Горная промышленность, инновации и экономический рост: опыт развивающихся стран

- В.Б. Кондратьев

Национальный исследовательский институт мировой экономики и международных отношений им. Е.М. Примакова Российской академии наук, г. Москва, Российская Федерация

Горная Промышленность №3 / 2020 стр. 98-104

![]() Резюме: Современные особенности развития горной промышленности открывают новые возможности развития местных национальных компаний, которые, в отличие от крупных зарубежных корпораций, лучше зная местные условия добычи, могут эффективнее адаптировать имеющиеся технологии и к таким условиям и успешно интегрироваться в добывающие глобальные цепочки стоимости. В статье представлен индекс зависимости стран от добывающей промышленности, а также анализ деятельности ведущих добывающих компаний и компаний-поставщиков горной промышленности ведущих стран Латинской Америки. Исследование показало, что крупные ведущие добывающие компании неохотно идут на выстраивание прочных связей и реализацию совместных инноваций с местными национальными поставщиками развивающихся стран. Контакты и связи зарубежных добывающих корпораций с компаниями развивающихся стран возникают в основном на неформальной и непостоянной основе. Стимулы к инновациям среди национальных компаний развивающихся стран возникают из собственных инновационных решений, связанных с особенностями добычи природных ресурсов в конкретных местных условиях, а не из взаимодействия с ведущими крупными зарубежными корпорациями.

Резюме: Современные особенности развития горной промышленности открывают новые возможности развития местных национальных компаний, которые, в отличие от крупных зарубежных корпораций, лучше зная местные условия добычи, могут эффективнее адаптировать имеющиеся технологии и к таким условиям и успешно интегрироваться в добывающие глобальные цепочки стоимости. В статье представлен индекс зависимости стран от добывающей промышленности, а также анализ деятельности ведущих добывающих компаний и компаний-поставщиков горной промышленности ведущих стран Латинской Америки. Исследование показало, что крупные ведущие добывающие компании неохотно идут на выстраивание прочных связей и реализацию совместных инноваций с местными национальными поставщиками развивающихся стран. Контакты и связи зарубежных добывающих корпораций с компаниями развивающихся стран возникают в основном на неформальной и непостоянной основе. Стимулы к инновациям среди национальных компаний развивающихся стран возникают из собственных инновационных решений, связанных с особенностями добычи природных ресурсов в конкретных местных условиях, а не из взаимодействия с ведущими крупными зарубежными корпорациями.

Ключевые слова: горная промышленность, развивающиеся страны, инновации, глобальные цепочки стоимости

Для цитирования: Кондратьев В.Б. Горная промышленность, инновации и экономический рост: опыт развивающихся стран. Горная промышленность. 2020;(2):98–104. DOI: 10.30686/1609-9192-2020-2-98-104.

Информация о статье

Поступила в редакцию: 16.03.2020

Поступила после рецензирования: 21.03.2020

Принята к публикации: 01.04.2020

Информация об авторе

Кондратьев Владимир Борисович – доктор экономических наук, профессор, руководитель Центра промышленных и инвестиционных исследований Национального исследовательского института мировой экономики и международных отношений им. Е.М. Примакова Российской академии наук, г. Москва, Российская Федерация; e-mail: v.b.kondr@ imemo.ru.

Введение

Современные особенности развития горной промышленности, такие как снижение полезного содержания металла в руде; изменение условий окружающей среды в местах добычи, сдвиг добычи полезных ископаемых в более засушливые или арктические регионы, высокогорные районы; снижение производительности и рост издержек добычи; растущие социальные и экологические проблемы, одновременно открывают новые возможности развития местных национальных компаний, которые, в отличие от крупных зарубежных корпораций, лучше зная местные условия добычи, могут эффективнее адаптировать имеющиеся технологии и к таким условиям и успешно интегрироваться в добывающие глобальные цепочки стоимости.

Результаты исследования

Последнее десятилетие стало свидетельством активного экономического роста ряда развивающихся и развитых стран на базе природных ресурсов. В то же время сильная зависимость некоторых развивающихся стран от природных ресурсов не исчезла, породив озабоченность в отношении влияния добывающей промышленности на экономическое развитие (рис. 1).

![Рис. 1 Индекс зависимости от добывающей промышленности по странам (Рассчитано по: [1]) Fig. 1 Index of dependence on mining sector by country (Calculated based on: [1])](/images/2020/02_2020/kon_1.jpg)

- Рис. 1 Индекс зависимости от добывающей промышленности по странам (Рассчитано по: [1])

- Fig. 1 Index of dependence on mining sector by country (Calculated based on: [1])

К традиционным аргументам о «голландской болезни» добавились новые, связывающие «ресурсное проклятие» с особенностями промышленной организации в добывающих отраслях. В частности, с тем, что эти отрасли контролируются в основном транснациональными корпорациями, которые неохотно инвестируют в инновации на местном и локальном уровнях, придерживаются иерархической модели управления стоимостными цепочками, единолично устанавливают правила игры и используют в основном иностранных поставщиков для ключевых наукоемких решений в рамках GVC.

В то же время в некоторых последних исследованиях этот пессимистический взгляд был поставлен под сомнение.

В частности, многие эксперты указывают на новые возможности в сфере инноваций, открывающиеся в результате более тесного сотрудничества ведущих компаний и поставщиков в рамках добывающих стоимостных цепочек, которых ранее не существовало [2]. Эти возможности связаны с ростом объемов и диверсификации спроса на природные ресурсы, новыми знаниями и технологиями, используемыми в этом секторе экономики, а также увеличением экологического давления на добывающую промышленность и необходимостью в этой связи поиска новых инновационных решений по снижению воздействия на окружающую среду. Кроме того, в добывающей промышленности в последнее десятилетие сформировалась тенденция усиления вертикальной дезинтеграции крупных компаний, которые концентрируются на ключевых компетенциях и отдают на аутсорсинг непрофильные виды деятельности, в том числе инновационные, которые могут развиваться местными национальными компаниями [3].

В то же время история свидетельствует, что такие возможности не существуют вечно, и ими нужно вовремя воспользоваться. Так, развитие горной промышленности в США во время первой промышленной революции стимулировало возникновение в стране отрасли по произ-водству горного оборудования. Аналогичным образом горная промышленность Финляндии подтолкнула развитие в этой стране металлургической отрасли и изделий из нее. А наиболее свежим примером является возникновение в Австралии огромного числа поставщиков инновационных услуг для горной промышленности на базе информационных и коммуникационных технологий [4]. Сформировавшиеся и воспользовавшиеся в свое время технологическими и рыночными возможностями поставщики горной промышленности в настоящее время заняли важнейшие звенья стоимостных цепочек. Это означает, что существуют окна возможностей, которые открываются и закрываются, и их необходимо вовремя использовать.

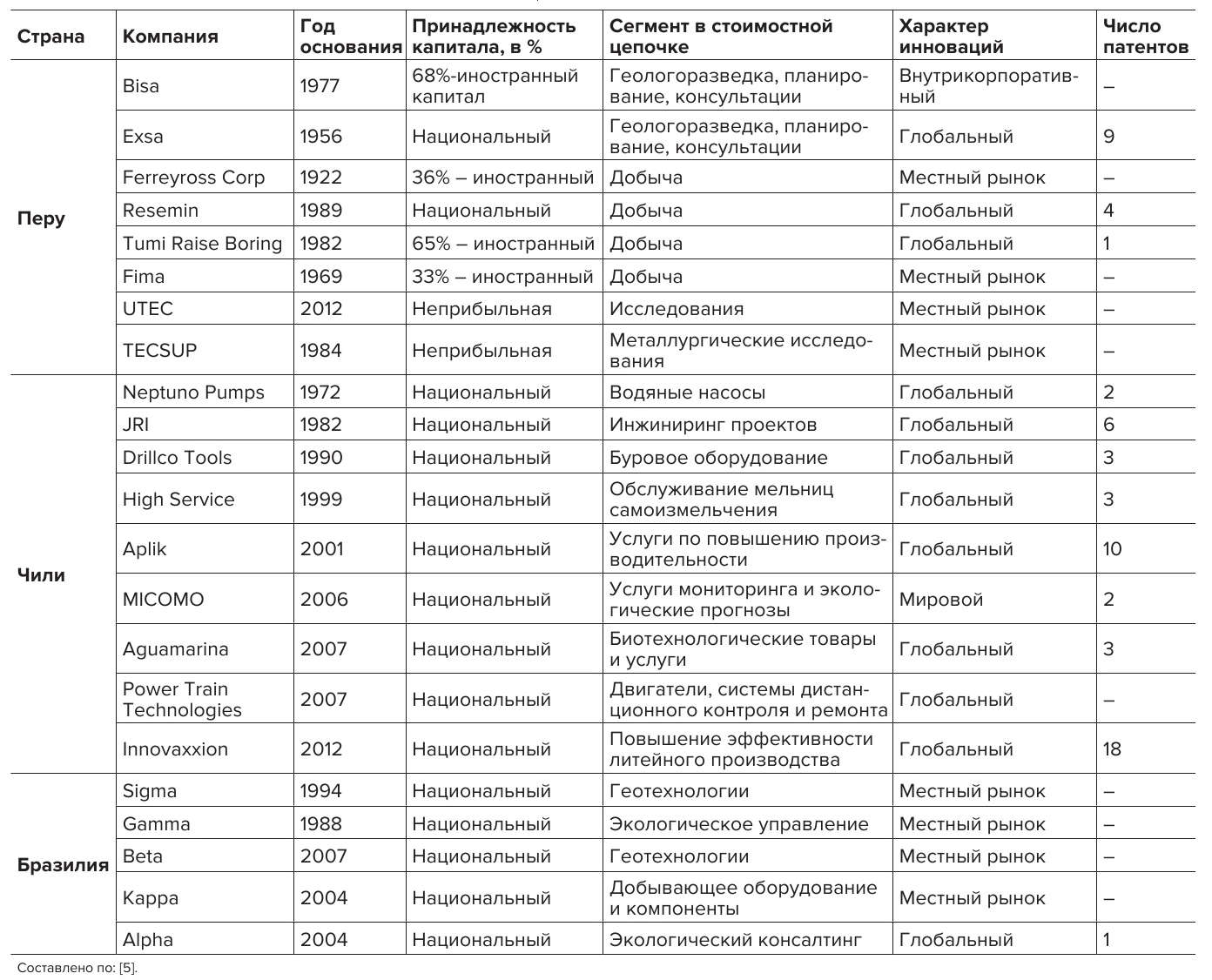

Горная промышленность занимает важное место в экономике стран Латинской Америки, в частности, в Перу, Чили и Бразилии, где на нее приходится соответственно 11,7, 9,9 и 1,2% ВНП, а также 21, 60 и 46% экспорта. В ней занято соответственно 4,2% рабочей силы Перу, 2,9% Чили и 0,52% Бразилии. Перу является одним из ведущих в мире поставщиков разнообразных металлов. Эта страна занимает 2-е место в мире по добыче серебра, 3-е место по меди и цинку и 4-е место по олову, свинцу и молибдену [5].

Чили в большей степени сконцентрирована на добыче меди, занимая 30% мирового рынка ее производства. Горная промышленность Бразилии специализируется преимущественно на добыче железной руды, а также производит заметные объемы ниобия, вермикулита, асбеста, тантала и бокситов. В Перу доминирующие позиции в горной промышленности занимает иностранный капитал, особенно в добыче меди и цинка. В Чили главным игроком выступает государственная компания CODELCO (на которую приходится более 31% добычи меди в стране.). В Бразилии 74% продаж железной руды сконцентрировано в руках государственной компании Vale, а добыча меди и никеля осуществляется в основном двумя иностранными и двумя национальными компаниями (табл. 1).

- Таблица 1 Ведущие добывающие компании Латинской Америки

- Table 1 Leading mining companies in Latin America

Страны с развитой горной промышленностью сталкиваются с рядом серьезных проблем, из которых следует отметить четыре:

- снижение полезного содержания металла в руде (качество руды);

- изменение условий окружающей среды в местах добычи;

- снижение производительности и рост издержек;

- растущие социальные и экологические проблемы.

Так, в добываемой в Чили медной руде полезное содержание металла снизилось за 2010–2017 гг. с 0,95 до 0,7%. В Перу за один лишь 2015 г. содержание металла в руде на месторождении Altamina снизилось с 1,6 до 0,8%, и перспективы оказываются еще хуже [6]. Ожидается, что качество руды в Перу снизится к 2025 г. еще на 19%, а по миру в среднем на 21%.

Наилучшие месторождения в Бразилии, Чили и Перу, а также во многих других странах уже в целом разработаны. Спрос на минеральные ресурсы последних двух десятилетий заставил добывающие компании обратиться к поиску новых месторождений в новых регионах с иными, как правило, более сложными условиями добычи. Так, в Перу с исчерпанием «чистых» месторождений компании вынуждены перейти к разработке месторождений меди, серебра и золота с высоким содержанием примесей мышьяка и серы.

Более того, в Перу и Чили добыча сдвигается к большим высотам и к более тонким пластам месторождений. Так, в Перу месторождение золота La Rinconada расположено на высоте 5100 м над уровнем моря и является самым высокогорным в мире. Аналогичные условия существуют и в Чили. Существующие традиционные оборудование и технологические решения оказываются в таких условиях недостаточно эффективными и требуют специальной адаптации или замены на принципиально новые. Аналогичным образом в Бразилии добыча сдвигается в более глубокие шахты с более сложными геологическими условиями извлечения руды.

- Таблица 2 Компании-поставщики горной промышленности ведущих стран Латинской Америки

- Table 2 Mining suppliers in leading Latin American countries

Снижение производительности труда в горной промышленности частично связано с отмеченными проблемами. В Перу производительность труда снизилась с 2005 г. на 30%, а в Чили – на 24%. Бразильские компании, особенно Vale, также сталкиваются с проблемами производительности в условиях падающего спроса и растущих издержек, связанных с дефицитом доступных водных и энергетических ресурсов. В Чили издержки добычи выросли в период 2005–2015 гг. на 111% вследствие высоких затрат на водоснабжение.

Наконец, нужно отметить, что социальные и экологические вызовы также превратились в острые проблемы для добывающих компаний. Так, в Чили более 30% последних проектов оказались отложенными вследствие конфликтов с местными администрациями и по экологическим соображениям. В Перу в период с 2012 по 2014 г. было зафиксировано 140 экологических и социальных конфликтов, а объемы нереализованных инвестиций составили более 20 млрд долл. [7]. Местные жители все чаще оказываются обеспокоенными безопасностью своего жизненного пространства, деградацией окружающей среды и ощущением, что богатство, получаемое от разработки природных ресурсов, распределяется несправедливо. Государство реагирует на это более жестким экологическим регулированием и требованием большего участия местных органов власти в принятии решений.

Горная промышленность, как известно, генерирует опасные отходы, химические субстанции и тяжелые металлы, которые могут потенциально стать токсичными для работающих в шахте и окружающего населения. Только 1% массы извлекаемых горных пород в добывающей промышленности относится к полезным металлам, меди или железной руды, а остальное – к отходам, которые необходимо утилизировать. Так, в Чили насчитывается на всей территории страны около 600 отвалов пустых горных пород, от которых отказались бывшие собственники, и которые представляют серьезную угрозу для окружающего населения [8].

Важно отметить, что стимулы к инновациям в горной промышленности связаны не только с ростом спроса и сдвигом в труднодоступные регионы, но и с относительным исчерпанием ресурсов и запасов высокого качества.

Кроме того, взаимосвязи в рамках стоимостных цепочек между крупными и мелкими компаниями могут как стимулировать, так и затруднять инновационный процесс в зависимости от сложившихся форм управления такими цепочками. Известно, что в добывающих глобальных цепочках стоимости преобладают иерархические формы управления в связи со сложностью и объемами информации, вовлекаемыми в процессе заключения сделок между ведущими компаниями и их поставщиками, огромными эффектами экономии на масштабах производства, приводящими к асимметрии в соотношении сил между различными компаниями в добывающих стоимостных цепочках.

В горной промышленности невозможно найти два одинаковых месторождения, поэтому в каждом отдельном случае требуется специфический, индивидуальный набор компонентов и технологических решений. Эти обстоятельства открывают возможности для развития национальных местных поставщиков развивающихся стран и их технологических решений.

Так, в ЮАР преобладание бедных по качеству углей с большим содержанием примесей привело к развитию передовых технологий в сфере очистки угля и его обогащения. В США были разработаны технологии добычи в открытых карьерах в условиях снижения полезного содержания добываемой руды. В настоящее время в Чили при добыче медной руды используются биотехнологии – специальные бактерии, позволяющие извлекать металл из бедных руд, месторождения которых не могут разрабатываться традиционными методами.

На развитие горной промышленности и добычу полезных ископаемых все большее влияние оказывают инжиниринговые субподрядчики, а также производители и поставщики горного оборудования. Локальные инжиниринговые субподрядчики в развивающихся странах обычно гораздо мельче по размерам, чем ведущие добывающие компании, и активно концентрируют свою деятельность в специфических технологических областях, таких как монтаж электрооборудования, управление водоснабжением производственных площадок и т.п. Их связи с крупными добывающими компаниями носят иерархический характер и редко являются диалогом равных, поскольку переговорные возможности достаточно слабые и ограниченные.

Добывающие компании все чаще передают на аутсорсинг крупные блоки своих операций независимым субподрядчикам, узко специализирующимся на таких работах, как взрывные работы или ремонт оборудования. Развивающиеся страны, стремящиеся создать у себя первоклассную горную промышленность, стараются сформировать критическое количество таких высококвалифицированных инжиниринговых компаний, способных удовлетворять специфические технологические потребности крупных ведущих добывающих корпораций.

Создание производства тяжелого горного оборудования в развивающихся странах не всегда возможно и целесообразно, поскольку на этом рынке доминируют лишь несколько крупных специализированных компаний. Однако адаптация такого оборудования к местным условиям производства (например, адаптация тяжелых самосвалов, работающих на высоте более 4000 м над уровнем моря и двигателей к таким тяжелым атмосферным условиям) осуществляется развивающимися странами на локальном уровне [3].

Независимые субподрядчики играют ключевую роль в решении комплексных сложных технологических проблем, оказывающих влияние на эффективность деятельности крупных добывающих компаний. Однако на пути возникновения и формирования сети первоклассных независимых субподрядчиков часто возникают серьезные проблемы, связанные с дефицитом квалифицированного человеческого капитала и долгосрочного финансирования для малых инжиниринговых фирм и их инвестирования в экспериментальное оборудование и пилотные производства.

Кроме того, для удовлетворения долгосрочных технологических потребностей добывающих компаний необходимо формирование прочных институциональных связей между добывающими компаниями, субподрядчиками, университетами и техническими школами. Опыт развитых стран, таких как Австралия, Канада, Норвегия и США, свидетельствует, что этот процесс формирования кооперационных связей и производственного доверия требует значительного времени и активной поддержки со стороны государства [9].

Отмеченные выше проблемы, с которыми сталкивается горная промышленность, потенциально могут и должны создавать возможности для инноваций и развития местных национальных поставщиков товаров и услуг отрасли. Однако для реализации таких возможностей крупные транснациональные добывающие компании должны транслировать и трансформировать их в конкретный спрос на инновации для местных поставщиков в развивающихся странах, что часто не происходит по ряду причин. Так, по данным крупной чилийской государственной медедобывающей компании Codelco, только 16% выявленных проблем в период 2000–2012 гг. было преобразовано в конкретный спрос на услуги местным потенциальным поставщикам. И даже в тех случаях, когда объявляются официальные торги и осуществляется выбор локального поставщика, качество образовавшихся связей между зарубежной добывающей компанией и местными поставщиками товаров и услуг далеко не всегда преобразуется в инновационные решения, поскольку такие связи остаются во многом неформальными и редко снова возобновляются после выполнения первого контракта и обмена информацией.

Одной из проблем, вытекающих из иерархической модели управления в стоимостной цепочке горной промышленности, является властная и ресурсная асимметрия. Это связано с высокой концентрацией производства и капитала в отрасли и доминирующими позициями крупных компаний на рынке покупок природных ресурсов. В Чили, например, только на две компании – англо-австралийскую BHP-Billiton и национальную Codelco – приходится более 50% добычи меди. В Перу четыре крупные добывающие ТНК концентрируют в своих руках 80% всей добычи природных ресурсов (Antamina, Southern Peru Copper Corporation, Cerro Verde, Antapaccay). В Бразилии одна только Vale обеспечивает 52% всей продукции горной промышленности страны.

Такая структура промышленности обычно ассоциируется со слабыми инновационными связями. Крупные компании очень неохотно пользуются новыми решениями, которые не тестированы на глобальном уровне. Если крупная ведущая компания объявляет об имеющейся проблеме и хочет привлечь для ее решения местную компанию-поставщика, она, как правило, не принимает участие в процессе НИОКР после отбора конкретной компании. Местный поставщик вынужден обеспечивать решение задачи (поставка машин, оборудования или услуг) самостоятельно, принимая на себя все риски, а также осуществляя большую часть капиталовложений. Кроме того, общераспространенной практикой являются короткие контракты, максимум на один-два года. Такая практика объективно ограничивает возможности местных, как правило, небольших компаний-поставщиков осуществлять инновации.

Процесс протекает следующим образом. Добывающая компания, например, чилийская Antofagasta Minerals, приглашает известного поставщика биотехнологий Aguamarina для решения конкретной задачи. Такой проблемой оказалась перфорация трубопровода, поставляющего морскую воду на месторождение компании.

Aguamarina, используя свои биотехнологические компетенции, обнаружила причину в биокоррозии и предложила свое решение проблемы без расходов на НИОКР со стороны добывающей компании. Аналогичная модель отношений реализуется и в горной промышленности Перу, где сотрудники компании-поставщика, проводят большое количество времени в добывающей компании для определения имеющихся проблем, однако решение проблемы осуществляется самим подрядчиком без участия добывающей компании [3]. Таким образом, в Чили и Перу обмен технологической информацией в рамках цепочек добавленной стоимости в горной промышленности носит спорадический характер и не осуществляется на постоянной основе. Такая модель затрудняет выход на рынок новых компаний, которые не известны ведущим фирмам отрасли, а также усложняет процесс инноваций, требующих значительных инвестиций со стороны поставщиков, вынужденных нести на себе все риски и издержки.

Несколько иная модель стоимостных цепочек сложилась в Бразилии. Здесь между ведущей добывающей компанией Vale и поставщиками, а также университетами и даже компаниями других отраслей экономики существуют более тесные инновационные связи. Только в период с 2009 по 2012 г. компания осуществила 161 проект НИОКР (из них 151 с бразильскими университетами) общей стоимостью 90 млн долл. Также компания поощряла реализацию инновационных связей между своими дочерними подразделениями и местными компаниями-поставщиками, в частности, в сфере разработки ленточных конвейеров для транспортировки железной руды. Серьезные инновационные связи существуют у компании Vale с государственными исследовательскими центрами и институтами, в частности, с Mineral Resources Research Company (CPRM), государственной организацией, которая генерирует и распространяет геологические и гидрогеологические знания в стране [10]. Рассмотренная модель отношений ведущих фирм с субподрядчиками и поставщиками получила в научной литературе название модели факторов спроса.

Практика показывает, что в рамках добывающих глобальных цепочек стоимости более эффективной оказывается модель факторов предложения. Возможности, открывающиеся с развитием революции ИКТ, позволяют разрабатывать принципиально новые продукты или адаптировать старые.

Так, чилийская компания Micomo разработала принципиально новые инновационные технологии мониторинга процесса добычи с использованием оптического волокна и получила два патента и одну международную премию. Ряд компаний вышел на рынок с новыми системами дистанционного контроля для карьерных самосвалов, которые работают при очень высоких температурах и на больших высотах. Так, компания High Service из Чили обладает тремя патентами на технологии дистанционного мониторинга и беспроводной связи, которые позволяют определять возможные места износа ключевого оборудования и, таким образом, предвидеть время замены его элементов и избежать его простоев, снижая издержки на 150 тыс. долл. в час. Бразильская компания Geo-ambiente вошла в добывающую глобальную стоимостную цепочку, предложив на рынке специальные геологические карты, сенсоры и радиолокационные снимки, помогающие компаниям на стадии геологоразведки и позволяющие предсказывать содержание минеральных руд, а также осуществлять мониторинг экологического воздействия процесса добычи.

Другой важной сферой, где местные компании развивающихся стран пытаются использовать возможности вхождения в стоимостные цепочки, являются новые материалы. Так, например, чилийская компания Neptuno разработала принципиально новые насосы для работы на высоте 4500 м над уровнем моря, используя новые материалы, сплавы и специальные термопластики, продлевающие срок службы насосов. За эту продукцию Neptuno получила десять национальных и три международные премии.

Аналогичным образом бразильская компания Verti разработала пылеуловители на основе глицерина, а также новые технологии рециклирования материалов и очистки использованных водных растворов. Чилийская Alpic вошла в добывающие стоимостные цепочки, используя возможности робототехники.

Еще одной перспективной сферой является использование биотехнологий в горной промышленности. Здесь лидером оказалась чилийская компания Aguamarina, первая предложившая использование технологии биовыщелачивания (извлечение металла из руды с использованием живых организмов) добывающим компаниям. Aguamarina предложила уникальную технологию контроля уровня пыли на основе бактерий и микроводорослей. Это было принципиально новое решение давнишней и наболевшей проблемы, поскольку горные разработки создают огромные объемы пыли, которая влияет на экологию, работоспособность техники, здоровье рабочих и местного населения.

За свои разработки компания получила три патента в США и пять международных премий.

Интеграция разных областей знаний также создает возможности для разработки принципиально новых или адаптированных к конкретным условиям товаров и услуг. Так, компания Neptuno разработала новые инновационные насосы на основе сочетания знаний о новых материалах, химии, инжиниринга и трехмерной печати. Компания Innovaxxion разработала новую технологию, позволяющую сокращать на 10–20% отходы при добыче меди на базе интеграции компьютерного инжиниринга, робототехники; компания Aplik интегрировала знания электроники, информатики, механики и металлургии; успехи компании Geoambiente связаны с сочетанием традиционных знаний геологии и ИКТ.

Различные формы интеграции и инноваций возникают также в результате новых комбинаций существующих знаний и технологий, используемых для совершенствования и повышения эффективности существующих машин и оборудования. Например, перуанская компания Exsa, используя знания в области инжиниринга, взрывчатых веществ, новых материалов и химии, разработала новый метод фрагментации руды, обеспечивающий сокращение совокупных издержек на 20% и положительный экологический эффект. Компания Rosemin разработала специальное буровое оборудование для тонких пластов и работы в экстремальных условиях подземной добычи Перу, используя знания в области металлообработки, геологии, инжиниринга и информационных технологий. Некоторые виды оборудования, разработанные компанией, такие как Muki1, в настоящее время запатентованы в США [7]. Крупные зарубежные компании-поставщики не предлагают оборудования для работы с пластами менее 1,8 м шириной. Поэтому данный сегмент представляет собой свободную рыночную нишу для Rosemin.

Этот последний пример подчеркивает возможности, открывающиеся в сегментах, еще не занятых более крупными транснациональными корпорациями, поскольку требуют адаптации к специфическими местным условиям добычи.

В то же время, хотя новый спрос на инновационные решения и технологические возможности постоянно возникает в добывающих глобальных стоимостных цепочках, только малому числу компаний удалось полностью воспользоваться ими и успешно интегрироваться в такие цепочки. В этой связи особую важность приобретает анализ особенностей стратегий таких успешных компаний и препятствий, с которыми они сталкиваются.

Анализ показывает, что такие компании делятся на две группы: уже работающие на рынке с хорошей кредитной историей и новые венчурные компании, отпочковывающиеся от университетов и других исследовательских центров. Эти две группы компаний используют специфические стратегии для вхождения в высокостоимостные сегменты глобальных добывающих цепочек. Находящиеся на рынке компании, как правило, занимаются усовершенствованием уже существующих решений (товаров или услуг) применительно к старым проблемам и очень часто используют преимущества локальной местной специфики. Новые венчурные компании нацелены на открытие и освоение новых сегментов и сфер, предлагая новые продукты или услуги применительно к новым или традиционным проблемам.

Так, Neptuno Pumps быстро поняла, что существенные объемы энергии могут быть сэкономлены, если насосы – в принципе стандартный продукт – будут адаптированы к специфическим географическим условиям. Таким образом, адаптировав насосы к высокогорным условиям и агрессивной среде, компания разработала продукт, позволяющий экономить энергию на сумму до 650 тыс. долл. в год. Аналогичным образом компания Power Train Technologies разрабатывает и продает дизельные двигатели и другие моторы, адаптированные для самосвалов, работающих в высокогорной местности и экстремальных погодных условиях.

Двигатели, производимые крупными транснациональными компаниями, не работают в таких условиях и ТНК, как правило, невыгодно инвестировать в адаптацию таких двигателей. Двигатели, производимые местными чилийскими компаниями, позволяют сокращать расход топлива на 10%, повышать производительность и снижать выбросы.

Одной из наиболее успешных компаний в смысле адаптации является перуанская Rosemin, которая стала ведущим глобальным поставщиком бурового оборудования для подземной добычи. Свое вхождение в добывающие стоимостные цепочки компания начала в качестве поставщика запасных частей, затем она превратилась в производителя таких частей и компонентов и, наконец, – в производителя конечного готового оборудования, сначала используя реверсный инжиниринг, а в конце – свой собственный инжиниринг для проектирования и производства нового оборудования. Особые условия добычи в некоторых районах Перу, где пласты очень тонкие, а климатические условия тяжелые и даже экстремальные, способствовали укреплению позиций Rosemin в глобальной цепочке стоимости.

Компания Drillco Tools разработала специальные буры, адаптированные для особых горных пород. Компания вошла в глобальную добывающую цепочку в начале 1990-х годов и не только использовала это оборудование в Чили, но и начала его производить на своих дочерних предприятиях в Бразилии, США, Перу и Южной Африке. Компания экспортирует 77% производимого ею оборудования.

Компания High Service из Чили предоставляет технологии дистанционного мониторинга и беспроводной связи, используя новые информационные технологии, которые не существовали ранее. Компании MICOMO и Aplic также обеспечивают мониторинг добывающих операций и услуги по экологическим прогнозам. Компания Verti, отпочковавшаяся от университетской лаборатории, предоставляет высокоспециализированные услуги НИОКР в области поиска новых рыночных ниш, адаптации продуктов и технологий к требованиям экологического регулирования и спроса. В частности, компания разработала новые способы переработки отходов горных пород.

Все фирмы объединяет высокий уровень инвестиций в исследования и разработки. Эти новые компании, вошедшие в глобальные стоимостные цепочки, начинали как исследовательские единицы. Более того, они создавались, как правило, группой профессионалов с взаимодополняющими знаниями. Многие из таких чилийских компаний инвестируют до четверти объема своих продаж в инновации и 40% их сотрудников занято в НИОКР. В Перу из восьми компаний три внедряли инновации, принципиально новые для мирового рынка, четыре компании – принципиально новые для национального рынка и одна – новую для конкретной компании. Некоторые из этих инноваций были запатентованы как на национальном, так и на мировом рынке. В Чили все обследованные компании разрабатывали новые для глобального рынка инновации; семь из девяти компаний получили национальные или международные премии. А в Бразилии две компании диверсифицировались в принципиально новые для себя сферы деятельности [3].

Заключение

Проблемы, с которыми столкнулась и сталкивается мировая горная промышленность (снижение полезного содержания руды, местная специфика добычи, снижение производительности, рост издержек, социальное и экологическое давление) порождали спрос на услуги местных компаний-поставщиков товаров и услуг, а также создавали серьезные инновационные возможности для компаний развивающихся стран в добывающих цепочках стоимости.

В то же время их потенциал часто оказывался ограниченным в силу особенностей промышленной организации и управления глобальными добывающими цепочками стоимости. Доминирующая в них иерархическая структура управления не создавала качественные и прочные связи между ведущими компаниями таких цепочек и более мелкими местными фирмами, что ограничивало процесс овладения новыми знаниями и компетенциями. Ведущие добывающие компании предпочитают иметь дело с уже известными поставщиками первого уровня по сравнению с новыми, выходящими на рынок фирмами.

Исследование показало, что несмотря на некоторый прогресс, крупные ведущие добывающие компании с трудом идут на выстраивание прочных связей и реализацию совместных инноваций с местными национальными поставщиками развивающихся стран. Контакты и связи зарубежных добывающих корпораций с компаниями развивающихся стран возникают в основном на неформальной и непостоянной основе. Один из важнейших выводов заключается в том, что стимулы к инновациям среди национальных компаний развивающихся стран возникают не из взаимодействия с ведущими крупными зарубежными корпорациями, а из собственных инновационных решений, связанных с особенностями добычи природных ресурсов в конкретных местных условиях.

Список литературы

1. Hailu D., Kipgen C. The Extractives Dependence Index (EDI). Resources Policy. 2017;51:251–264. DOI: 10.1016/j.resourpol.2017.01.004 .

2. Andersen A.D., Marin A., Simensen E.O. Innovations in Natural Resource-Based Industries: a Pathway to Development? Introduction in Special Issue. Innovation and Development. 2018;8(1):1–27. DOI: 10.1080/2157930X.2018.1439293 .

3. Stubrin L. Innovation, Learning and Competence Building in the Mining Industry. The Case of Knowledge Intensive Mining Suppliers (KIMS) in Chile. Resource Policy. 2017;54:167–175. DOI: 10.1016/j.resourpol.2017.10.009 .

4. Frances E. The Australian Mining Industry: More than Just Shovels and Being the Lucky Country. The Government of Australia; 2015.

5. Pietrobellia C., Marinb A., Olivaric J. Innovation in Mining Value Chain: New Evidence from Latin America. Resources Policy. 2018;58:1– 10. DOI: 10.1016/j.resourpol.2018.05.010 .

6. Molina O., Olivari J., Pietrobelley C. Global Value Chains in Peruvian Mining Sector. Inter-American Development Bank; 2016. DOI: 10.18235/0000468 .

7. Molina O. Innovation in an Unfavorable Context: Local Mining Suppliers in Peru. Resources Policy. 2018;58:34–48. DOI: 10.1016/j.resourpol.2017.10.011 .

8. Katz J., Pietrobelli C. Natural Resource Based Growth, Global Value Chains and Domestic Capabilities in the Mining Industry. Resources Policy. 2018;58:11–20. DOI: 10.1016/j.resourpol.2018.02.001 .

9. Ville S., Wicken O. The Dynamics of Resource-Based Economic Development: Evidence from Australia and Norway. Industrial and Corporate Change. 2013;22(5):1341–1371. DOI: 10.1093/icc/dts040 .

10. Figueiredo P.N., Piana J. When “One Thing (Almost) Leads to Another”: A Microlevel Exploration of Learning Linkages in Brazil's Mining Industry. Resources Policy. 2016;49:405–414. DOI: 10.1016/j.resourpol.2016.07.008