Редкоземельная промышленность – реализовать имеющиеся возможности

- В.А. Крюков, В.А. Яценко, Я.В. Крюков

Институт экономики и организации промышленного производства Сибирского отделения РАН, г. Новосибирск, Российская Федерация

Горная Промышленность №5 / 2020 стр. 68-84

![]() Резюме: В статье рассматриваются особенности становления и развития промышленности, связанной с добычей и переработкой редкоземельных металлов. Эти металлы широко используются в современных высокотехнологичных устройствах и изделиях – начиная от смартфонов и заканчивая самыми современными высокотехнологичными комплексами и системами. Отличительная особенность редкоземельных металлов – встроенность их добычи и получения в глобальные цепочки. В настоящее время безусловно доминирующее положение на рынке поставок этих металлов занимает Китай. Такое положение является следствием целенаправленной и поступательной государственной политики, включающей в себя широкий комплекс мер поддержки и лоббирования. Россия располагает одним из крупнейших потенциалов добычи и производства редкоземельных металлов, но данный потенциал не реализуется должным образом. Объемы добычи и производства невелики и в основном идут на экспорт. В то же время страна вынуждена импортировать многие виды редкоземельных металлов высокой степени очистки. Авторы считают, что современная экономическая ситуация – изменение конфигурации глобальных цепочек создания стоимости редкоземельных металлов – создает уникальный шанс для приведения в соответствие потенциальных возможностей России с ее реальным положением.

Резюме: В статье рассматриваются особенности становления и развития промышленности, связанной с добычей и переработкой редкоземельных металлов. Эти металлы широко используются в современных высокотехнологичных устройствах и изделиях – начиная от смартфонов и заканчивая самыми современными высокотехнологичными комплексами и системами. Отличительная особенность редкоземельных металлов – встроенность их добычи и получения в глобальные цепочки. В настоящее время безусловно доминирующее положение на рынке поставок этих металлов занимает Китай. Такое положение является следствием целенаправленной и поступательной государственной политики, включающей в себя широкий комплекс мер поддержки и лоббирования. Россия располагает одним из крупнейших потенциалов добычи и производства редкоземельных металлов, но данный потенциал не реализуется должным образом. Объемы добычи и производства невелики и в основном идут на экспорт. В то же время страна вынуждена импортировать многие виды редкоземельных металлов высокой степени очистки. Авторы считают, что современная экономическая ситуация – изменение конфигурации глобальных цепочек создания стоимости редкоземельных металлов – создает уникальный шанс для приведения в соответствие потенциальных возможностей России с ее реальным положением.

Ключевые слова: редкоземельные металлы, технологические цепочки, цепочки поставок, высокие технологии, добыча, переработка, спрос, производственные мощности

Благодарности: Работа выполнена в рамках плана НИР ИЭОПП СО РАН, проект XI.174.1.2. «Принципиальные подходы к формированию взаимосвязей основных участников процессов освоения минерально-сырьевых ресурсов Азиатской части России в условиях глобальных вызовов XXI века».

Для цитирования: Крюков В.А., Яценко В.А., Крюков Я.В. Редкоземельная промышленность – реализовать имеющиеся возможности. Горная промышленность. 2020;(5):68–84. DOI: 10.30686/1609-9192-2020-5-68-84.

Информация о статье

Поступила в редакцию: 27.08.2020

Поступила после рецензирования: 03.09.2020

Принята к публикации: 14.09.2020

Информация об авторе

Крюков Валерий Анатольевич – академик РАН, доктор экономических наук, профессор, директор, Институт экономики и организации промышленного производства Сибирского Отделения РАН, г. Новосибирск, Российская Федерация; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript..

Яценко Виктор Анатольевич – научный сотрудник, Институт экономики и организации промышленного производства Сибирского Отделения РАН, г. Новосибирск, Российская Федерация.

Крюков Яков Валерьевич – кандидат экономических наук, старший научный сотрудник, Институт экономики и организации промышленного производства Сибирского Отделения РАН, г. Новосибирск, Российская Федерация.

Введение

Рынок редкоземельных металлов (РЗМ) является одним из самых молодых товарных рынков в мире и растёт впечатляющими темпами по сравнению с другими базовыми металлами (никель, медь, железо, золото и др.): за 50 лет объем мирового производства и потребления РЗМ увеличился примерно в 40 раз – с 5 до 200 тыс. т в год 2. Это стало следствием как глобального экономического роста, так и смены технологических укладов, основанных на инновационном развитии мировой экономики. Объёмы производства и потребления РЗМ являются одним из основных признаков развития национальной промышленности страны и значимым показателем ее технологичности и инновационной составляющей.

Однако именно редкоземельные металлы в последнее десятилетие вызывают наибольшую озабоченность среди развитых и развивающихся стран в связи с сильной интеграцией в производственные цепочки высокотехнологичных отраслей промышленности и уровнем неопределённости в обеспечении этим видом сырья. Связано это с тем, что Китай успешно реализовал свой богатый геологический редкоземельный потенциал, стал глобальным производителем-монополистом и контролирует сегодня до 67% мировых объёмов поставок этого стратегического сырья. При этом Китай обладает всеми знаниями, технологическими и производственными цепочками в рамках своих национальных границ, позволяющими направлять для обеспечения своей промышленности более 72% мирового потребления РЗМ.

Компании из других стран вынуждены приспосабливаться к мировой политико-экономической среде и защищать свои цепочки поставок как сырья, так и высокотехнологичной продукции. В Японии, США и странах ЕС правительства осознают значимость РЗМ в условиях ограниченности добычи и обогащения, поэтому поддерживают национальные предприятия со стороны спроса через различные государственные программы, позволяющие получать субсидии, различные льготы и преференции. Причём они сумели не просто сформировать цепочки поставок РЗМ-сырья вне Китая, но и начали их контролировать, а в некоторых случаях даже регулировать.

В то же время помимо глобальной геополитической конъюнктуры редкоземельная промышленность развивается естественным путём благодаря научно-технологическому прогрессу и свободной конкуренции. Появляются новые технологии, инновационные товары (а значит и новый спрос), на которые компании реагируют, модифицируя и удешевляя процесс производства своей продукции.

Поэтому сегодня важным аспектом развития национальной редкоземельной промышленности являются такие институциональные условия для поставщиков редкоземельного сырья, его потребителей и государства, которые бы защищали «свои» предприятия и были способны нивелировать различные кризисы и разрушения сложившихся глобальных цепочек производства.

По нашему мнению, такой подход к развитию редкоземельной промышленности может быть применен в России. При переходе к рыночному механизму функционирования отрасли Россия не смогла в полной мере встроиться в мировые технологические цепочки поставок РЗМ – оказались утрачены прежние технологические связи, а новые носят в значительной степени сегментированный характер. События первого полугодия 2020 г., так сильно изменившие мировую экономику (кризис, вызванный пандемией, разрыв цепочек поставок, шаги в сторону деглобализации и прочее), создают новые возможности для России. Используя уникальную отечественную сырьевую базу РЗМ и накопленные знания и опыт, наша страна могла бы вернуться на традиционные рынки и занять прочную нишу глобального игрока в мировой высокотехнологичной промышленности.

Редкоземельные металлы и их основные свойства

РЗМ3 представляют собой группу из 17 элементов согласно Международному союзу теоретической и прикладной химии (IUPAC). Это 15 лантаноидов, имеющих порядковые номера от 57 до 71 (лантан, церий, празеодим, неодим, прометий, самарий, европий, гадолиний, тербий, диспрозий, гольмий, эрбий, тулий, иттербий, лютеций), скандий и иттрий (порядковые номера соответственно 21 и 39), которые имеют большое сходство химических и некоторых физических свойств, что объясняется почти одинаковым строением наружных электронных уровней их атомов. Обычно РЗМ разделяют на две группы по их атомному весу: лёгкие и тяжёлые4. Но с учётом конфигурации электронов в атомах РЗМ часто делят на цериевую и иттриевую группы (табл. 1)5 [1; 2].

- Таблица 1 Редкоземельные элементы и их классификация по группам

Table 1 Rare earth elements and their group classification

Одной из важнейших особенностей редкоземельных металлов является то, что в земной коре они не являются относительно редкими, они более распространены, чем, например, золото, уран, свинец, олово, молибден, вольфрам и т.д. Однако месторождения с промышленными концентрациями редкоземельных руд менее распространены, чем для большинства других полезных ископаемых. Согласно отчету «Strengthening the European rare earths supply-chain» доступные запасы РЗМ превышают текущее мировое производство на три порядка [3].

Вторая особенность заключается в том, что руды являются комплексными и сложными по составу. Помимо РЗМ в них содержатся такие элементы, как ниобий, тантал, фосфор, железо, алюминий и другие. Известно более 250 минералов, которые содержат РЗМ, но только 60–65 из них – редкоземельные. Главнейшими являются монацит, ксенотим, бастнезит, паризит, гадолинит, ортит, лопарит, апатит, эшинит, эвдиалит и другие. Все редкоземельные месторождения сильно различаются по удельному распределению металлов. Как правило, LREE составляют значительно большую долю общего содержания редкоземельных элементов (РЗЭ) в руде, чем HREE.

Поэтому в наше время до сих пор одной из важнейших задач остаётся разработка принципиально новых подходов и технологий глубокой и комплексной переработки сложных по составу редкоземельных руд, не поддающихся обогащению традиционными физико-механическими методами [4]. Именно по этой причине в последнее время всё чаще в средствах массовой информации можно встретить сообщения об исследованиях в сфере поиска и извлечения РЗМ из таких потенциальных источников, как различные промышленные отходы, хвосты и шлаки (например, золошлаковые отвалы, фосфогипс, красные шламы). Высокое значение отводится глубоководным породам и илам со дна юго-восточной и центральной частей Тихого океана, в которых, по разным оценкам, могут находиться сопоставимые или даже превышающие материковые запасы РЗМ [2; 3; 5].

Третья особенность заключается в том, что редкоземельные руды содержат радиоактивные торий и уран, концентрации которых сильно отличаются для каждого редкоземельного месторождения. Эти элементы считаются побочными при добыче, и наличие тория и урана в руде является одним из ключевых факторов, влияющих на привлекательность месторождения для инвесторов, поскольку эти два элемента могут стать самым большим барьером для выдачи разрешения на добычу и переработку руды. В этой связи уделяется особое внимание таким вопросам, как радиоактивная пыль и излучение на месторождениях, управление радиоактивными отходами и транспортировка редкоземельной руды, которые должны соответствовать строгим региональным и международным законодательным нормам [3].

Четвёртой особенностью источников редкоземельных металлов является то, что редкоземельные элементы часто являются попутными продуктами добычи и переработки руды с такими элементами, как железо, кобальт, марганец, титан, ниобий, тантал, цирконий и другие [1; 3]. В частности, китайское месторождение Bayan Obo – самое крупное редкоземельное месторождение в мире – является железорудным. Однако технологии улавливания и выделения попутных компонентов являются комплексными и уникальными для каждого источника минерально-сырьевых ресурсов, поэтому не имеют аналогов и являются дорогостоящими. По этой причине небольшие промышленные концентрации РЗМ относительно других элементов в месторождении могут оказаться несостоятельными при технико-экономическом обосновании, что не позволит начать разработку и эксплуатацию источника РЗМ.

Пятой особенностью РЗМ, которую необходимо выделить, является балансовая проблема, или проблема балансирования (balancing problem) [6]. Как и в случае урана и тория, концентрации которых сильно отличаются в рудном объекте, удельные распределения металлов также существенно различаются для каждого РЗМ-месторождения. Причём это распределение не соответствуют спросу, предъявляемому глобальным рынком различных видов высокотехнологичной продукции, для производства которой необходимы РЗМ.

Суть проблемы заключается в том, что добытая руда на месторождении полностью перерабатывается на первых этапах обогащения в концентрат без остатков и неселективно. Такое «естественное связывание» РЗМ приводит к избыточному предложению части редкоземельных элементов и, соответственно, снижению цен на них. С другой стороны, на дефицитные РЗМ предъявляется повышенный спрос со стороны рынка высокотехнологичных продуктов, для производства которых необходимы эти РЗМ, что приводит к повышению цен на них, поэтому избыточные РЗМ по спросу неявно субсидируются за счет дефицитных. Так, по нашим оценкам, объём потребления LREE в последние годы составляет примерно 92%, а HREE – 8%, при этом стоимостной объём рынка LREE составляет примерно только 67%, а HREE – 33%. Поэтому эта проблема больше характерна для лёгких РЗМ, чем для тяжёлых.

Для понимания масштаба балансовой проблемы приведем пример. В 1960-х гг. начали использовать европий как активный компонент красных и синих люминофоров в цветных телевизионных экранах (красный: вначале YVO4:Eu3+, позже Y2O2S:Eu3+, Y2O3:Eu3+, и синий: BaMgAl10O17:Eu2+). Для производства 1 т Eu2O3 из бастнезит-баритового месторождения Mountain Pass (США, Калифорния) добывали руду, которая содержала 300 т – La2O3, 450 т – CeO2, 38 т – Pr6O11, 118 т – Nd2O3, 7,3 т – Sm2O3, 1,4 т – Gd2O3 и 0,9 т – Y2O3. В сумме для производства 1 т оксида европия добывали руду, в которой содержится 915,6 т оксидов других редкоземельных металлов [6].

Шестой и последней особенностью РЗМ является смена доминирующей области потребления в связи с научно-технологическим прогрессом, которое резко меняет спрос на РЗМ, и выводит рынок из равновесия. Практическое использование РЗМ началось с 1885 г., когда соединения РЗМ применяли в производстве газокалильных сеток (сетки изготавливали из ThO2 с добавкой 1% оксида церия) для осветительных газовых и керосиновых фонарей6, однако бурный прогресс в этой области начался лишь во второй половине ХХ в., когда началась эра европия (1960-е гг.).

После эры европия самым востребованным и критически дефицитным редкоземельным металлом стал самарий (1970–1980-е гг.), который использовался для производства самарий-кобальтовых магнитов. Сегодня доля рынка таких магнитов – меньше 2%, и на РЗМ-рынке самарий находится часто в балансе или избытке. Чего не скажешь о диспрозии и неодиме, которые не имели промышленного значения до 1985 г., когда было обнаружено соединение Nd2Fe14B и началась новая эра в производстве постоянных магнитов. Эпохи европия и самария длились 10–20 лет, а эпоха ныне дефицитных неодима и диспрозия продолжается уже более 30 лет.

Научно-технологический прогресс не стоит на месте, поэтому сегодня появляются другие примеры преобразования областей применения РЗМ – переход с жёстких дисков (HDD) на твердотельные диски (SSD) или с люминесцентных на светодиодные лампы. Смена доминирующей области потребления выводит рынок и промышленность из баланса, резко меняется спрос на отдельные РЗМ, что ведёт к существенным изменениям цен и цепочек поставок, росту неопределённостей и рисков, в том числе для инвесторов. Поэтому важно понимать динамику мирового спроса, структуру и распределение технологических цепочек производства высокотехнологичной продукции на основе РЗМ, которые несомненно претерпят изменения в обозримом будущем.

Структура технологической цепочки производства высокотехнологичной продукции на основе РЗМ

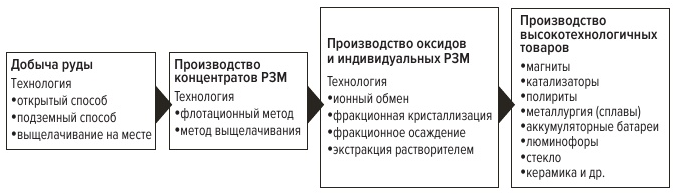

В общем случае существует три основных метода добычи руды на месторождении: открытый метод при неглубоком залегании рудного тела, подземная добыча и выщелачивание на месте (рис. 1). После выемки породы из-за сложности состава редкоземельных руд на втором этапе используются индивидуальные (иногда уникальные) физико-химические схемы переработки, в результате которых на выходе получают различные концентраты и промежуточные продукты.

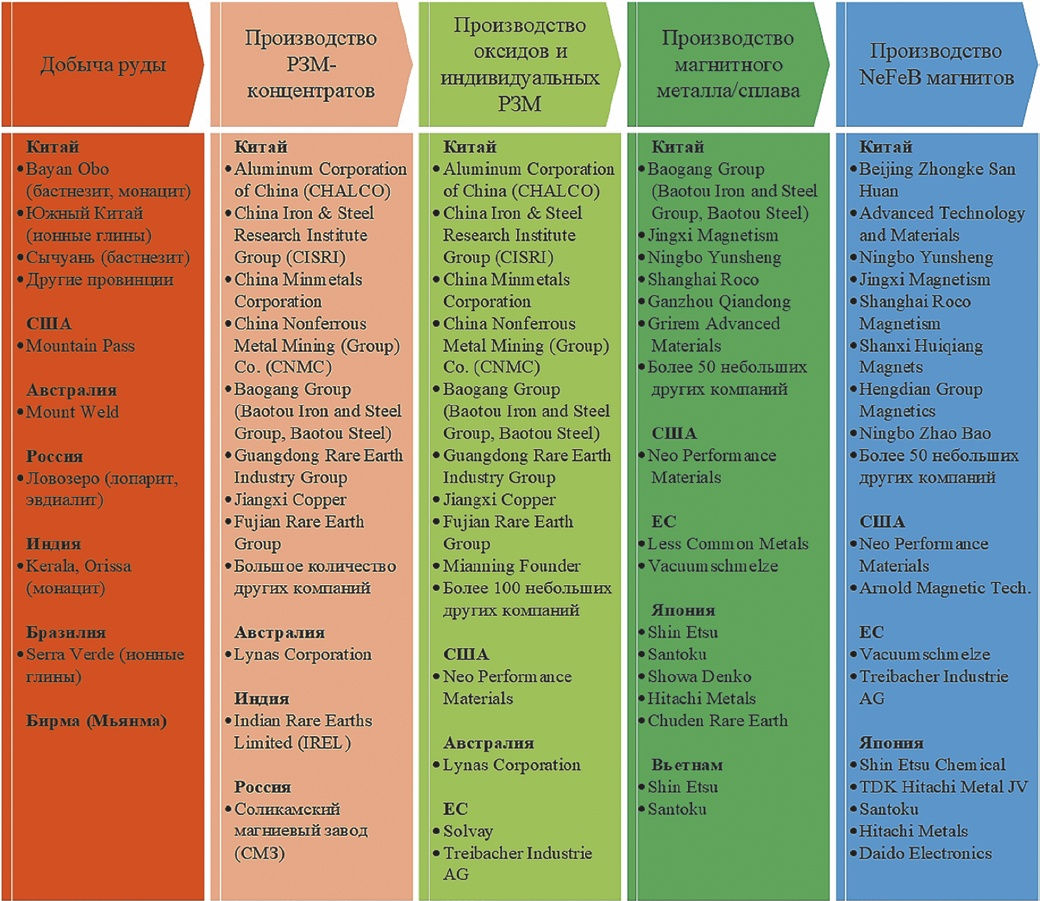

- Рис. 1 Структура технологической цепочки производства высокотехнологичной продукции на основе РЗМ

Fig. 1 Process framework of REM-based high-tech products

В частности, первыми и промежуточными редкоземельными продуктами являются различные концентраты: фториды, хлориды и карбонаты7 [2–5].

На третьем этапе производственной цепочки после химической обработки получают оксиды РЗМ, из которых после экстракции извлекают индивидуальные металлы. Из-за химического сходства РЗМ разделение на отдельные металлы является трудоёмкой задачей. В настоящее время ионный обмен и экстракция растворителем являются двумя передовыми методами разделения концентратов (рис. 1). Вместе с тем исследуются и другие потенциальные технологии – ликвационной плавки [4], центробежных экстрактов8 и другие. Значительная часть разделения и очистки редкоземельных элементов осуществляется в Китае.

Поскольку редкоземельные месторождения многокомпонентные, технологическая цепочка производства «от добычи руды до получения индивидуальных металлов» представляет собой многостадийный процесс. В то же время каждое месторождение уникально по составу и содержанию РЗЭ в руде, а значит многостадийная производственная цепочка имеет определённые индивидуальные технологические особенности для каждого типа руд. При этом существуют стадии, на которых получается схожая готовая продукция: разного уровня концентраты (например, фториды, хлориды и карбонаты РЗМ), оксиды или индивидуальные металлы.

Производственная цепочка на этом не заканчивается, так как на основе редкоземельных металлов и их оксидов можно получить высокотехнологичные товары, например, легированные металлы, постоянные неодимовые магниты, различные катализаторы, полириты, люминофоры и другую продукцию. Именно возможность производства таких высокотехнологичных товаров на основе редкоземельных минерально-сырьевых ресурсов является лакмусовой бумажкой уровня технологического уклада и развития промышленности страны.

Формирование и динамика мирового спроса на РЗМ

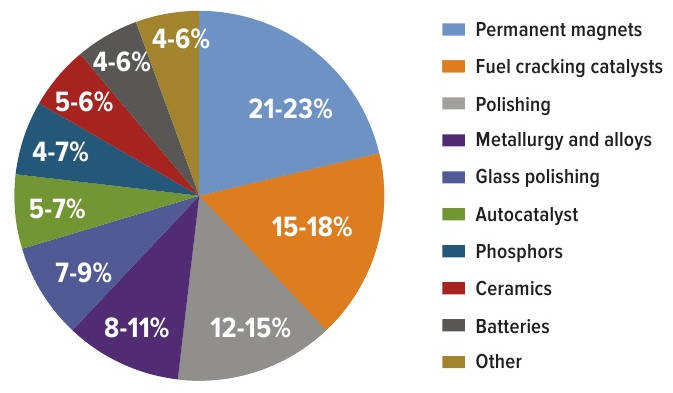

По нашим оценкам, суммарное потребление редкоземельных металлов в мире составило около 200 тыс. т в 2019 г., что соответствует примерно 8–10 млрд долл. США. К 2025 г. рынок РЗМ может вырасти до уровня 14–15 млрд долл. США со среднегодовым темпом роста 8,6% 9. При этом объём глобального рынка высокотехнологичных продуктов, для производства которых необходимы РЗМ, может составлять порядка 2,5 трлн долл. США, что соответствует 13% от мировой торговли. Основными областями применения РЗМ являются производство постоянных магнитов, промышленных катализаторов, металлов и сплавов, полирующих порошков и другой продукции (рис. 2).

- Рис. 2 Структура мирового потребления РЗМ в 2016–2018 гг.

Fig. 2 Structure of global REM consumption in 2016-2018

Годовой объём производства постоянных неодимовых магнитов был на уровне 135 тыс. т в 2016 г. Основные высокотехнологичные области применения: цифровая и бытовая электроника, автомобильная отрасль и возобновляемая энергетика, благодаря которым, по некоторым оценкам, к 2025 г. спрос на неодимовые магниты может составить около 200 тыс. т10 [7]. Одна из причин такого роста связана с той ролью, которую играет цифровая и бытовая электроника для жизни большинства людей: компьютеры, мобильные телефоны, телевизоры, Wi-Fi-, Bluetooth-устройства и многое другое. Население Земли перешагнуло отметку 7,4 млрд человек в 2018 г.11, поэтому с уверенностью можно утверждать, что рынок электроники является одним из самых крупных сегментов мировой торговли и крупнейшей областью потребления неодимовых магнитов.

Однако в ближайшие годы основной прорывной технологией, для которой будут необходимы РЗМ (и другие металлы), станет производство гибридных (HEV12) и полностью электромобилей (EV12), что неизбежно повлияет на спрос РЗМ и его структуру. Согласно некоторым оценкам производство HEV и EV может вырасти более чем в 8 раз: с 3,3 млн изделий в 2019 г. до 27 млн к 2030 г.13. Поскольку эксплуатационные расходы электромобилей в течение срока службы транспортного средства существенно ниже, чем у гибридных автомобилей, то темпы роста производства EV будут выше, следствием чего станет значительное увеличение спроса на постоянные неодимовые магниты в будущем. Это связано с тем, что помимо 40–100 шт. стандартных небольших электродвигателей, которые используются во всех транспортных средствах (например, в бочках стеклоочистителей или системы кондиционирования), более 2,5 кг неодимовых магнитов используется в силовых агрегатах и трансмиссии электромобиля, причем они должны работать при высоких температурах (+150°С), сохраняя высокую коэрцитивную силу, что требует дополнительных легирующих добавок, в том числе диспрозия [7]. Только на эти элементы электромобилей потребовалось более 8 тыс. т Nd2Fe14B-магнитов в 2019 г.

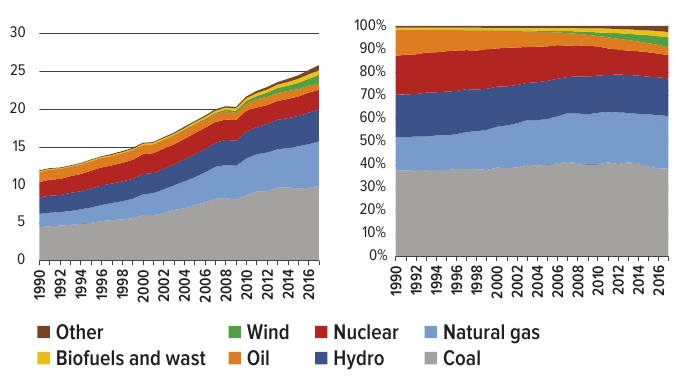

Второй по величине областью потребления неодимовых магнитов, сопоставимой с производством гибридных и электромобилей, является производство ветряных турбин. Согласно данным Международного энергетического агентства за период 2008–2017 гг. положительный ежегодный годовой прирост генерации электроэнергии был у ветроэнергетики (+0,4%), генерации на основе природного газа (+0,2%), биотоплива и отходов (+0,1%), при этом производство электроэнергии на основе угля (–0,3%), нефтепродуктов (–0,2%), ядерной энергетики (–0,3%) показало отрицательный прирост (рис. 3)14.

- Рис. 3 Генерация электроэнергии в мире по видам источников 1990–2017 гг., слева – ПВт*ч, справа – % (Other: Geothermal, Solar PV, Solar thermal, Tide, Municipal Waste, Waste (renewable) and other sources)

Fig. 3 Global electricity generation by type of source 1990-2017, left – PW*h, right – % (Other: Geothermal, Solar PV, Solar thermal, Tide, Municipal Waste, Waste (renewable) and other sources)

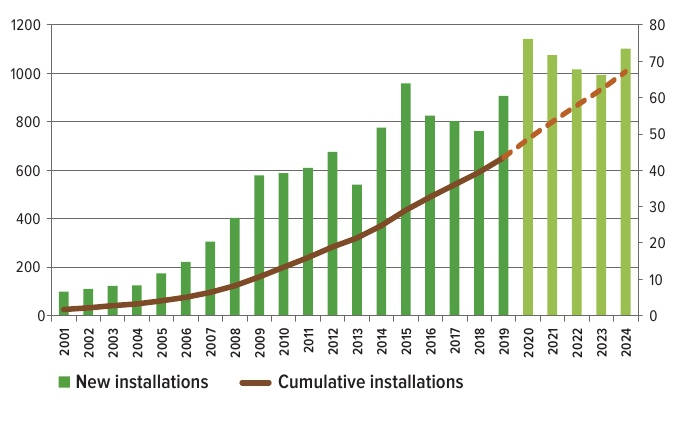

Глобальная ветроэнергетика растёт впечатляющими темпами, и в 2017 г. ветрогенераторы выработали 1,13 ПВт*ч электроэнергии из общих 25,72 ПВт*ч 15 (рис. 3). Согласно отчёту Глобального совета по ветроэнергетике (Global Wind Energy Council) за период 2008–2019 гг. совокупная мощность увеличивалась среднегодовым темпом 17,7% и выросла со 121 ГВт до 651 ГВт, причём прогнозируется, что отметка 1000 ГВт будет достигнута в 2024 г. (рис. 4). Среднегодовой темп роста инвестиций за последние 10 лет составил почти 4%: с 97,8 млрд долл. США в 2010 г. до 142,7 млрд долл. США в 2019 г. При этом Китай является крупнейшим производителем электроэнергии с помощью ветровых генераторов. На 2019 г. в КНР установлено ветрогенераторов в совокупной мощности на 236 ГВт, в США – 105 ГВт, в Германии – 167 ГВт, в Индии – 38 ГВт, в Англии – 23 ГВт, во Франции – 17 ГВт16.

- Рис. 4 Генерация новой и прогнозной мощности электроэнергии на основе ветровых турбин в мире в 2001–2024 гг., ГВт

Fig. 4 Generation of new and estimated power capacity from wind farms globally in 2001–2024, GW

Сегодня генераторы с прямым приводом17 достигли мощности 12 МВт18, а по всему миру насчитывается более 27,7 тыс. ветрогенераторов разной мощности19, для производства которых необходимо от 100 до 700 кг неодимовых магнитов на каждый мегаватт установленной мощности. Стоит отметить, что для ветряных турбин не используется диспрозий, поскольку рабочий диапазон температур контролируется вентиляцией воздуха.

Дополнительный стимул к росту потребления неодимовых магнитов может дать ещё одна перспективная отрасль – роботизированное производственное оборудование и робототехника, в моторах и датчиках которых используются постоянные Nd2Fe14B-магниты. В развитых и развивающихся странах отдают предпочтение сборочным линиям и серийному производству, которые становятся всё более комплексными и автоматизированными. Например, по оценкам Международной федерации робототехники, глобальное производство промышленных роботов выросло с 60 тыс. изделий в 2009 г. до 421 тыс. изделий в 2019 г., а к 2022 г. ожидается рост до уровня 584 тыс. изделий в основном для таких отраслей промышленности, как автомобилестроение, электротехническая/электронная, металлургическая и химическая. Причём в 2018 г. в Китае было установлено 154 тыс. промышленных роботов, в Японии – 55,2 тыс. шт., США – 40,4 тыс. шт., в Республике Корея – 37,8 тыс. шт., в Германии – 26,7 тыс. шт.20

Если посмотреть на структуру технологической цепочки производства неодимовых магнитов, то на каждом этапе производства присутствует значительное количество китайских компаний (рис. 5). Доля Китая в производстве неодимовых магнитов, по разным оценкам, составляет от 80 до 85% мирового производства, доля Японии – около 10%, и, соответственно, доля других стран, в том числе США и ЕС, – не более 10% [2; 3].

- Рис. 5 Цепочка производства неодимовых магнитов

Fig. 5 Production chains for neodymium magnets

Другой областью потребления РЗМ является производство промышленных катализаторов. Потребность в эффективных промышленных катализаторах ежегодно растет, объем этого сегмента был на уровне 6,7 млн т в 2015 г., что эквивалентно примерно 25,6 млрд долл. США, при этом ожидается, что рынок достигнет 34,1–35,6 млрд долл. США к 2025 г. со среднегодовым показателем роста 4,5–4,9%21. Основные отрасли потребления катализаторов – нефтедобывающая и химическая промышленности, производство полимеров (рис. 6). Причем существенное влияние на рост производства промышленных катализаторов оказывает ужесточение экологических норм во многих странах мира. Например, запрет на производство полимеров для упаковки, не разлагающихся в земле в условиях свалок, ужесточение экологических норм содержания серы и других примесей в топливе, в выхлопных газах, атмосферных выбросах промышленных предприятий и т.д. Сегодня на основе катализа и каталитических технологий формируется 30–35% ВВП в таких промышленно развитых странах, как, например, США. В России этот показатель составляет менее 15%22. Лидером по спросу являются страны Азиатско-Тихоокеанского региона (АТР), что объясняется высоким уровнем потребления нефтепродуктов и полимеров (рис. 6). В США и Европе рынок катализаторов увеличивается благодаря применению государством новых норм и правил, регулирующих уровень загрязнения в промышленности. Предприятия вынуждены вкладывать средства в каталитическую отрасль, чтобы соответствовать экологическим стандартам. Традиционно ключевым игроком остается Северная Америка, располагающая самым большим в мире количеством НПЗ.

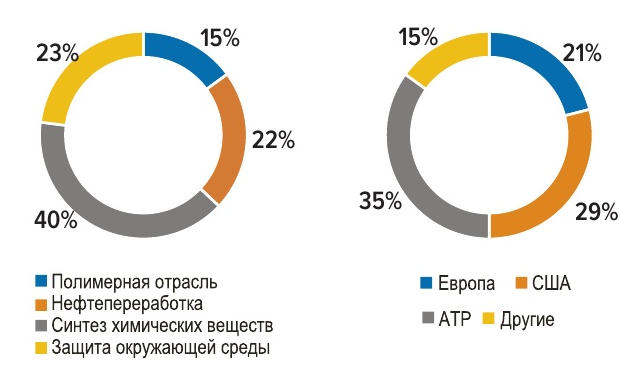

- Рис. 6 Распределение мирового спроса на катализаторы по отраслям промышленности (слева) и регионам (справа), 2016 г.

Fig. 6 Distribution of global demand for catalysts by industry sector (left) and region (right), 2016

Каталитические свойства РЗМ, таких как лантан, церий, а также других РЗМ лёгкой группы, в основном используют для переработки нефтепродуктов, при каталитическом сжигании ископаемого топлива, для очистки выхлопных газов автомобилей и выбросов промышленных предприятий. Однако около 75% ведущих производителей промышленности занимаются выпуском катализаторов для нефтеперерабатывающей отрасли – для крекинга, гидрокрекинга, гидроочистки, алкилирования, риформинга, изомеризации, а также для переработки газа. Для сравнения, сегмент катализаторов для нефтеперерабатывающих заводов (refinery) оценивался в 7 млрд долл. США в 2015 г.23. По нашим оценкам, на эту область потребления потребовалось порядка 23 тыс. т РЗМ в 2015 г., а в 2019 г. этот показатель мог составить уже порядка 35 тыс. т.

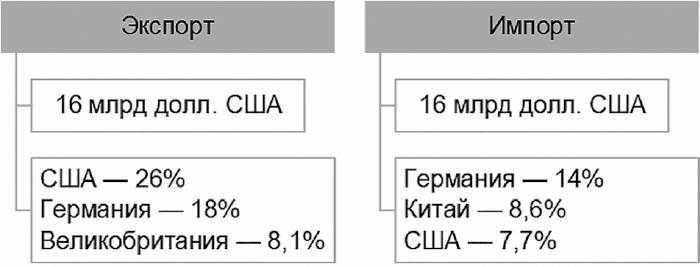

Интересным фактом в области производства и потребления промышленных катализаторов является то, что ни одна из стран не обеспечивает внутренние потребности только собственным производством. Объёмы мирового экспорта и импорта катализаторов сравнимы и на 2015 г. составляли 16 млрд долл. США. Крупнейшими экспортерами товаров данной категории были США, Германия и Великобритания, импорта – Германия, Китай и США (рис. 7). Ещё одной большой областью потребления РЗМ является металлургия. Исторически сложилось деление всех металлов на чёрные и нечёрные (или цветные) металлы, соответственно, на чёрную и цветную металлургию. К первой категории относят добычу и обогащение руд чёрных металлов (железная, марганцевая и хромовая руды), производство чугуна, стали, проката и ферросплавов. Цветная металлургия включает в себя производство цветных, благородных, редких металлов (частью которых являются РЗМ) и их сплавов.

- Рис. 7 Крупнейшие страны экспортеры и импортеры катализаторов в 2015 г.

Fig. 7 Major catalyst exporters and importers in 2015

Как известно, самыми распространёнными элементами в земной коре являются алюминий (около 7,5%), железо (более 4,5%), кальций (3,4%), натрий (2,5%), калий (2,4%), магний (1,9%) и титан (0,57%)24. Изготовленная с использованием черных и цветных металлов доля продукции составляет более 70% внутреннего валового продукта развитых и развивающихся государств. На долю железа приходится около 90–95% всего металлургического производства и потребления в мире, 3% – на алюминий, 1,5% – на медь, 1% – на цинк, 0,5% – на свинец, остальные – менее 0,1% (в том числе и РЗМ).

Использование РЗМ в металлургии основано на их высоком химическом сродстве к кислороду, сере, азоту и водороду, примеси которых ухудшают свойства чугуна, сталей, сплавов и цветных металлов. При взаимодействии РЗМ с этими элементами происходит очистка расплава за счет образования прочных тугоплавких соединений, что вызывает в свою очередь резкое повышение механических свойств легируемых металлов в сплавах. В металлургии РЗМ в основном применяют в качестве легирующих добавок в виде смешанных (природных) соединений (мишметаллов), однако в последние десятилетия начали активно применять РЗМ в виде индивидуальных металлов (лантан, церий, неодим, иттрий и другие).

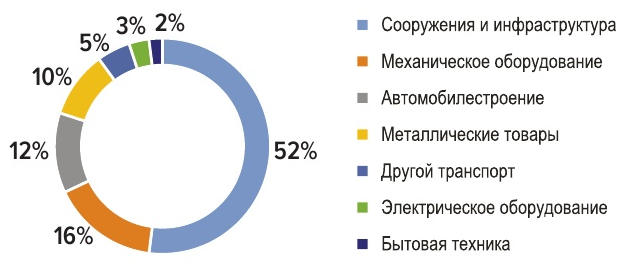

- Рис. 8 Применение стали по областям, 2019 г. Источник: Steel statistics. The World Steel Association (WSA). Available at: https://www.worldsteel.org/steel-by-topic/statistics.html (Accessed: 02.07.202020)

Fig. 8 Steel application by industrial sectors, 2019 Source: Steel statistics. The World Steel Association (WSA). Available at: https://www.worldsteel.org/steel-by-topic/statistics.html (Accessed: 02.07.202020)

Черная металлургия имеет важное значение для общества, поскольку её продукты производства используются для строительства сооружений и инфраструктуры, транспортных систем, энергетики, механического и электрического промышленного оборудования, а также для производства бытовой техники и инструмента (рис. 8). Причём продукты с истекшим сроком службы можно собирать в виде металлолома и перерабатывать, получая новую продукцию без потери свойств, что имеет фундаментальное значение для экономики замкнутого цикла.

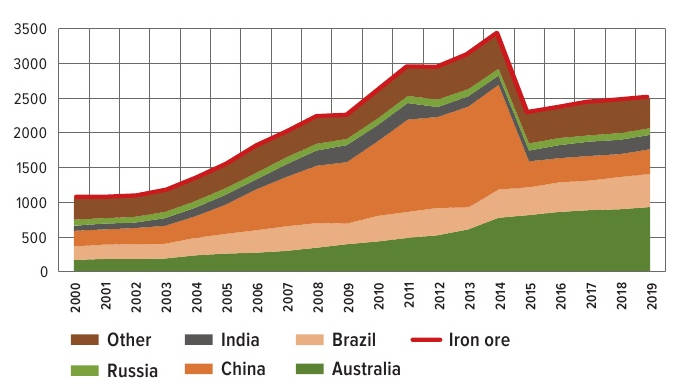

- Рис. 9 Добыча железной руды в мире за период 2000–2019 гг.

Fig. 9 Global iron ore mining in 2000–2019

По данным USGS, в 2019 г. в мире было добыто около 2,5 млрд т железной руды, при этом после резкого сокращения добычи в Китае в 2014–2015 гг.25 среднегодовой рост добычи составляет 2,3% [8]. Австралия нарастила добычу железной руды, и в настоящее время её доля составляет 37,2%, при этом на долю Бразилии, Китая и Индии приходится ещё 41,6%, доля России составляет 4% (рис. 9). Согласно данным Всемирной ассоциации производителей стали больше половины мирового производства нерафинированной стали (54,5%) и чугуна первой плавки (64,3%) находится в Китае (рис. 10)26. Это подтверждает тот факт, что Китай является главным импортёром железной руды для своей промышленности (более 1 млрд т железной руды было поставлено в основном из Австралии и Бразилии в 2019 г.).

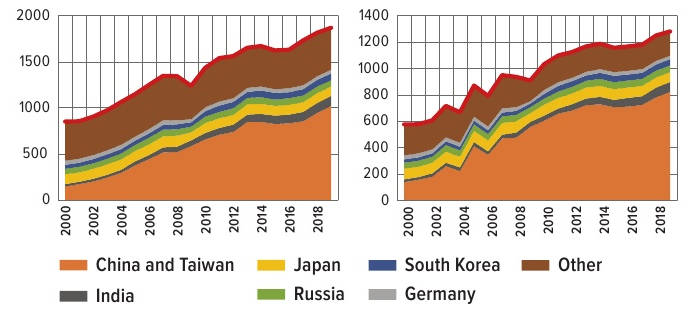

- Рис. 10 Производство нерафинированной стали и чугуна первой плавки в мире за период 2000–2019 гг.

Fig. 10 Global crude steel and pig iron production in 2000-2019

В Китае и Индии реализуются крупные инвестиционные проекты по строительству новых и расширению существующих производственных мощностей в чёрной металлургии, поэтому активно идёт обновление основных фондов. При этом рост объёмов производства стали связан с увеличением внутреннего спроса – рост спроса на сталь в Китае составил 34%, в Индии – 27% за период 2015–2019 гг., причём на эти две страны приходится почти 60% общемирового спроса на сталь, а на всю Азию – 70%27.

В ближайшем будущем традиционные схемы (кислородно-конвертерная, электросталеплавильная и мартеновская) производства чёрных металлов останутся неизменными. Тем не менее мировой опыт показывает, что инновации реализуются на стадиях производства новых материалов и подходах к их производству, например, в таких областях, как производство высокопрочных сталей AHSS28 или UHSS28, производство металлов с прогнозируемыми и контролируемыми свойствами. Это, в свою очередь, приведёт к росту потребления как мишметалла, так и индивидуальных РЗМ, поскольку в мире, в основном в развитых странах, появилась тенденция к индивидуализации производства. Другими словами, разработка и производство новых типов высококачественных и сверхчистых материалов определяются в соответствии с требованиями заказчика [8].

Объёмы производства в цветной металлургии в десятки раз меньше, чем в чёрной металлургии, однако эта отрасль имеет более широкий ассортимент выпускаемой продукции. Цветная металлургия, как и черная, в последнее время более высокими темпами растет в развивающихся странах. По объему производства выделяется выплавка алюминия (более 45% годовой выплавки цветных металлов мира), меди (25%), цинка (16%) и свинца (11%). Значительным является производство никеля, олова, магния, кобальта, вольфрама, молибдена. По нашим оценкам, в 2019 г. на всю металлургию потребовалось порядка 18–20 тыс. т РЗМ, причём в основном в виде мишметалла.

Другой крупной областью потребления РЗМ является производство тонкодисперсных полирующих порошков (см. рис. 3). Основную часть порошков получают из цериевых соединений (50% диоксид церия и смесь окислов лантана, неодима и празеодима) по одной технологической схеме: растворяют концентрат РЗМ, потом осаждают карбонаты или гидроксиды, осадки фторируют, сушат и прокаливают. В зависимости от фракций микрочастиц и нанозёрен на выходе получаются полирующие порошки различного качества. Эти порошки служат для полирования и обесцвечивания стёкол, зеркал, минеральных линз и имеют хорошие суспензионные качества, высокую эффективность полирования и чистоту обработки поверхности [9]. В настоящее время основные производства полирующих порошков находятся во Франции, Австрии, США, Японии и Китае. Объём мирового потребления в этой сфере составляет 10–12 тыс. т РЗМ.

Также РЗМ используют для производства аккумуляторных батарей (в основном лантан, церий, самарий, неодим, празеодим), люминофоров (в основном лантан, церий, европий), керамики (в основном иттрий). Например, никель-металл-гибридные (NiMH) батареи используются для производства гибридных автомобилей, сотовых телефонов, портативных ПК и другой электронной продукции. Даже бурное развитие Li-ионных батарей начиная с 2000-х гг. не обрушило спрос на NiMH-батареи, в том числе изза их безопасности29. Люминофоры (в основном лантан, церий, европий) широко используются для производства CRT мониторов, плазменных экранов, светодиодных ламп, в том числе для подсветки экранов различных электронных устройств (мобильных телефонов, LCD мониторов и т.д.), флуоресцентных ламп, рентгеновских установок и т.д. В керамике оксид иттрия используется для стабилизации оксида циркония в производстве топливных элементов, термозащитных покрытий, износостойких изделий, кислородных датчиков, режущих инструментов, зубных протезов, фильтров, керамических конденсаторов и пр.

При всем масштабе потребления РЗМ и большого количества компаний, которые используют для производства своей высокотехнологичной продукции РЗМ, количество добывающих и перерабатывающих предприятий значительно меньше. Причём основная часть этих предприятий расположена в Китае. Результатом такого асимметричного положения является ограниченность диверсификации поставщиков, необходимость контролировать всю цепочку поставок, усиление конкуренции за поставки сырья (особенно в случае кризисных ситуаций). Поэтому все крупные компании, которые создают спрос на РЗМ, представлены почти во всех регионах и высокотехнологичных странах. Даже американские и японские компании имеют офисы и мощности в Китае, поскольку это позволяет им получать доступ к стратегическому сырью и обеспечивает близость к основным клиентам (с возможностью индивидуального подхода).

Основные мировые цепочки производства РЗМ

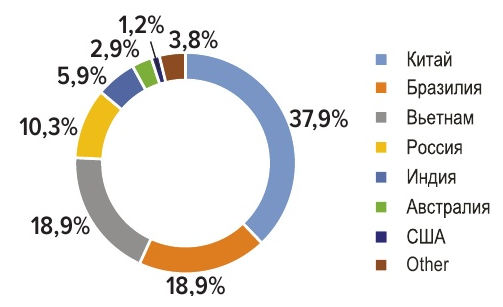

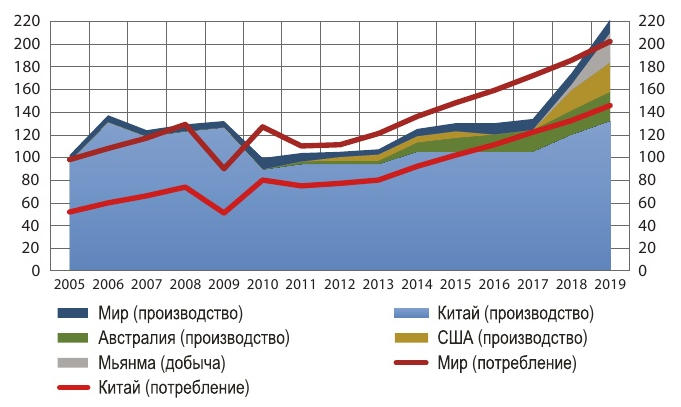

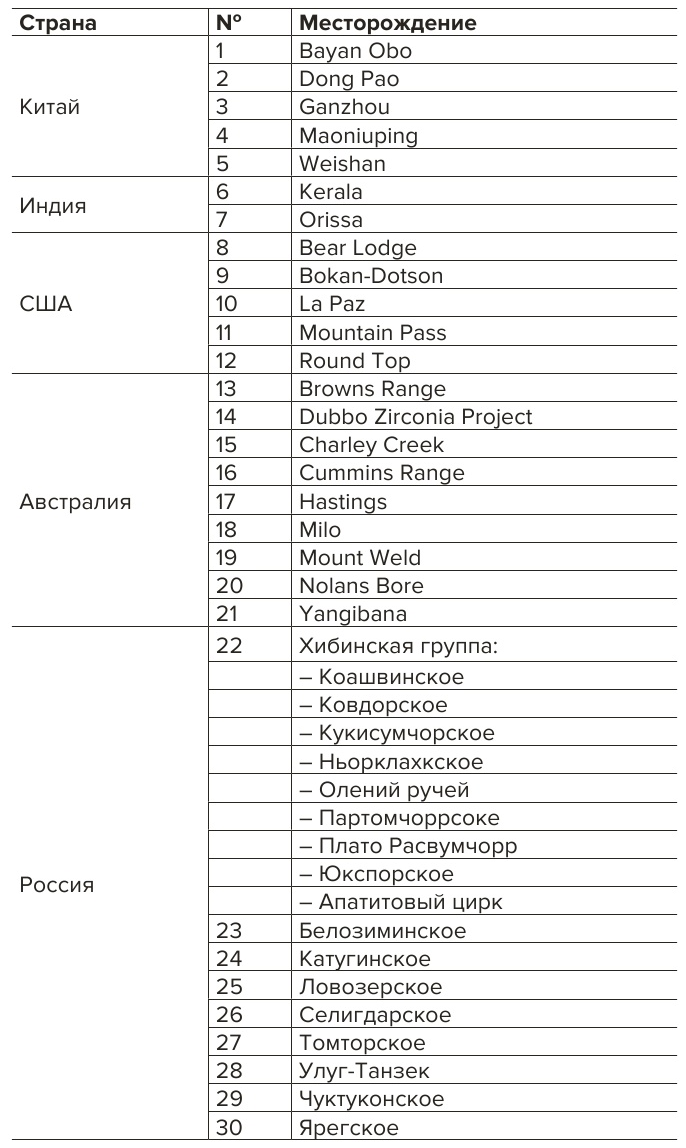

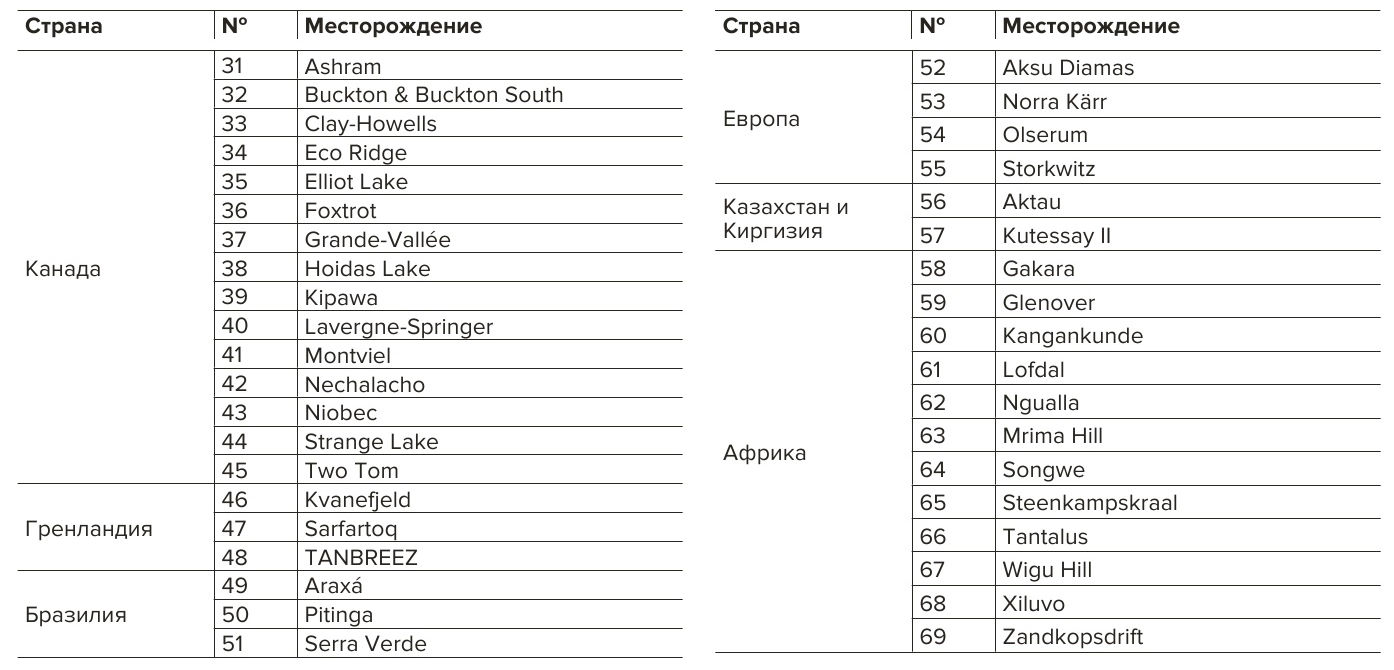

По данным Геологической службы США на 2019 г., мировые резервы РЗМ составляли 120 млн т, из которых на Китай приходится 37,9%, Бразилию и Вьетнам – 18,9%, Россию – 10,3%30, Индию – 5,9% и остальные страны – около 8%31 (рис. 11). Крупные месторождения вне Китая находятся в России, Бразилии, Вьетнаме, Индии, Австралии, Гренландии, США и в других странах (рис. 14, табл. 3) [2; 3]. С 1940 г. до середины 1980-х гг. одно из лучших по своим характеристикам месторождений в мире Mountain Pass (США, Калифорния) было ведущим производителем РЗМ, а США были основным потребителем этого сырья. Но с середины 1980-х гг. этот источник РЗМ не выдержал конкуренции с недорогими поставками из Китая. С 1986 г. до сегодняшнего времени производство в Поднебесной сохраняет абсолютно лидирующую позицию. В 1990-е гг. общее производство РЗМ в этой стране резко выросло, и с 2004 г. стало синонимом глобального производства. За следующий период (2005–2019 гг.) глобальное производство и потребление выросло примерно в 2 раза, а доля Китая в производстве сократилась с 94% до 67%, потребление выросло с 53% до 72% (рис. 12). Эти цифры говорят о том, что при больших мировых запасах РЗМ основная добыча и производство остались в Китае, при этом концентрация высокотехнологичного производства и ключевых потребителей в этой стране ежегодно растёт.

- Рис. 11 Распределение мировых резервов редкоземельных металлов согласно данным USGS

Fig. 11 Distribution of global reserves of rare earth metals according to USGS data

Лидерство Китая стало возможным благодаря терпеливой политике нескольких поколений высших руководителей, начиная с Дэн Сяопина, которые сумели раскрыть потенциал богатой китайской минерально-сырьевой базы РЗМ начиная с 1970-х гг. В эти годы была значительно снижена фискальная нагрузка на предприятия по всей производственной цепочке от добычи руды до производства индивидуальных металлов и их оксидов, в 2000-х гг. были введены пошлины на экспорт продуктов первых переделов, осуществлялась финансовая поддержка отрасли и было практически полное отсутствие экологического регулирования32 [3; 10]. В итоге с конца 1970-х гг. произошёл бурный рост производства и падение цен на РЗМ не только в Китае, но и во всём мире. В результате многие проекты освоения редкоземельных источников сырья по всему миру были приостановлены или вовсе ликвидированы, что, в свою очередь, привело к незначительной конкуренции со стороны производителей из других стран и монополии Китая.

- Рис. 12 Соотношение мирового производства и потребления РЗМ (в пересчете на оксиды РЗМ), тыс. т

Fig. 12 World REM production to REM consumption ratio (measured as REM oxides), thousand tonnes

Обратной стороной такой политики КНР стали неэффективное и бесконтрольное производство с низким уровнем переработки редкоземельной руды вплоть до 2000-х годов (уровень переработки менее 10%33), быстрый темп истощения месторождений и серьёзные экологические проблемы. Поэтому в 2005 г. Китай ввел запрет на экспорт концентратов, а также отменил скидку на экспортную пошлину, что заставило многие мировые высокотехнологичные компании перенести в эту страну своё производство, а с ним и современную технологическую базу. С 2006 по 2010 г. Министерство Торговли Китая непрерывно снижало квоту на экспорт редкоземельной продукции, что привело к падению производства товарной продукции на четверть к 2013 г. по всему миру34 [2; 3; 10].

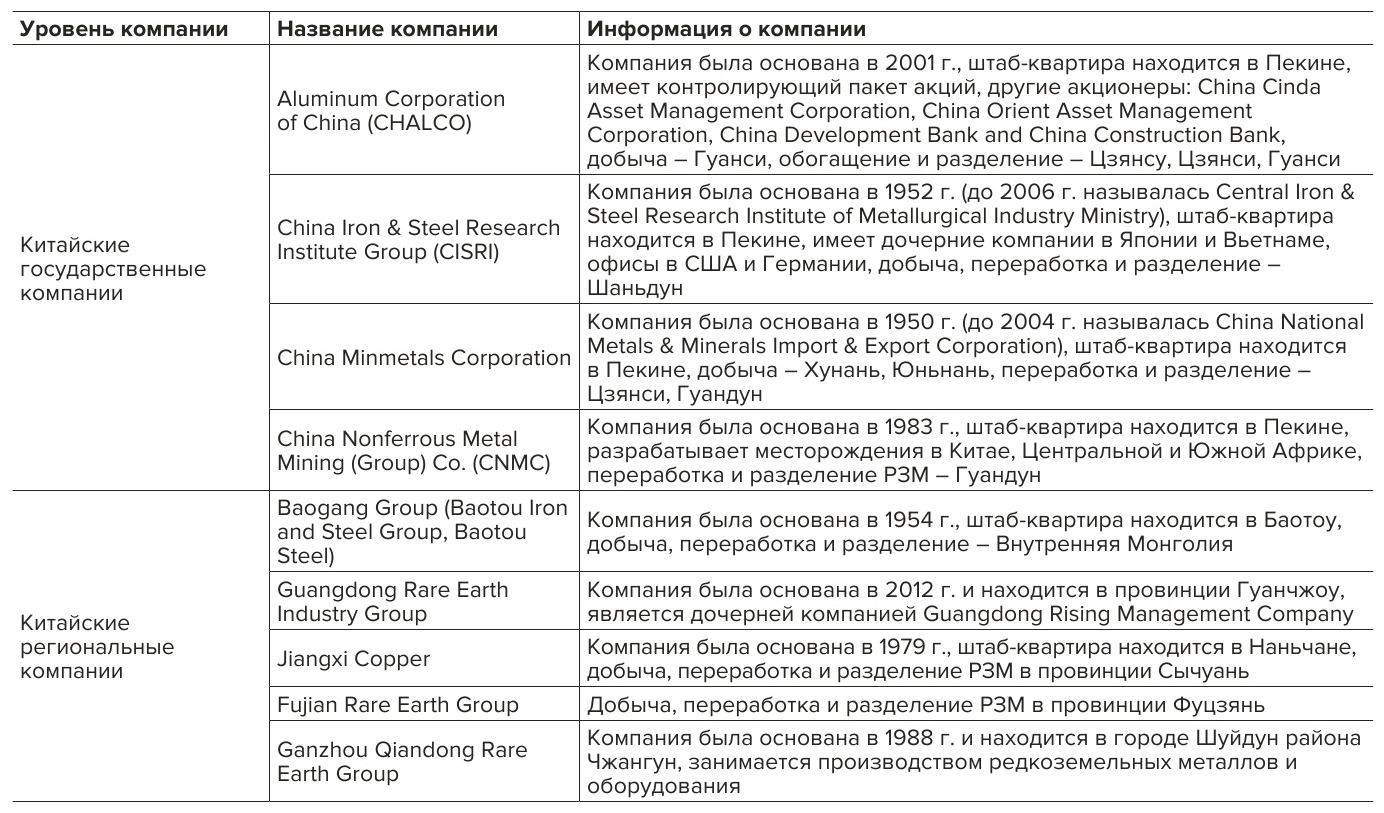

Также с 2005 г. власти Китая продвигают трансформацию редкоземельной промышленности, чтобы получить контроль над этой стратегической отраслью. Предвидя решение ВТО в 2014 г., Китай начал консолидацию отрасли и повышение её эффективности за счет объединения более 200 официально зарегистрированных компаний по добыче и переработке РЗМ в шесть вертикально-интегрированных государственных корпораций (эта консолидация продолжается в настоящее время (табл. 2)).

- Таблица 2 Крупные китайские государственные и региональные компании в области добычи, обогащения и разделения РЗМ

Table 2 Major Chinese state and regional companies involved in REM mining, concentration and separation

Эта трансформация во многом связана с особенностями политики властей Китая различных уровней по отношению к бизнесу в регионах. Во-первых, местные власти имеют сильное влияние на региональные горнодобывающие и перерабатывающие компании и пытаются сохранить их статус «провинциальных». Поступающие налоги, увеличение производства и другие преференции из центра особенно выгодны местным властям таких бедных провинций, как Внутренняя Монголия, Сычуань и Цзянси [10]. Во-вторых, центральные власти пытаются привлечь государственные консолидированные горнодобывающие компании к работе в провинциях. Но многие из этих компаний сталкиваются с проблемой получения лицензии на «местную» добычу редкоземельной руды. Например, в Гуанси, Хуньань, Юньнань и Шаньдун консолидированные государственные компании получили права на добычу с относительно небольшими производственными мощностями. Поэтому в настоящее время они сосредоточили свою работу в области обогащения и разделения РЗМ [11].

Основные проблемы Китая в сфере РЗМ возникают на стыке сотрудничества центральных и местных властей. Национальная политика в китайской редкоземельной горнодобывающей отрасли может быть эффективной в настоящее время только в случае, если она будет осуществляться на местном уровне. Но объединение компаний по добыче и переработке РЗМ в шесть вертикально-интегрированных государственных корпораций не предполагает активного участия местных властей и учета их интересов в этом процессе. На сегодняшний момент производство РЗМ в Китае стабилизировалось (рис. 12). Этому способствовало то, что был создан государственный стратегический резерв РЗМ (более 30 тыс. т) в виде продуктов разных переделов: от концентратов до индивидуальных металлов, началась активная борьба с незаконной добычей и переработкой редкоземельной руды, а также стали более последовательно реализовываться меры природоохранного регулирования.

Учитывая глубокое понимание китайским правительством стратегического значения РЗМ и технологий, связанных с ними, оно будет и дальше сохранять контроль за отраслью не только внутри страны, но и на глобальном уровне. Поэтому в ближайшие годы ожидается постепенный рост как производства, так и экспорта РЗМ из КНР, которые будут ориентированы на удовлетворение внутреннего и глобального спроса. Также следует ожидать, что Китай будет поддерживать редкоземельный рынок в таком балансе, при котором, с одной стороны, будет сдерживать появление новых проектов освоения редкоземельных источников сырья, а с другой – сохранять высокие цены на РЗМ-продукцию.

Высокий спрос на критически значимые РЗМ для высокотехнологичных областей промышленности стимулирует появление новых производств и создание новых цепочек поставок вне Китая. Так, за последние 10 лет Австралия демонстрирует высокий прирост производства редкоземельной продукции (рис. 12). Это стало возможным благодаря правильной стратегии развития компания Lynas, которая ведёт добычу на одном из лучших в мире редкоземельных месторождений – Mountain Weld (Западная Австралия).

За это время компания заслужила репутацию надёжного поставщика качественной редкоземельной продукции, которую покупают по всему миру для производства высокотехнологичных товаров. Причём доля поставок японским компаниям в настоящее время достигла уровня 60% производства компании и продолжает быстро расти 35.

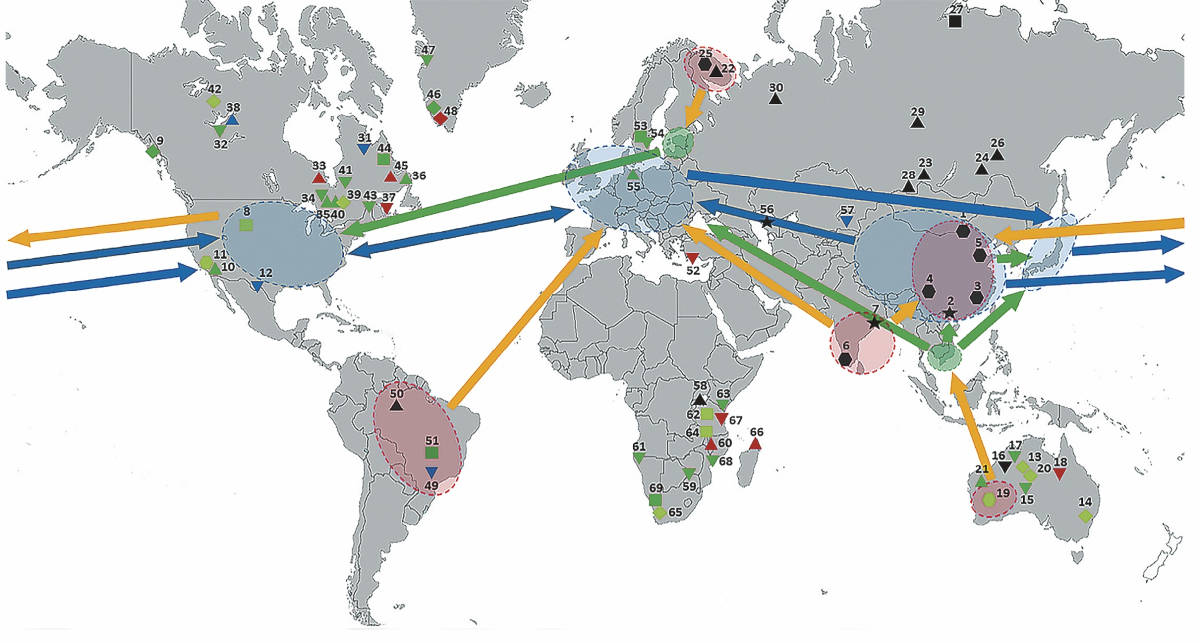

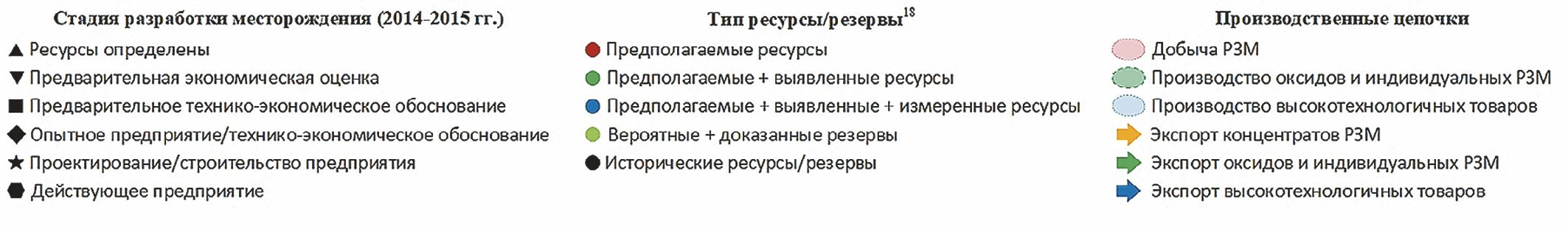

На первом этапе австралийской производственной цепочки получают концентрат на заводе Mt Weld Concentration Plant недалеко от месторождения, который был введен в эксплуатацию в 2011 г. Максимально возможная мощность завода составляет 66 тыс. т концентрата в год, содержащего примерно 27 тыс. т оксидов РЗМ. Затем полученный концентрат отправляют в промышленный порт в Kuantan (Малайзия) морским путём, откуда он попадает на современный завод Lynas Advanced Materials Plant (LAMP), который расположен на территории промышленной зоны Gebeng (Gebeng Industrial Estate) на площади 100 га (рис. 14, табл. 3). В этой промышленной зоне расположены ключевые химические производства, продукция которых необходима для комплексных операций по обогащению и выделению оксидов и индивидуальных РЗМ, включая церий, лантан, а также таких критически значимых металлов, как неодим, празеодим, дидим 36, и некоторых тяжёлых РЗМ.

Эта промышленная зона имеет доступ к местной квалифицированной рабочей силе и развитой инфраструктуре, включая воду, электроэнергию, газ и др. Максимально возможная мощность завода составляет 22 тыс. т в год оксидов и индивидуальных РЗМ. В 2019 г. компания Lynas произвела рекордное для неё количество оксидов РЗМ – 19,7 тыс. т и соединения NdPr – 5,9 тыс. т (рис. 12)37.

План роста Lynas до 2025 г. предполагает локализацию операций крекинга и выщелачивания в Западной Австралии и увеличение производственных мощностей дидима до 10,5 тыс. т. Кроме того, компания Lynas и Blue Line Corporation (США) подписали меморандум о создании совместного предприятия LynasBlue с целью выделения тяжёлых РЗЭ из концентрата38. Для реализации этих планов был создан кредитный механизм JARE39 между компанией Lynas и правительством Японии, в рамках которого планируется выделить компании 500 млн долл. США со следующими обязательствами (помимо финансовых) поставок РЗМ по заниженным ценам японским компаниям до 2038 г.40 :

1. Финансирование любой деятельности компании Lynas не должно препятствовать развитию японских отраслей, диверсифицирующих свои источники поставок РЗЭ.

2. При конкурирующем спросе со стороны японского и неяпонского рынков японский рынок имеет приоритет на поставки РЗМ-продукции со стороны компании Lynas, в том числе соединения NdPr в объёме 7,2 тыс. т ежегодно.

3. В рамках механизма JARE кредиторы имеют право вести переговоры с Lynas относительно дополнительных поставок на японский рынок продуктов NdPr и Nd, произведённых компанией Lynas (в ущерб неяпонским поставкам).

С точки зрения цепочек поставок кредитный механизм JARE является страховкой и защитой бесперебойного снабжения критически важным РЗМ-сырьём для высокотехнологичной промышленности Японии, как ответ на действия Китая в период 2010–2011 гг., когда к сильному сокращению экспортных квот добавилось давление Пекина на правительство Японии с помощью приостановки поставок РЗМ и их продуктов во время территориального спора за Архипелаг Сенкаку (кит. Дяоюйдао) 41. Также это свидетельствует о другой особенности РЗМ промышленности последних 10 лет: происходит интеграция цепочек производства вне Китая с общим лейтмотивом поддержки национальных высокотехнологичных и наукоёмких отраслей развитых стран.

Очевидно, что велика заинтересованность войти в цепочки производства РЗМ по направлению «upstream» со стороны производителей конечной продукции и государств, которые пытаются поддержать национального производителя.

Подтверждением этому являются также попытки возродить добычу и обогащение руды на месторождении Mountain Pass в США. Лицензия на месторождение с 1919 до 1974 г. принадлежала Molybdenum Corporation of America, сменив название на Molycorp в 1974 г., лицензия оставалась в распоряжении компании ещё до 2014 г. В связи с усилившейся конкуренцией на рынке со стороны Китая с середины 1980-х годов и с ужесточением экологических норм и требований к производству и переработке минерально-сырьевых ресурсов в США месторождение Mountain Pass было закрыто и законсервировано с 2002 по 2010 г. Новая попытка ввести в эксплуатацию месторождение в 2011 г. привела к тому, что компания Molycorp объявила о банкротстве и продаже канадской компании Neo Material Technologies в 2014 г. После реструктуризации месторождение было опять закрыто и законсервировано к 2016 г. (рис. 12). По словам генерального директора Molycorp (на тот момент) Константина Караяннопулоса: «для функционирования полноценного производства РЗМ на базе месторождения Mountain Pass требовалось 1,5 млрд долл. США»42 [10]. В 2017 г. две американские инвестиционные группы: HL Capital Group LLC and QVT Financial LP, выкупили лицензию на месторождение. Для операционной деятельности была основана компания MP Materials, которая начала добычу и обогащение руды в 2018 г., и вышла на уровень 26 тыс. т РЗМ-продукции уже в 2019 г. (рис. 12). Стоит отметить, что для технической поддержки возобновления работы на месторождении Mountain Pass участвует китайская компания Leshan Shenghe Rare Earth с миноритарным пакетом акций 9,9% компании MP Materials43.

- Рис. 13 Присутствие компании Neo Performance Materials в мире Источник: Steel statistics. The World Steel Association (WSA). Available at: https://www.worldsteel.org/steel-by-topic/statistics.html (Accessed: 02.07.202020)

Fig. 13 Global presence of Neo Performance Materials Source: Who we are. Neo Performance Materials. Available at: https://www.neomaterials.com/magnequench (Accessed: 09.07.2020)

Сегодня компания Neo Performance Materials занимается обогащением редкоземельных концентратов и производством инновационной продукции на основе РЗМ. Для этих целей компания была поделена на четыре подразделения, из которых три связаны с производством РЗМ44:

1. Neo Magnequench является одним из лидеров в производстве порошков для неодимовых магнитов. Используя обширные научно-исследовательские знания и опытно-конструкторские разработки, это подразделение создаёт постоянные неодимовые магниты с определёнными механическими и магнитными свойствами под конкретные рынки и для конкретных клиентов из модифицированных и адаптированных порошков. Производства расположены в Азии: в Китае (Тяньцзине и Чучжоу) и в Тайланде (Корат), технологический центр в Сингапуре.

2. Neo Chemicals and Oxides занимается разделением концентратов РЗМ и производством таких оксидов и индивидуальных РЗМ, как лантан, церий, празеодим, неодим, диспрозий, иттрий, и различных высокотехнологичных соединений с высокой добавленной стоимостью. Основные производства находятся в Китае в провинциях Шаньдун и Цзянсу, в Эстонии на заводе Silmet, на который поставляется РЗМ-концентрат первых переделов с Соликамского магниевого завода (Пермский край).

3. Новое подразделение Neo Water Treatment является результатом развития компании. В компании разработали соединения на основе РЗМ, которые эффективно очищают воду от фосфора и микроорганизмов. Новая продукция компании REE100 и REE300 (на основе хлоридов РЗМ) на сегодняшний день используется на 50 предприятиях водоочистки в США45.

Компания Neo Performance Materials, штаб-квартира которой находится в Торонто (Канада), является одним из крупнейших в мире производителей высокотехнологичной продукции на основе РЗМ, инновационных материалов и высокотехнологичных товаров. Производственные мощности находятся в десяти странах: в США, Китае, Таиланде, Эстонии, Сингапуре, Германии, Великобритании, Канаде, Японии и в Южной Корее с целью диверсификации рисков поставок сырья для производства и готовой продукции своим клиентам (рис. 13).

В настоящее время США начали протекционистскую войну не только за национального производителя, но и за локализацию новых технологий и цепочек производства наукоёмкой продукции, вводя новые пошлины и сборы на импорт многих видов высокотехнологичных продуктов.

После выхода доклада Геологической службы США 17 декабря 2017 г., в котором были проанализированы потребности страны в важнейших полезных ископаемых с 1973 г. [12] (среди которых есть РЗМ), Д. Трамп оперативно издал указ о разработке Федеральной стратегии обеспечения безопасности и надежных поставок критически важных минералов, что говорит о самых серьёзных намерениях защитить и нарастить активность в этом секторе46[13]. Следуя стратегии, в апреле 2020 г. Министерство обороны США47 заключило контракты с LynasBlue и MP Materials на поставки редкоземельной продукции в страну. Несмотря на первоначальный прогресс, эти договоры были приостановлены на неопределённый срок, поскольку в первой цепочке поставок участвует Малайзия, а во второй – китайская компания48.

Другие мощности производства РЗМ-продукции в мире

В настоящее время в мире, кроме Китая, Австралии и США, существуют другие мощности по добыче и производству редкоземельной продукции: оксидов и индивидуальных РЗМ. Например, в странах – членах БРИКС (без Китая) – добывается примерно 6–7 тыс. т (рис. 12).

В Бразилии добыча осуществляется в основном из двух источников:

1. Компания Companhia Brasileira de Metalurgia e Mineração (CBMM) получает концентрат из монацитовой руды – как побочный продукт добычи и переработки гигантского ниобиевого месторождения в городе Araxá (штат Minas Gerais)49.

2. На месторождении Serra Verde в Minaçu (штат Goiás) из ионных глин сегодня производят такое же количество концентрата РЗМ, как и на Araxá. Месторождение Serra Verde имеет хороший потенциал для наращивания добычи и производства оксидов РЗМ в объёме примерно 5 тыс. т в год при благоприятной экономической и политической конъюнктуре как внутри страны, так и в мире. На данный момент на месторождении действует опытно-промышленное предприятие [14].

В Индии добычей и отделением песчаных минералов50 в южной части страны, в Aluva, Chavara (штат Kerala), Manavalakurichi (штат Tamilnadu) и на перспективном месторождении Orissa в Chatrapur (штат Odisha) занимается государственная компания Indian Rare Earths Limited (IREL) под управлением Департамента атомной энергии (Department of Atomic Energy). В ближайшем будущем на базе IREL планируют создать вертикально-интегрированную компанию и увеличить производственные мощности с целью удлинить цепочку добавленной стоимости добываемого РЗМ-сырья51. В ближайшем будущем ожидается постепенный рост производства и экспорта РЗМ из Индии, так как очевидно, что сегодня производство намного ниже реального потенциала.

В России существует большой потенциал создания полной производственной цепочки. Однако в настоящее время только Ловозерский горно-обогатительный комбинат (г. Ревда, Мурманская область) перерабатывает руду в лопаритовый концентрат, откуда она поступает на Соликамский магниевый завод (СМЗ, Пермский край), где получают концентраты в виде хлоридов и карбонатов РЗМ. Несмотря на рост поставок лопарита в последние годы, коэффициент использования мощностей по его хлорированию составляет не более 70% [15].

В свою очередь, СМЗ отгружает готовую продукцию на завод AS Silmet (г. Силламяэ, Эстония), где производится разделение карбонатов на индивидуальные РЗМ. С 2011 г. завод AS Silmet принадлежит американской компании Neo Performance Materials (США). Оценочно, суммарный объём поставок составляет 3–5 тыс. т в год, которые идут на нужды высокотехнологичной промышленности США и ЕС. Несмотря на то что эта достаточно устойчивая цепочка производства и разделения РЗМ находится за пределами Китая, её жизнеспособность и функционирование сильно зависят от политической конъюнктуры (прежде всего от политики США). Есть вероятность того, что в будущем в изменившихся мировых политических условиях, с вводом санкций против России, поставки соликамского редкоземельного сырья могут сократиться.

В последние годы в России было запущено несколько опытных производств редкоземельных металлов. Один из крупнейших мировых производителей минеральных удобрений – группа компаний «Акрон», в 2016 г. запустила проект комплексной переработки апатит-нефелиновых руд на одной из площадок «Северо-Западной фосфорной компании» (СЗФК) в Великом Новгороде, поставляемых с ГОКа «Олений Ручей» (Мурманская область). Мощность опытно-промышленного производства оксидов церия, лантана, неодима, концентратов легкой, средней и тяжелой групп РЗМ составляет около 200 т в год (в пересчете на оксиды)52.

Другим направлением развития является получение РЗМ из переработки отходов производства минеральных удобрений – фосфогипса. На текущий момент в отвалах промышленных предприятий России накоплено около 200 млн т этого вещества, в которых содержится 80–98% гипса и около 100 тыс. т РЗМ. Ежегодный прирост фосфогипса составляет 10–15 млн т. Решением этой задачи занимается компания «Лаборатория инновационных технологий» (ЛИТ), которая входит в холдинг «Скайград» (г. Юбилейный, Московская область). Компания ЛИТ планирует создать производство по разделению групповых редкоземельных концентратов на индивидуальные элементы, используя в том числе и оборудование собственного производства. Для этих целей будет построена производственная площадка в городе Пересвет (Московская область). Основным поставщиком для предприятия ЛИТ, вероятнее всего, станет предприятие «ФосАгро», с которым уже подписано соответствующее соглашение. Мощность переработки фосфогипса планируется на уровне 20 тыс. т в год53.

Ещё одним потенциальным проектом для развития отечественной промышленности может стать ниобий-редкоземельное месторождение Томтор (Республика Саха). В нём содержится два десятка как традиционных полезных ископаемых (железо, фосфор, титан, ванадий), так и редких элементов: ниобий, иттрий, скандий и группа лантаноидов, запасы которых на месторождении могут обеспечить потребности России на сотни лет. Недропользователь – компания ТриАрк Майнинг54 планирует разместить химико-металлургическое производство для переработки томторских руд на территории Приаргунского производственного горно-химического объединения (г. Краснокаменск, Забайкальский край), с объёмом производства до 10 тыс. т в год разделенных оксидов РЗМ к 2021 г., и занять доминирующее положение на европейском рынке, обеспечив до 10% мировых поставок редкоземельных металлов55.

Страны, не обладающие геологическим редкоземельным потенциалом, как, например, Германия, Англия, Франция, Япония, Тайланд и другие, также способны обеспечить выпуск высокотехнологичной продукции и товаров последних стадий производственной цепочки, которая по стоимости превосходит сырьё в сотни раз. Компании в этих странах могут ориентироваться на выпуск высокотехнологичной продукции: оксиды и индивидуальные РЗМ, постоянные магниты с разными механическими и магнитными свойствами, легированные сплавы, катализаторы, полирующие порошки, люминофоры, керамика и т.д.

Например, покупка французской химической компании Rhodia в 2011 г. превратила глобальную бельгийскую компанию Solvay в одного из самых современных и высокотехнологичных производителей редкоземельной продукции. Сегодня мощности завода Solvay La Rochelle (Франция), предназначенные исключительно для переработки и разделения РЗЭ, возможно, являются самыми передовыми в мире.

Этот завод способен перерабатывать и разделять как лёгкие, так и тяжёлые РЗМ, с максимальной выходной мощностью отдельных РЗМ до 10 тыс. т в год. Помимо переработки и разделения РЗМ завод выпускает высокотехнологичные редкоземельные сплавы для других предприятий производственной цепочки компании Solvay, в частности, катализаторов на основе лантана и церия для автомобильной отрасли, люминофоров на основе тяжёлых РЗМ для электроники, полировальных порошков для оптики и т.п. В настоящее время завод использует не все мощности, поэтому потенциально может перерабатывать несколько тысяч тонн редкоземельного сырья дополнительно. Благодаря собственным разработкам, исследованиям и новым знаниям в 2012 г. компания Solvay ввела дополнительные мощности во Франции (завод Rhône-Alpes), помимо завода La Rochelle, для переработки таких продуктов с истекшим сроком службы, как энергосберегающие лампы, батареи и магниты56.

Другой крупной компанией в Европе, которая занимается разделением РЗМ с 1898 г., является австрийская компания Treibacher Industrie AG. Благодаря длительной истории и опыту компания, с одной стороны, смогла наладить цепочку поставок сырья, с другой – выстроить надёжные связи с клиентами, предлагая им продукцию высокого качества, в том числе адаптированную под их нужды.

Treibacher Industrie AG предлагает широкий спектр выпускаемой продукции: керамические материалы, металлы и сплавы, накопители энергии, катализаторы и РЗМ (от растворов и солей до оксидов и чистых металлов). Также в компании уделяется особое внимание вторичной переработке катализаторов и отходов производства, содержащих ванадий, молибден и никель. Treibacher Industrie AG несколько десятилетий является ведущим мировым игроком в области химии и металлургии не только в ЕС, но и в мире. Предприятия компании находятся в Австрии (Арнольдштейн), Германии (Брайтунген), Канаде (Торонто), Китае (Шанхай), Японии (Токио), штаб-квартира располагается Альтофене (Австрия)57.

Также стоит отметить одного из лидеров в области переработки и разделения РЗМ –компанию Less Common Metals (Англия), которая занимается производством сложных редкоземельных сплавов и чистых металлов. Компания LCM является частью производственной цепочки в Европе. Продукция компании является основой для выпуска Nd-Fe-B и Sm-Co сплавов для постоянных магнитов, магнитооптических и магнитострикционных материалов, систем хранения водорода и т.д. Less Common Metals является дочерним предприятием канадской группы Great Western Minerals Group, которая поставляет монацитовый концентрат месторождения Steenkampskraal севернее Cape Town (Южная Африка) (рис. 14, табл. 3)58.

- Таблица 3 Перспективные редкоземельные месторождения

Table 3 Prospective rare earth deposits

- Рис. 14 Перспективные редкоземельные проекты с разными стадиями разработки, 2015–2020 гг.

Рис. 14 Prospective REM projects at different development stages, 2015-2020-

Интересным фактом последних лет является добыча РЗМ-руды в Бирме (Мьянма), которая находится под западными санкциями, поскольку в течение последних 60 лет страной безраздельно правили военные59. В результате массовых нарушений прав человека Мьянма была изолирована на международной арене. Однако географическое положение стало тем фактором, который побудил Китай стать главным партнёром Мьянмы и занять монопольное положение в развитии связей с ней60 [16]. Была построена сеть дорог и других объектов инфраструктуры, ввезено различное оборудование, в том числе для добычи РЗМ.

В рамках государственной борьбы с незаконной добычей редкоземельной руды и регулирования охраны окружающей среды в Китае была приостановлена добыча ионных редкоземельных руд на юге страны. В результате такие компании, как China Minmetals Co. и CHALCO, начали импортировать аналогичный тип руды из Мьянмы. По данным USGS, в Китай было ввезено около 5 тыс. т в 2018 г., а в 2019 г. – уже 26 тыс. т редкоземельного сырья (рис. 12). Таким образом, Мьянма стала ключевым поставщиком диспрозия, тербия и гадолиния для китайской высокотехнологичной промышленности, в том числе для производства магнитов и различных сплавов. Такое развитие ситуации говорит о том, что Китай начал экспансию за природными богатствами в другие страны для поддержки и развития национальной высокотехнологичной промышленности.

Заключение

Агрессивная экспортная политика Китая в период 2005– 2014 гг. привела к тому, что в 2012 г. ЕС, США и Япония обратились во Всемирную торговую организацию (ВТО). В 2014 г. было вынесено решение о том, что экспортные пошлины, квоты и ряд других экспортных ограничений нарушают нормы ВТО и подлежат отмене. Китай, предвидя это решение, начал консолидацию отрасли и повышение её эффективности за счет объединения более 200 официально зарегистрированных компаний по добыче и переработке РЗМ в шесть вертикально-интегрированных государственных корпораций, которое продолжается в настоящее время. Также был создан государственный стратегический резерв РЗМ в виде продуктов разных переделов (от концентратов до чистых металлов): элементы лёгкой группы в г. Баотоу и тяжёлой – в Южном Китае. Это позволило иным образом регулировать экспорт РЗМ-сырья и ценовую конъюнктуру. Такие структурные изменения в китайской редкоземельной промышленности привели к тому, что все ведущие компании, которым для производства высокотехнологичной продукции необходимы РЗМ, вынуждены были запускать мощности и открывать офисы в Китае, поскольку только так можно гарантированно получить доступ к стратегическому сырью и выход на ключевой рынок РЗМ.

С другой стороны, дефицит РЗМ и сопутствующий рост цен вызвали необходимость разработки новых проектов по добыче и производству редкоземельной продукции вне Китая, например, проектов в Австралии, Малайзии и США. Также следствием агрессивной экспортной политики китайских властей стали вынужденные дополнительные меры для диверсификации поставщиков компаний (потребителей РЗМ) по всему миру, необходимость контролировать всю цепочку поставок, а иногда даже регулировать её, как в случае кредитного механизм JARE между компанией Lynas и японскими кредиторами, который по сути является больше защитным механизмом поставок сырья для высокотехнологичной промышленности Японии.

Следствием изменения международной системы взаимоотношений ключевых игроков в редкоземельной промышленности: предприятий-обогатителей, компаний-потребителей и государственных властей, которые пытаются регулировать эти взаимоотношения, стало то, что за период 2005–2019 гг. глобальное производство и потребление выросло примерно в 2 раза. Доля Китая в производстве РЗМ-продукции сократилась с 94% до 67%, а доли Австралии и США выросли до 13%. При этом потребление Китая выросло с 53% до 72%, а доли Японии, США и ЕС уменьшились до уровня 15, 8 и 4% соответственно. Помимо системы взаимоотношений в редкоземельной промышленности происходят структурные изменения, вызванные естественными процессами научно-технического развития и конкурентной борьбы. Поэтому сегодня просматриваются следующие тенденции в отрасли:

– технологии и инновации формируют спрос и его структуру;

– переход от крупных предприятий к средним или даже малым;

– производственная ориентация на потребителя;

– развитие транспортных путей и логистики.

В 2020 г. пандемия COVID-19 быстро и существенно изменила промышленный мир. Многие отрасли переживают тяжелейший кризис в истории, например, автомобильная, авиационная, производство бытовых приборов, мебели, одежды и многие другие. Пандемия в первом квартале 2020 г. остановила работу заводов, офисов, были уволены миллионы людей, затоварены склады, но самое главное были остановлены цепочки поставок. В результате появилась новая тенденция на деглобализацию. Возможно, 2020 г. станет отправной точкой, когда страны начнут переход к автаркии и локализации производства, что приведёт не только к дальнейшему разрыву цепочек поставок сырья, товаров и услуг, но и к разрушению конкурентного рынка и усилению влияния государства.

Очевидно, что в таких условиях экономические и технологические прорывы невозможны. Многие высокотехнологичные и наукоёмкие отрасли останутся без государственного финансирования, проекты отложены или закрыты, например, в таких областях, как производство электромобилей и ветрогенераторов. Редкоземельная промышленность не является исключением, поэтому в группе риска окажутся развитые или развивающиеся страны – США, ЕС и АТР. Однако эти процессы не затронут (возможно, в меньшей степени) Китай, который за последние 30 лет сумел создать самодостаточную экономическую систему и развитую промышленность.

Разрыв сложившихся технологических связей и цепочек поставок создает широкие возможности для новых игроков на мировом рынке РЗМ. В частности, это актуально для России, минерально-сырьевая база РЗМ которой является одной из крупнейших в мире. Россия занимает четвёртое место по подтвержденным запасам редкоземельных металлов31, но производство их внутри страны составляет лишь 1,2% мирового, причём значительная их часть экспортируется в Эстонию в виде разных концентратов (хлоридов и карбонатов). В то же время большинство необходимых для отечественных потребителей редкоземельных продуктов в виде оксидов и индивидуальных РЗМ поставляются в основном из Китая, что свидетельствует о неполной производственной цепочке.

В России существует большой потенциал создания полной производственной цепочки. И на государственном уровне сформировалось понимание того, что полная зависимость российской технологичной и высокотехнологичной промышленности от импортных (прежде всего китайских) редкоземельных металлов не позволяет гарантировать бесперебойное снабжение этим стратегически важным сырьем в будущем. Разрыв сложившихся технологических связей и цепочек поставок открывает новые возможности для России в плане формирования собственной прочной ниши на мировом рынке РЗМ. Но следует понимать, что такое «окно возможностей» не будет долгим – предпринимать активные действия следует уже сейчас.

Список литературы

1. Zepf V. Rare Earth Elements. A New Approach to the Nexus of Supply, Demand and Use: Exemplified along the Use of Neodymium in Permanent Magnets. Berlin, Heidelberg: Springer; 2013. 162 p. DOI: 10.1007/978-3-642-35458-8.

2. Goonan T.G., Rare earth elements – End use and recyclability: U.S. Geological Survey Scientific Investigations Report 2011–5094. 2011. 15 p. Available at: https://pubs.usgs.gov/sir/2011/5094/pdf/sir2011-5094.pdf (Accessed: 05.09.2015).

3. Kooroshy J., Tiess G., Tukker A., Walton A. (eds.) Strengthening the European rare earths supply chain: Challenges and policy options: a report by the European Rare Earths Competency Network (ERECON). Ref. Ares (2015)2544417. 2015. Available at: https://ec.europa.eu/growth/sectors/raw-materials/specific-interest/erecon_en (Accessed: 30.09.2015).

4. Делицын Л.М., Мелентьев Г.Б., Толстов А.В., Магазина Л.А., Самонов А.Е., Сударева С.В. Технологические проблемы Томтора и их решение. Редкие земли. 2015;(2):164–179.

5. Reuter M.A., Hudson C., van Schaik A., Heiskanen K., Meskers C., Hagelüken C. Metal Recycling: Opportunities, Limits, Infrastructure: A Report of the Working Group on the Global Metal Flows to the International Resource Panel. United Nations Environment; 2013. Available at: https://www.resourcepanel.org/file/313/download?token=JPyZF5_Q (Accessed: 03.08.2015).

6. Binnemans K., Jones P.T. Rare Earths and the Balance Problem. Journal Sustainable Metallurgy. 2015;(1):29–38. DOI: 10.1007/s40831-0140005-1.

7. Goodenough K.M., Wall F., Merriman D. The Rare Earth Elements: Demand, Global Resources, and Challenges for Resourcing Future Generations. Natural Resources Research. 2018;27(2):201–216. DOI: 10.1007/s11053-017-9336-5.

8. Romanova O.A., Sirotin D.V. Metal Industry Development in the Conditions of Formation of New Technological and Institutional Trends. KnE Materials Science. 2019;5(1):15–28. DOI: 10.18502/kms.v5i1.3949.

9. Цегельник Э.С. Элемент с неба. Церий. Атомная стратегия. 2006;(21). Режим доступа: http://www.proatom.ru/modules.php?name=News&file=print&sid=383 (дата обращения: 01.05.2016).

10. Wübbeke Jt. Rare earth elements in China: Policies and narratives of reinventing an industry. Resources Policy. 2013;38(3):384–394. DOI: 10.1016/j.resourpol.2013.05.005.

11. Zhang Qi. Rare earths output ratio to decrease. China Daily Information Co (CDIC). 2011. June 22. Available at: http://www.chinadaily.com.cn/china/2011-06/22/content_12747861.htm (Accessed: 15.09.2015).

12. Schulz K.J., DeYoung J.H. Jr., Seal R.R. II, Bradley D.C. (eds) Critical mineral resources of the United States – Economic and environmental geology and prospects for future supply. U.S. Geological Survey. Reston (VA); 2017. 797 p. DOI: 10.3133/pp1802.

13. Eilperin J. Trump signs executive order to expand critical minerals production, says it will end America’s ‘vulnerability’. The Washington Post. 2017. Dec. 21. Available at: https://www.washingtonpost.com/news/energy-environment/wp/2017/12/19/zinke-wants-to-expandcritical-minerals-production-saying-we-are-vulnerable-as-a-nation/?noredirect=on (Accessed: 05.12.2017).

14. Campos M.F. De, Rodrigues D.L, Castro J.A. De. Rare-earth magnets: a promising Brazilian industry. In: Conference: SBPMAT 2014. September 2014. DOI: 10.13140/2.1.4575.1041.

15. Яценко В.А., Самсонов Н.Ю., Крюков Я.В. Особенности мирового рынка редкоземельных металлов. Минеральные ресурсы России. Экономика и управление. 2018;(6):68–72. Режим доступа: http://lib.ieie.nsc.ru/docs/2019/YatsenkoSamsonovKryukov2019Osobennosti_mirovogo_rynka_redkozemelnykh.pdf (дата обращения: 11.09.2020).

16. Волхонский Б.М. О месте Мьянмы в стратегических планах Китая, Индии и США. 2012. 20 августа. Режим доступа: https://riss.ru/analitycs/2590 (дата обращения: 25.01.2019).