Парижское соглашение по климату, Covid-19 и водородная энергетика – новые реалии добычи и потребления угля в странах ЕС и Азии в период до 2040 года

- Л.С. Плакиткина, Ю.А. Плакиткин

Южно-Российского государственного политехнического университета (НПИ) им. М.И. Платова, г. Шахты, Российская Федерация

Горная Промышленность №1 / 2021 стр. 83-90

![]() Резюме: Наносимый ущерб от сжигания угля в настоящее время значительно выше, чем от использования альтернативных источников энергии. Поэтому в настоящее время все более актуальным является выполнение Парижского соглашения по климату, которое по состоянию на ноябрь 2020 г. подписали уже более 170 стран. В исследовании выполнен анализ объемов добычи угля, обеспечиваемой мировыми лидерами угольного рынка в период с 2000 по 2019 г. Несмотря на общий количественный рост объемов добычи угля в мире в 2019 г. на 1,5% по сравнению с уровнем 2018 г., до 7,9 млрд т, произошло снижение темпов добычи угля по сравнению с предыдущими двумя годами соответственно на 3,4% и 3,5%. Быстрое снижение роли угольных электростанций в электроэнергетике стран Европейского союза и Азии, стремящихся перейти на возобновляемые источники энергии и водородную энергетику, делает дальнейший рост экспортных поставок российского энергетического угля в посткризисном периоде достаточно проблематичным. Вероятнее всего, тенденция к снижению добычи и потребления угля продолжится и даже усилится в ближайшие годы. Падение объемов добычи и потребления угля только в 2020 г. может составить: в США – 25%, Японии и Южной Корее – 5–10%, странах ЕС – 20%, КНР – 9%. Использование водородного топлива, внесет существенные коррективы в поставки не только российского угля, но и российского природного газа и нефти. Потребность в них будет снижаться.

Резюме: Наносимый ущерб от сжигания угля в настоящее время значительно выше, чем от использования альтернативных источников энергии. Поэтому в настоящее время все более актуальным является выполнение Парижского соглашения по климату, которое по состоянию на ноябрь 2020 г. подписали уже более 170 стран. В исследовании выполнен анализ объемов добычи угля, обеспечиваемой мировыми лидерами угольного рынка в период с 2000 по 2019 г. Несмотря на общий количественный рост объемов добычи угля в мире в 2019 г. на 1,5% по сравнению с уровнем 2018 г., до 7,9 млрд т, произошло снижение темпов добычи угля по сравнению с предыдущими двумя годами соответственно на 3,4% и 3,5%. Быстрое снижение роли угольных электростанций в электроэнергетике стран Европейского союза и Азии, стремящихся перейти на возобновляемые источники энергии и водородную энергетику, делает дальнейший рост экспортных поставок российского энергетического угля в посткризисном периоде достаточно проблематичным. Вероятнее всего, тенденция к снижению добычи и потребления угля продолжится и даже усилится в ближайшие годы. Падение объемов добычи и потребления угля только в 2020 г. может составить: в США – 25%, Японии и Южной Корее – 5–10%, странах ЕС – 20%, КНР – 9%. Использование водородного топлива, внесет существенные коррективы в поставки не только российского угля, но и российского природного газа и нефти. Потребность в них будет снижаться.

Ключевые слова: добыча угля, потребление угля, Парижское соглашение по климату, водородная энергетика, водородное топливо, углекислый газ, выбросы, углеродная нейтральность, окружающая среда, энергоресурсы, экология

Для цитирования: Плакиткина Л.С., Плакиткин Ю.А. Парижское соглашение по климату, Covid-19 и водородная энергетика – новые реалии добычи и потребления угля в странах ЕС и Азии в период до 2040 года. Горная промышленность. 2021;(1):83–90. DOI: 10.30686/1609-9192-2021-1-83-90.

Информация о статье

Поступила в редакцию: 12.01.2021

Поступила после рецензирования: 20.01.2021

Принята к публикации: 25.01.2021

Информация об авторе

Плакиткина Людмила Семеновна – кандидат технических наук, член-корреспондент РАЕН, руководитель Центра исследований угольной промышленности мира и России, Институт энергетических исследований Российской академии наук, г. Москва, Российская Федерация; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.

Плакиткин Юрий Анатольевич – доктор экономических наук, профессор, академик АГН, академик РАЕН, руководитель Центра инновационного развития отраслей энергетики, Институт энергетических исследований Российской академии наук, г. Москва, Российская Федерация; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript., Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.

Введение

К настоящему времени перед угольной промышленностью встают серьезные вызовы. Большинство развитых стран ужесточают свои требования к чистоте окружающей среды. Многие европейские страны активно вводят углеродные платежи и заявляют о своих планах по полному отказу от ископаемых энергоресурсов, включая уголь.

Мировое экспертное сообщество считает, что негативные экологические последствия от сжигания угля в настоящее время значительно выше, чем от использования альтернативных источников энергии. Это, с одной стороны, стимулирует угольную генерацию становиться более чистой и маневренной, а с другой стороны – приводит к тому, что многие крупные инвесторы прекращают финансирование проектов, предназначенных для реализации в угольной отрасли.

Планы роста добычи и потребления угля в мире и в России могут существенно осложнить подписанное в Париже Соглашение по климату1 и реализация стартующей с июня 2020 г. в ФРГ «Национальной водородной стратегии»2. Многие страны мира, включая страны Европы и Азии, в т.ч. КНР, также включились в гонку по разработке проектов водородной энергетики. Реализация этих стратегических проектов, а также выполнение условий Парижского соглашения по климату вносят кардинальные изменения в развитие всего ТЭК, в том числе угольной промышленности мира и России.

Анализ объемов добычи угля, обеспечиваемой мировыми лидерами угольного рынка в период с 2000 по 2019 г.

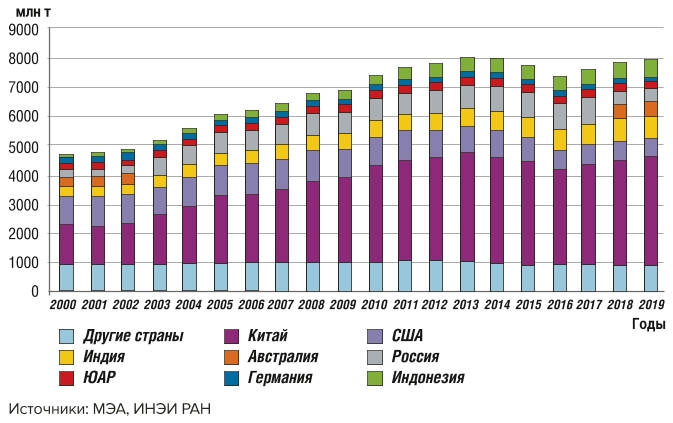

Под воздействием ценовых трансформаций, происходивших на мировом и региональных рынках энергоносителей, добыча угля в мире в 2019 г. составила около 7,9 млрд т, что в 1,7 раза больше, чем в 2000 г.3. По сравнению с уровнем 2013 г., когда был достигнут «пик» добычи угля в мире – более 8 млрд т, на фоне ухудшения конъюнктуры угольного рынка в последующие годы, в 2016 г. произошло ее падение до 7,3 млрд т, или на 8,5%. Однако, начиная со второй половины 2016 г. и до 2018 г., цены на нефть, а за ними и цены на уголь стали расти, что привело к возобновлению спроса и росту добычи угля в мире4 (рис. 1).

Рис. 1 Добыча угля в основных странах мира в период с 2000 по 2019 г.

Рис. 1 Добыча угля в основных странах мира в период с 2000 по 2019 г.

Fig. 1 Coal mining in major countries of the world between 2000 and 2019.

Ситуация в угольной промышленности многих стран мира приняла тенденцию ухудшения, начиная со второй половины 2019 и в 2020 г. В этот период изменилась конъюнктура на мировом рынке: цены на нефть и, соответственно, на уголь стали падать. Из-за карантина, вызванного эпидемией коронавируса 2020 г., на предприятиях многих стран добыча угля была приостановлена либо существенно сократилась.

По итогам 2019 г. мировыми лидерами достигнуты следующие объемы добычи угля:

• Китай – 3,69 млрд т (доля в мировом объеме добычи угля – 45,3%);

• Индия – 769 млн т, переместившаяся с 2016 г. на II место и потеснившая США (640 млн т), которые теперь на III месте;

• Индонезия – 616 млн т, обогнавшая Австралию в 2019 г. и занявшая IV место в мире;

• Австралия – 503 млн т, расположенная на V месте в мире.

Россия сохранила VI место в мире по объему добываемого угля, который в 2019 г. составил 441,4 млн т (темп роста к уровню 2000 г. – 170,8%) 5. Доля России в общемировой добыче угля в 2019 г. составила 5,6%.

Проведенный анализ показал, что в период с 2000 по 2019 г. под воздействием ценовых трендов в мировой угольной промышленности произошли следующие структурные изменения:

1. В Китае, Индии, Индонезии добыча угля в анализируемый период времени росла высокими темпами, что позволило к концу периода этим странам занять суммарно долю на мировом рынке, равную 62,2% (на 24,5% больше, чем в 2000 г.). Рост производства угля в этих странах был обеспечен в основном за счет увеличения внутреннего спроса, в частности, в электро- и теплоэнергетике, а также в машиностроении.

2. В Австралии, России, Казахстане и ЮАР увеличение объема добычи угля в анализируемый период времени произошло в основном за счет роста экспорта угля. Так, суммарное производство угля в этих странах в 2019 г. возросло на 50,4% к концу периода (однако доля их на мировом периоде снизилась до 15,2%, или на 3,2%). При этом совокупный объем экспорта угля в этих странах в 2019 г. вырос до 691,3 млн т, или в 2,1 раза по сравнению с уровнем 2000 г.

3. В США, Германии и Польше объем добычи угля в 2019 г. суммарно упал на 34,1% по сравнению с уровнем 2000 г. (– 9,7% к уровню 2018 г.). Объясняется это решением о снижении доли использования угля в электроэнергетике и переходом к «зеленым» видам энергоресурсов. При этом доля этих стран на мировом рынке угля суммарно сократилась в 2019 г. в 2,6 раза по сравнению с уровнем 2000 г. и составила 11,1%.

Несмотря на общий количественный рост объемов добычи угля в мире в 2019 г. на 1,5% по сравнению с уровнем 2018 г., произошло снижение темпов добычи угля по сравнению с предыдущими двумя годами, соответственно на 3,4% и 3,5%.

Эта же тенденция характерна и для многих развитых стран мира. Так, США и страны ЕС значительно сократили производство угля в 2019 г. по сравнению с уровнем 2018 г.: США – на 46 млн т, ЕС – на 68 млн т (из них половина пришлась на Германию).

Крупными игроками на мировом рынке по добыче угля в настоящее время остаются Китай, Индия, США, Индонезия, Австралия и Россия.

В КНР, где доля угля в энергобалансе страны в 2018 г. составляла около 64%, в 2020 г. этот показатель, согласно пятилетнему плану развития страны, планируется снизить до 62%.

Китай обладает значительными запасами угля. Согласно данным Государственного статистического управления КНР, на территории страны имеется около 131 млрд т доказанных запасов угля.

В Китае, который в настоящее время является одновременно и крупнейшим импортером, и крупнейшим производителем угля в мире, добыча угля в 2019 г. составила 3,69 млрд т (+144 млн т, или +4,1% к уровню 2018 г.). Доля КНР в мировом производстве угля в 2019 г. составила 46,5%. Добыча угля в Китае осуществляется в 27 регионах, на 10 тысячах шахт и разрезов, из которых около 90% приходится на предприятия малой мощности.

В последние годы КНР проводит политику закрытия мелких угольных шахт (годовой мощностью менее 300 тыс. т). При этом производственная мощность предприятия по добыче угля должна быть не менее 3 млн т в год, а число таких угольных предприятий в регионе должно сократиться до 20–30 единиц. По данным агентства Синьхуа ( Xinhua), в течение 2020 г. планируется закрыть большинство мелких шахт в провинции Гуйчжоу (на юго-западе Китая), а также в провинциях Юньнань (на юго-западе КНР) и Шаньси (Северный Китай). Сокращение коснется большинства угольных центров, включая города Цюцзин и Чжалтун, а также Хунхэ-Хани-Ийский автономный округ. Ожидается, что в провинции Юньнань количество угольных шахт с целью сокращения числа несчастных случаев и улучшения безопасности труда в отрасли снизится до 200 единиц. Кроме того, в провинции Шаньси будут закрыты все шахты с добычей менее 600 тыс. т в год. В китайской провинции Гуанчжоу уже в течение первых трех месяцев 2020 г. было закрыто 80 угольных шахт, что приведет к сокращению добычи угля в регионе на 10 млн т в год.

В период 2016–2019 гг. Правительство КНР осуществило дальнейшую реорганизацию угольной отрасли путем:

1) сокращения добычи угля, по оценкам, не менее чем на 20%. Было закрыто около 4300 устаревших шахт (из ранее действовавших 11 000 шахт) с суммарным производством около 700 млн т угля в год и переселено около 1 млн человек;

2) «заморозки» новых угольных проектов;

3) поощрения слияний компаний для формирования промышленных конгломератов;

4) реализации проектов по получению газа метана из угля.

На эти цели КНР в период 2016–2019 гг. инвестировала более 4,6 млрд долл. США.

В КНР еще в 2014 г. было принято решение по ограничению добычи некачественного угля: рекомендовано добывать уголь с содержанием серы не более 2%, зольностью – не выше 30%, удельной теплотой сгорания – не менее 4300 ккал/кг. В 2015 г. было решено также ограничить объем добычи и потребления угля в стране на уровне не более 3,9 млрд т в год.

Из-за эпидемии коронавируса в Китае в период января-февраля 2020 г. каникулы традиционного Нового Лунного года были продлены, к 14 февраля только 57% китайских шахт осуществляли производственную деятельность. Вследствие этого объем добычи угля в стране сократился на 6%. К марту 2020 г. 83% угольных мощностей КНР восстановили свою работу. Однако из-за пандемии Covid-19 потребление угля уже в начале мая 2020 г. снизилось на 8%, а выработка угольной генерации упала на 9%. С целью сокращения потерь, связанных с недопроизводством электроэнергии, вызванным коронавирусом, в КНР планировалось ввести в эксплуатацию новые угольные электростанции. Однако в конце сентябре 2020 г. на Генеральной ассамблее ООН председатель КНР Си Цзиньпин по видеосвязи заявил, что «Китай достигнет углеродной нейтральности до 2060 г.», т.е. прекратит выбросы углерода в атмосферу и обеспечит пик выбросов парниковых газов в следующем десятилетии [см. 2].

В настоящее время на Китай приходится около 28% мировых выбросов двуокиси углерода, которые в абсолютном выражении продолжали расти и в 2018, и в 2019 гг. Чтобы сократить объемы выбросов двуокиси углерода в атмосферу, в Китае еще в 2017 г. был введен экологический налог, предусматривающий взимание штрафов за превышение допустимых объемов выбросов двуокиси углерода. Этот налог способствует также снижению объемов добычи и потребления угля в стране. Помимо вышеуказанных причин, Китай снижает добычу угля и вследствие реализации плана по постепенной переориентации на природный газ и нетрадиционные источники энергии.

Следует отметить, что в декабре 2020 г. было создано совместное СП между российской компанией «А-Проперти» Альберта Авдоляна, владельца компании «Эльгауголь», и китайским судоходным оператором «GH-Shipping» с целью значительного увеличения поставок коксующегося эльгинского угля в КНР к 2023 г. и замещения австрийского и американского угля схожего качества. Если это произойдет, экспорт российского коксующегося угля в КНР может вырасти существенно.

В Индии впервые в XXI в. и только второй раз в истории, в 2019 г. произошло падение объемов добычи угля до 769 млн т (–0,9% к уровню 2018 г., но в 2,3 раза больше, чем в 2000 г.). Снижение производства угля в Индии объясняется сокращением выработки энергии на угольных электростанциях и одновременно ее ростом на ГЭС.

Ввиду того, что потребление угля в Индии существенно превышает собственное производство угля в стране – 985 млн т (в 2,8 раза больше, чем в 2000 г.), недостающий объем угля восполняется за счет импортных поставок. В 2019 г. Индия импортировала 249 млн т угля (в 11,8 раз больше, чем в 2000 г., и на 10,8% больше, чем в 2018 г.). Однако доля российских поставок угля в Индию в 2019 г. составила менее 4% от всего объема импортируемого угля этой страной, что составляет 884,7 тыс. т (–34,4% от уровня 2018 г.). Основными поставщиками угля для Индии являются Индонезия и Австралия, которые расположены ближе к азиатским рынкам угля, в связи с чем транспортные затраты у них значительно ниже, чем у российских углеэкспортеров. Вследствие этого проекты существенного расширения БАМа и Транссиба для роста российского угольного экспорта могут оказаться неактуальными.

В 2020 г., по прогнозам «Morgan Stanley», поставки энергетического угля в Индию могут сократиться до 145 млн т, или на 20%, по сравнению с уровнем 2019 г. Дефицит угля в Индии в 2021–2022 гг., по расчетам, не превысит 265 млн т. При этом добыча угля в стране, с учетом требований экологического саммита в Париже «сократить глобальные выбросы углеводорода в атмосферу», может возрасти до 1,1–1,5 млрд т, а его потребление – до 1,5 млн т. При этом государственная компания «Coal of India», на которую приходится около 83% от всего объема добываемого угля в стране, планирует увеличить его производство с нынешних 606 млн т до 1 млрд т к 2025 г. С этой целью она намерена в ближайшие годы построить 55 новых предприятий суммарной производственной мощностью 195 млн т угля в год.

В период как минимум до 2025 г. Индия останется основным драйвером роста добычи угля в мире, где этот энергоресурс в ближайшие годы, вероятно, останется одним из основных видов топлива, на основе которого будет выработано около 62% всей электроэнергии в стране.

США продолжают тенденцию снижения добычи угля, начатую в самом начале XXI в. Ввиду значительного производства сланцевого газа, падения цен на уголь, перехода на газовую энергетику, объемы добываемого угля в стране в последние годы падают. Если в 2008 г. в стране было произведено 1075,9 млн т угля («пик» добычи угля в США), то в 2019 г. – только 640 млн т угля, что является самым низким показателем за четыре десятилетия.

В июне 2020 г. после всех ограничений, вызванных пандемией коронавируса, добыча и спрос на энергетический уголь в США начали расти. Однако этот рост привел только к увеличению запасов угля на складах, которые, по данным на 18 июня 2020 г., оценивались в 153 млн американских тонн (138,8 млн т). Это на 48 млн американских тонн (43,4 млн т) больше, чем в аналогичный период 2019 г. В целом, по прогнозу Агентства энергетической информации США, добыча угля в США может составить в 2020 г. около 600 млн т, что на 17% меньше, чем в 2019 г.

В связи с падением спроса на уголь в США приостановлена выдача лицензий на разработку новых угольных месторождений на федеральных землях. В настоящее время на них приходится около 40% от всего объема добываемого угля в стране. Падение цен и снижение спроса на уголь часто приводят к проведению процедур банкротства своих предприятий. Закрываются многие нерентабельные шахты. Так, в октябре 2019 г., по данным Mining.Com, объявила о своем банкротстве крупнейшая частная угольная компания «Murray Energy», задолженность которой к тому времени составляла 2,4 млрд долл. США. Миссурийская компания «Foresight Energy» указала в качестве причины своего банкротства «глобальное экономическое замедление, спровоцированное эпидемией коронавируса, которое поставило компанию на грань выживания».

В контексте межтопливной конкуренции «газ – уголь» ужесточение экологических норм также приводит к тому, что газовая генерация выигрывает рынок у угольной генерации даже при большей, чем в настоящее время, цене газа. Министерство энергетики США прогнозирует, что внутренние цены на газ останутся ниже уровня 3,7 долл. за 1 млн британских тепловых единиц (примерно 130 долл. за 1 тыс. м3), и с такими ценами на газ сложно будет конкурировать любому энергоносителю. Продолжающийся процесс «глубокой электрификации», перевода на электричество всех секторов экономики поможет всем компаниям-производителям электроэнергии, включая угольную генерацию, а в борьбе с выбросами им может помочь технология захвата и хранения углекислого газа.

Если ситуация на рынке не изменится, цены на нефть и, соответственно, на уголь не восстановятся до прежних «комфортных» уровней, падение объемов добываемого угля продолжится и в последующие годы. В целом американская угольная промышленность, по мнению Агентства энергетической информации США, признана «умирающей», с незначительной для страны занятостью – 50 тыс. человек против 129 млн человек по всей стране.

В Индонезии, увеличившей добычу угля в период с 2000 по 2019 г. в 7,8 раз, до 616 млн т (рост к уровню 2018 г. – 12,4%), собственное потребление угля составляет всего 21% от всего объема добываемого угля в стране (115,1 млн т). Остальной производимый в стране уголь поставляется на экспорт. Чтобы стимулировать спрос на уголь в собственной стране, Правительство Индонезии повышает ставки экспортной пошлины на уголь в зависимости от его качества. В ближайшие годы возможен дальнейший рост объемов добычи угля в стране.

В Австралии в период 2000–2019 гг. добыча угля выросла более чем в 1,6 раза, до 503 млн т. Этому способствовали рост добычи угля в одной из крупнейших компаний в стране – «BMA» (штат Квинсленд), а также ввод в эксплуатацию ряда новых шахт и разрезов. Горные работы на новых предприятиях осуществляются на глубине 60–120 м, при этом они оснащены современной техникой и применяют инновационные технологии добычи угля.

Колумбия в 2019 г. продолжила тенденцию падения добычи угля (–2,6% к уровню 2018 г.), до 82,1 млн т. В 2019 г. ее по объемам добычи обогнала Турция, которая стала 11-й страной в мире по этому показателю. Достигнутый уровень добычи угля составил 90 млн т (+1,1% к уровню 2018 г.).

После нескольких лет значительного роста добычи угля в России, в 2019 г. произошло ее несущественное снижение (–0,3%,–1 млн т), до 441,4 млн т.

В соответствии с продолжающимися трендами, большая часть угля в России в настоящее время добывается в Кузнецком бассейне, а также на месторождениях Восточной Сибири и Дальнего Востока. Суммарная доля Печорского, Донецкого, Подмосковного бассейнов и прочих месторождений в последние годы системно снижалась, и в настоящее время на долю этих бассейнов, как менее рентабельных, приходится около 7% от всего объема добываемого угля в РФ.

В последние годы в угольной промышленности РФ стал формироваться устойчивый тренд пространственного развития отрасли: производство энергетических углей стало «уходить» из европейских и некоторых восточных регионов РФ и всё больше концентрироваться в Кузнецком бассейне. Коксующиеся же угли приняли вектор «движения» в сторону восточных границ России, все в большей мере приближаясь к азиатским рынкам.

Согласно принятой в июне 2020 г. «Программе развития угольной промышленности России на период до 2035 г.» (утверждена распоряжением Правительства Российской Федерации от 13 июня 2020 г. № 1582-р.) предусматривается к 2035 г. рост объемов добываемого угля: по оптимистическому варианту – до 668 млн т, по консервативному – до 485 млн т6. Ввиду стагнации внутреннего потребления угля в стране предполагается, что эти объемы добычи угля к 2035 г. будут достигнуты за счет роста экспорта угля в объемах соответственно 392 млн т (оптимистический вариант) и 259 млн т (консервативный вариант). При этом экспорт в восточном направлении планируется соответственно 261 млн т (оптимистический вариант) и 190 млн т (консервативный вариант). По мнению разработчиков Программы, Азия, в отличие от Европы, имеет потенциал для увеличения поставок российского угля. Наибольший прирост, согласно утвержденной Программе, можно обеспечить за счет Китая, Индии, Южной Кореи, Вьетнама и Японии.

Сложившаяся в настоящее время ситуация требует оценки возможности достижения перспективных объемов добычи и экспорта угля, предусмотренных утвержденной «Программой развития угольной промышленности России на период до 2035 г.», с реальными, а не только декларативными намерениями стран Европы и Азии относительно собственной добычи и импорта российского угля.

Ситуация в угольной отрасли основных стран ЕС и их планы на будущее

В странах Европейского Союза в 2019 г. наблюдалось самое большое сокращение объемов добычи угля за всю его историю (–68 млн т, или –15,4% к уровню 2018 г.). Основными «действующими лицами» Евросоюза, где произошло снижение производства угля в 2019 г. по сравнению с уровнем 2018 г., являются: Германия (–38%), Польша (–10%) и Греция (–9 млн т). Кроме того, Испания остановила производство угля в 2019 г.

В странах ЕС падение угольной и гидрогенерации происходит на фоне роста газовой и ветровой энергетики. Из-за Covid-19 спрос на уголь в странах ЕС в 2020 г., по прогнозу МЭА, сократится на 20%.

В последние годы в странах ЕС широко распространяется идея декарбонизации, которая предполагает полный отказ как от производства, так и от потребления коксующегося и энергетического угля, и перевод ТЭС сначала на газ, а затем – на «зеленую» энергетику.

Страны ЕС и Китай выступили с усиленными обязательствами по Парижскому соглашению, взяв на себя обязательства сократить выбросы углерода на 55% к 2030 г.

В связи с этим многие страны объявили о планах поэтапного отказа от добычи и использования угля.

Самое большое падение производства угля в период с 2000 по 2019 г. среди стран ЕС наблюдалось в Польше и в Германии в 2020 г. [1–3]. В Польше, где имеется крупный Верхнесилезский угольный бассейн, добыча угля в 2019 г. снизилась на 31,2% по сравнению с уровнем 2000 г., до 112 млн т. Падение производства угля происходит в основном из-за нерентабельности некоторых ее угольных предприятий, а также геологических проблем, связанных с техногенными процессами. Снижение собственного производства угля в стране способствовало росту его импорта. В частности, из России в Польшу в 2019 г. было поставлено 10,1 млн т угля. Однако полностью отказаться от угля в энергетике в Польше планируют только к 2050 г.

В Германии добыча угля в 2019 г. составила 131 млн т, что на 36,1% меньше, чем в 2000 г. В настоящее время доля угольных электростанций в стране значительно падает.

В июле 2020 г. в Германии принят закон, согласно которому электростанции в период до 2038 г. должны отказаться от использования угля в качестве топлива. Последнюю угольную электростанцию в стране планируется ликвидировать в 2037 г. Окончательный отказ Германии от использования угля в электроэнергетике как самого неэкологичного энергоносителя может произойти и раньше 2038 г.

Ускоренными темпами планируется закрывать в первую очередь те электростанции, которые работают на импортном угле, в том числе и на российском. Быстрое снижение роли угольных электростанций в немецкой электроэнергетике делает дальнейший рост объемов импортируемого российского угля в Германию в период до 2035 г. весьма маловероятным.

Падение потребления угля на электростанциях страны одновременно ведет и к снижению спроса на немецкий бурый уголь, добываемый в стране. За «свертывание» добычи бурого угля ряд регионов Германии, согласно данным Федерального статистического ведомства ФРГ(Destatistics), получит около 40 млрд евро.

При этом крупнейший банк Германии – «Deutsche Bank» – разработал новую концепцию в области добычи углеводородов. Согласно этой концепции: создаются строгие рамки в нефтяном, газовом и угольном секторах; к 2025 г. отменяется поддержка всех проектов по добыче угля; немедленно прекращается финансирование новых проектов по добыче нефти и газа в Арктике, а также на нефтяных песках. Таким образом, «Deutsche Bank» решил внести свой вклад в выполнение задачи Еврокомиссии по переходу к 2050 г. экономики ЕС на «нулевой» уровень углеродных выбросов. Кроме того, «Deutsche Bank» принял решение о прекращении финансирования проектов по добыче нефти и газа с использованием метода гидравлического разрыва пласта в странах с дефицитом водных ресурсов. До конца 2020 г. «Deutsche Bank» намерен пересмотреть отношения с энергетическими компаниями европейских стран и США, которые зависят от угля более чем на 50%. Банк намерен выделять средства только тем организациям, которые предоставят планы по диверсификации источников энергии. Проверку азиатских компаний на соответствие новой концепции в области добычи углеводородов «Deutsche Bank» планирует осуществить в 2022 г.

В настоящее время Великобритания в связи с закрытием многих нерентабельных шахт импортирует недостающие объемы из других стран. В частности, из России в 2019 г. было поставлено около 16 млн т угля, однако это на 33,8% меньше, чем в 2018 г.

В ближайшие годы в Великобритании намечено ликвидировать оставшиеся предприятия по добыче угля. Так, в Англии угольный разрез открытого типа «Bradley Mine», где добывается около 150 тыс. т угля в год, будет закрыт в ближайшие годы. Еще несколько небольших шахт, продолжающих работу в Шотландии и Уэльсе, также подлежат ликвидации. Последняя из них должна закрыться в октябре 2022 г.

Ликвидируемые мощности по углю планируют компенсировать за счет его импорта из России и США. Однако ввиду того что Великобритания планирует в 2022 г. закрыть сразу 7 угольных электростанций, а последняя станция, как ожидают, прекратит работу в 2025 г., спрос на импортный уголь постепенно будет снижаться, а после перехода на ВИЭ достигнет нулевых отметок.

В странах ЕС отмечено беспрецедентное сокращение угольной генерации – на 19% в первой половине 2019 г., а во второй половине 2019 г. его темпы ускорились до 23%. Примерно половину этого падения обеспечило использование ветро- и солнечной генерации, вторую половину – переключение станций с угля на газ. Этому способствовало снижение цен на газ, в результате чего газовая генерация стала дешевле угольной, и повышение цены углеродных выбросов. Даже в Польше отмечено снижение угольной генерации на 6% с пуском газовой станции, незначительный рост имеет место только в Болгарии и Словакии. Помимо этого, в странах ЕС были введены «Схемы торговли квотами на выбросы парниковых газов», и потребление угля к 2019 г. снизилось на 9,2% по сравнению с уровнем 2012 г., также к 2019 г. в странах ЕС были закрыты все убыточные шахты.

Таким образом, ситуация в странах ЕС с углем и угольными электростанциями представляется достаточно очевидной: ведущие экономики Западной Европы одна за другой принимают, главным образом из экологических соображений, решения о прекращении использования угля в энергетике.

Италия намерена отказаться от угля в 2025 г.

Франция планирует ускорить намеченное на 2023 г. закрытие и без того не имеющих для нее большого значения угольных электростанций в 2021 г.

Нидерланды к 2030 г. намерены прекратить использование угля для производства электроэнергии, а первую из пяти угольных электростанций собираются отключить уже в 2021 г.

Швеция планирует отказаться от потребления угля начиная с 2022 г., Австрия – с 2025 г., Финляндия – с 2029 г.

Ситуация в угольной отрасли основных стран Азии и их планы на будущее

В странах Юго-Восточной Азии ввод в эксплуатацию новых угольных электростанций замедлился: в первом полугодии 2020 г. он составил около 70% от обычных значений последних пяти лет. Исключение составляет Китай, который продолжил наращивать ввод в эксплуатацию угольных электростанций. Экологи считают их ответственными за 40% мировых выбросов CO2. На фоне общего снижения выработки электроэнергии на угольных станциях Юго-Восточной Азии кратковременный рост угольной генерации возможен во Вьетнаме, Китае и Канаде. Среди азиатских стран Южная Корея и Япония являются странами, куда поставляются значительные объемы российского угля, соответственно в 2019 г. – 13,2 млн т (темп роста к уровню 2018 г. – 104,9%) и 31,9 млн т (темп роста к уровню 2018 г. – 100,8%).

Однако Южная Корея, которая является четвертым импортером угля в мире, начала вводить меры по ограничению работы угольных ТЭС. Согласно изданию «Korea Herald», она намерена закрыть 30 угольных станций к 2034 г. в рамках политики страны по сокращению эмиссии парниковых газов и продвижению экологических энергоисточников, в том числе в 2022 г. – 10 действующих станций.

В 2019 г. в Южной Корее импорт угля упал на 10% при аналогичном снижении угольной генерации за счет увеличения на 28% ядерной генерации и принятия угольного налога в 40 долл. США на тонну в передел 2019 г. К 2025 г. Южная Корея планирует утроить число энергоустановок, работающих на Солнце и ветре, увеличить число электромобилей (со 110 тыс. до 1,13 млн шт.) и автомобилей, работающих на водороде (с 8 до 200 тыс. ед.).

Начиная с 2020 г. Правительство Южной Кореи прекратило выдавать разрешения на строительство угольных станций, сфокусировавшись на развитии энергетики на возобновляемых источниках и провозгласив отказ от энергетики на ядерном и ископаемом видах топлива. В Южной Корее разработан и будет реализовываться план по превращению страны в углеродно-нейтральную к 2050 г. Поэтому поставки угля в Южную Корею постепенно будут снижаться, а затем и вообще прекратятся, в том числе и российского.

Япония, которая не добывает собственный уголь, 99% своих потребностей в угле обеспечивает за счет его импорта, который затем используется для производства электроэнергии. По состоянию на июнь 2020 г. на уголь в энергобалансе Японии приходится 32%, на ВИЭ – 17%. Однако в 2018 г. Япония одобрила и утвердила 5-летний стратегический план, согласно которому к 2030 г. планируется снизить выбросы углекислого газа на 26% по сравнению с уровнем 2013 г.

Таким образом, потребление угля Японией к 2030 г. может снизиться как минимум на 11 млн т – до 114 млн т. Поэтому сократится и спрос на импортируемый уголь. Кроме того, к 2030 г. Япония намерена закрыть 110 из 140 своих угольных электростанций, что «ударит» по традиционным поставщикам энергетического угля в страну – Австралии, Индонезии и России. Среди мер по повышению роли ВИЭ в Японии – изменение законодательства, регулирующего доступ к электросетям.

В связи с изменениями, произошедшими в энергобалансе Японии и Южной Кореи, Россия в ближайшие 10–20 лет «потеряет» еще два значительных азиатских рынка сбыта угля – Японию и Южную Корею.

В переходный период (до 2025 г.) возможен краткосрочный рост выработки электроэнергии на угле – с 9,3 ТВт-ч до 9,4–11,2 ТВт-ч (1 тераватт-час равен 109 кВт-ч). Снижение доли угольной генерации будет происходить не за счет сокращения фактических объемов, а за счет роста вводов мощностей другими видами энергоносителей. При этом возможно падение доли угольной генерации в мире с 37– 38% в 2018 г. до 20–25% к 2040 г.

Возможно ли, что снижение объемов поставляемого российского угля в страны ЕС, Японию и Южную Корею в ближайшие несколько лет в какой-то степени будет нивелировано ростом его закупок со стороны Индии, Вьетнама, Пакистана, Малайзии и других азиатских стран, в которых были введены большие мощности по угольной генерации?

Для ответа на этот вопрос рассмотрим объемы поставок российского угля в эти страны. В 2019 г. в Индию они составили 844,7 тыс. т (–34,4% к уровню 2018 г.), во Вьетнам – 492 тыс. т (рост 169% к уровню 2018 г.), Малайзию – 321 тыс. т (рост 143% к уровню 2018 г.). В Пакистан в последние годы поставки российского угля вообще не осуществлялись. Поэтому вряд ли стоит надеяться на значительный рост объемов экспорта угля в эти страны в период до 2035 г.

Мировой кризис 2020 г. заставляет пересмотреть (скорректировать) принятую в июне 2020 г. «Программу развития угольной промышленности России на период до 2035 г.», включая экспорт угля. По нашему мнению, достижение высоких объемов добычи и экспорта угля в России на период до 2035 г. (оптимистичный вариант – до 668 млн т), прогнозируемых в «Программе развития угольной промышленности России на период до 2035 г.», представляется маловероятным. Скорее всего, потребуется существенная корректировка этой Программы.

Падению объемов добычи и потребления угля в мире будет способствовать также развитие водородной энергетики.

Развитие водородной энергетики в Европе и России

Германия является мировым лидером по разработке и реализации водородной энергетики – перспективной энергетики предстоящего периода.

Реализация принятой в июне 2020 г. Правительством ФРГ амбициозной «Национальной водородной стратегии» (далее – водородной стратегии) позволит осуществить новый технологический прорыв. Конкретная цель разработки водородной стратегии – выполнение обязательств по снижению выбросов в атмосферу парниковых газов до 2030 и 2050 гг., взятых на себя Германией и Евросоюзом в рамках Парижского соглашения по климату. Планируется сократить выбросы СО2 на 95% от уровня 1990 г. При этом водороду, на который будет переведен не только транспорт, но и металлургия с нефтехимической промышленностью, отводится главная роль.

На развитие водородной стратегии Германия намерена в период до 2023 г. выделить более 10 млрд евро, из них 7 планируется направить на создание рамочных условий и стимулирование внутреннего спроса; 2 млрд евро – на международное сотрудничество (реализацию «пилотных» проектов, в первую очередь, солнечной энергетики в Северной Африке, Марокко, а может быть, и России, где в ноябре 2019 г. в Санкт-Петербурге был успешно реализован проект водородного трамвая); еще 1 млрд евро – на нужды промышленности, которая должна внедрить водородные технологии. Главной целью Германии является желание стать основным мировым экспортером водородных технологий. В принципе водород можно получать следующими способами: с помощью конверсии метана, нефти, угля, а также из воды путем ее электролиза.

Европа, в частности Германия, больше ориентирована на производство «зеленого» водорода, производимого путем электролиза воды на основе электроэнергии, полученной из возобновляемых источников – солнца и ветра, и импорт «чистого» водорода (без углеродной составляющей) из прочих стран, в частности, и из России. При этом водород перед транспортировкой в Германию должен быть очищен от углерода. Предполагается, что производители такого водорода сами должны решать проблемы экологического ущерба от захоронения оставшегося СО2.

Для наращивания мощностей водорода Германии потребуется, кроме уже имеющихся у нее мощностей по производству водорода, дополнительно ввести на Северном и Балтийском побережьях новые ветрогенерирующие мощности. В «Национальной водородной стратегии» отмечено, что для частичного обеспечения Германии «зеленым» водородом намечено до 2030 г. ввести в строй оборудование по его производству суммарной мощностью до 5 ГВт, «включая необходимые для этого генерирующие электроэнергию установки в море и на суше. На период до 2035 г., самое позднее до 2040 г., к ним должны прибавиться еще 5 ГВт (для сравнения один реактор в современной АЭС обладает мощностью в 1 ГВт). Суть водородной программы Германии состоит как раз в том, чтобы производить «зеленый» водород с помощью «зеленых», возобновляемых источников энергии (ВИЭ), прежде всего – ветра, который в Германии в 1-м квартале 2020 г. уже стал главным энергоносителем. Поэтому ставка делается на строительство крупных ветропарков, особенно морского типа.

Уже в настоящее время полным ходом идет разработка плавучих ветрогенераторов. Генерируемая с помощью ВИЭ «зеленая» электроэнергия пойдет на получение «зеленого» H2 путем расщепления молекулы воды на водород и кислород. «Зеленый водород» является приоритетным по сравнению с так называемым «серым» (из нефти и угля), «голубым» (из природного газа) и «бирюзовым» (вырабатываемым на АЭС) водородом, то есть получаемым из ископаемых источников, таких как природный газ, нефть и уголь с выделением СО2 в атмосферу.

Потенциал водородной энергетики – весьма значителен. Перевод европейской промышленности и транспорта на водородное топливо сократит вредные выбросы, создаст новые рынки и сделает водородные технологии актуальным экспортным товаром. Планируется выпуск с использованием немецких технологий авиационного топлива из водорода. Водородные автомобили, поезда и суда получат финансовую поддержку Правительства Германии для их промышленных производств.

Существуют ли потенциальные возможности для участия в водородных проектах российских поставщиков нефти и газа? Готова ли Россия вместо нефти и газа экспортировать «чистый» H2? На этот вопрос можно ответить утвердительно. Существует реальная возможность переключения российских газопроводов, включая «Северный поток-1» и «Северный поток-2», на транспортировку водорода. В этой связи Правительство ФРГ стремится свести к минимуму санкционное давление со стороны третьих стран, направленных на срыв достройки «Северного потока-2».

Принятая в Германии «Национальная водородная стратегия» значительно повышает для России уровень экспортных рисков, связанных с поставками традиционных ресурсов «Газпромом», «Роснефтью» и другими компаниями, в том числе угольными. Потребность в них будет снижаться, а после 2030 г. этот процесс может значительно ускориться. А. Новак на конференции Российско-Германского сырьевого форума 3 декабря 2020 г. отметил, что надеется на то, что Россия и Германия смогут договориться о тесном сотрудничестве в сфере водородной энергетики. Он выделил три основных направления для дальнейшей работы: во-первых, разработка совместной дорожной карты развития водородной энергетики (эта инициатива полностью совпадает с заявленным ранее Россией планом развития водородной энергетики до 2024 г.); во-вторых, создание технологических партнерств между заинтересованными российскими и немецкими компаниями; в-третьих, организация и запуск совместных «пилотных» проектов по производству и транспортировке промышленного водорода в Германию.

Следует отметить, что водородное топливо уже производят в России, используя избыточные мощности АЭС и ГЭС в Ленинградской и Мурманской областях, а также на Дальнем Востоке. Так, водород, который генерируют мощности ГЭС Магадана, уже экспортируют в Южную Корею и Японию. Однако реально оценить вероятную долю мирового рынка производства водорода, которая потенциально может обеспечиваться Россией, пока еще сложно.

В настоящее время Япония, Германия, США и даже Китай значительно продвинулись в технологиях производства и внедрения водородного топлива для использования в строительстве, а также промышленной и социальной инфраструктуре. В ФРГ этот процесс вообще идет с начала 2000-х. Существующий временной лаг в развитии водородной энергетики ставит Россию в неравноправную позицию по отношению к более продвинутым партнерам.

Обладая разветвленной газопроводной инфраструктурой, Россия может стать мировым лидером по поставкам водорода. По нашему мнению, уже в ближайшие годы Россия в состоянии занять 10–15% европейского рынка водорода за счет использования газопроводов «Северный поток-1» и «Северный поток-2» после его достройки. Минэнерго России оценивает объем мирового рынка водородного топлива к 2040 г. в размере 32–164 млрд долл. США. При этом доходы бюджета России от поставок водородного топлива на экспорт могут составить 1,7–3,1 млрд долл. США ежегодно. Однако в предстоящем периоде необходимо решить ряд вопросов, связанных с участием России в проектах водородной энергетики. Одним из них является вопрос, связанный со значительными объемами углекислого газа, образуемыми при конверсии водорода из природного газа. Россия обладает большими возможностями производства «желтого» водорода, полученного на АЭС.

В случае масштабного применения технологии получения водорода из природного газа и других ископаемых ресурсов перед Россией будет стоять главная задача – захоронение больших объемов углекислого газа. Это очень трудная экологическая задача. Главная ее цель – не допустить превращение территории России в резервуар отходов. Вероятнее всего, помимо технологий нейтрализации отходов СО2 в будущем периоде необходимо будет развивать технологии переработки углеродных отходов в продукцию по изготовлению материалов с новыми физическими и прочностными свойствами.

Заключение

Несмотря на общий количественный рост объемов добычи угля в мире в 2019 г. на 1,5% по сравнению с уровнем 2018 г., до 7,9 млрд т, произошло снижение темпов добычи угля по сравнению с предыдущими двумя годами соответственно на 3,4% и 3,5%.

Наносимый ущерб от сжигания угля в настоящее время значительно выше, чем от использования альтернативных источников энергии. Поэтому в настоящее время все более актуальным является выполнение Парижского соглашения по климату, которое по состоянию на ноябрь 2020 г. подписали уже более 170 стран.

Быстрое снижение роли угольных электростанций в электроэнергетике стран ЕС и Азии, стремящихся перейти на ВИЭ и водородную энергетику, делает дальнейший рост экспортных поставок российского энергетического угля в посткризисном периоде достаточно проблематичным. Вероятнее всего, тенденция к снижению добычи и потребления угля продолжится и даже усилится в ближайшие годы. Падение объемов добычи и потребления угля только в 2020 г. может составить: в США – 25%, Японии и Южной Корее – 5–10%, странах ЕС – 20%, КНР – 9%.

Принятая в июне 2020 г. Правительством ФРГ «Национальная водородная стратегия» и направленность многих стран, включая страны Восточного вектора, на использование водородного топлива, внесет существенные коррективы в поставки не только российского угля, но и российского природного газа и нефти. При этом значительно повышается для России уровень экспортных рисков, связанных с поставками традиционных ресурсов «Газпромом», «Роснефтью» и прочими компаниями, в том числе угольными. Потребность в них будет снижаться, а после 2030 г. этот процесс может значительно ускориться.

1 Россия присоединилась к Парижскому соглашению по климату. Режимьдоступа: www.rbc.ru/politics/23/09/2019/5d88a9089a79475f76930863

2 Макарычев М. Китай пообещал прекратить выбросы углерода в атмосферу к 2060 году. Российская газета. 2020. 23 сент. Режим доступа: https://rg.ru/2020/09/23/kitaj-poobeshchal-prekratit-vybrosy-ugleroda-v-atmosferu-k-2060-godu.html

3 Coal Information 2019 Overview. International Energy Agency Statistics, OECD/IEA; 2020. 28 p. Available at: https://enerji.mmo.org.tr/wp-content/uploads/2020/08/IEA-Coal_Information_Overview_2020_edition.pdf

4 BP Statistical Review of World Energy 2020. 69th ed. 65 p. Available at: https://www.bp.com/content/dam/bp/business-sites/en/global/corporate/pdfs/energyeconomics/statistical-review/bp-stats-review-2020-full-report.pdf

5 Статистические и аналитические информационные материалы по основным показателям производственной деятельности организаций угольной отрасли России, ЦДУ ТЭК, с 2000 по 2020 г.

6 Программа развития угольной промышленности России на период до 2035 г. (от 13 июня 2020 г. № 1582-р). 226 с.

Список литературы

1. Плакиткина Л.С., Плакиткин Ю.А. Угольная промышленность мира и России: анализ, тенденции и перспективы развития. М.: Литтерра; 2017. 374 с.

2. Плакиткина Л.С., Плакиткин Ю.А., Дьяченко К.И. Мировые тенденции развития угольной отрасли. Горная промышленность. 2019;(1):24–29. DOI: 10.30686/1609-9192-2019-1-143-24-29.

3. Плакиткина Л.С., Плакиткин Ю.А., Дьяченко К.И. Анализ и прогнозы развития добычи и потребления угля в ведущих угледобывающих странах мира в период с 2000 по 2035 гг. Горный журнал. 2018;(3):4–8. DOI: 10.17580/gzh.2018.03.01.