Ситуация на мировом рынке угля в период восстановления мировой экономики после кризиса COVID-19

В.Б. Кондратьев

В.Б. Кондратьев

Национальный исследовательский институт мировой экономики и международных отношений им. Е.М. Примакова Российской академии наук, г. Москва, Российская Федерация

Горная Промышленность №4 / 2021 стр. 84-92

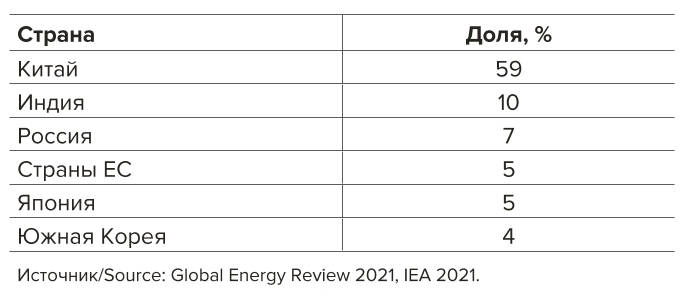

Резюме: Восстановление мировой экономики в 2021 г. приведет к восстановлению спроса на уголь после значительного падения в 2020 г., вызванного кризисом Covid-19. Нет никаких признаков того, что мировое потребление угля в ближайшие годы существенно сократится, поскольку рост спроса в некоторых азиатских странах компенсирует снижение в других странах. Основываясь на предположениях о восстановлении мировой экономики, эксперты прогнозируют рост мирового спроса на уголь на 2,6% в 2021 г., обусловленный ростом спроса на электроэнергию и промышленного производства. На экономики Китая, Индии и Юго-Восточной Азии приходится большая часть этого роста. Будущее угля во многом будет решаться в Азии. Сегодня на Китай и Индию приходится 65% мирового спроса на уголь. С учетом Японии, Южной Кореи, Тайваня и Юго-Восточной Азии эта доля возрастает до 75%. Особенно влиятельным будет Китай, на который в настоящее время приходится половина мирового потребления угля. К 2025 г. на Европейский союз и Соединенные Штаты Америки будет приходиться менее 10% мирового спроса на уголь по сравнению с 37% в 2000 г.

Ключевые слова: металлургический и энергетический уголь, динамика и структура спроса, экспорт и импорт, динамика цен, среднесрочный прогноз

Для цитирования: Кондратьев В.Б. Ситуация на мировом рынке угля в период восстановления мировой экономики после кризиса COVID-19. Горная промышленность. 2021;(4):84–91. DOI: 10.30686/1609-9192-2021-4-84-92.

Информация о статье

Поступила в редакцию: 02.07.2021

Поступила после рецензирования: 20.07.2021

Принята к публикации: 22.07.2021

Информация об авторе

Кондратьев Владимир Борисович – доктор экономических наук, профессор, руководитель Центра промышленных и инвестиционных исследований Национального исследовательского института мировой экономики и международных отношений им. Е.М. Примакова Российской академии наук, г. Москва, Российская Федерация; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript..

Введение

Уголь остается важным фактором развития мировой экономики, ключевым источником для производства электроэнергии. Также уголь является важным сырьем для производства стали и основным энергетическим топливом, используемым при производстве цемента, алюминия, стекла и других энергоемких промышленных товаров, необходимых для создания современной экономики и городской инфраструктуры.

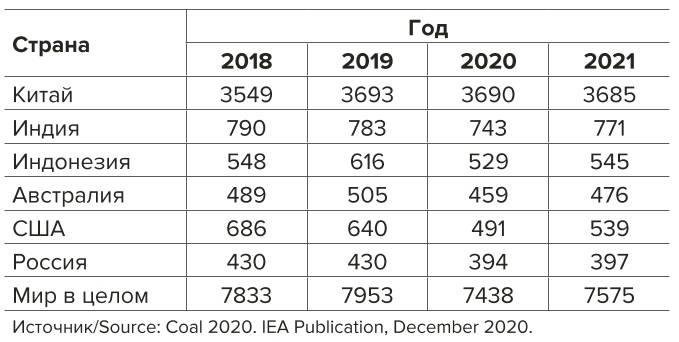

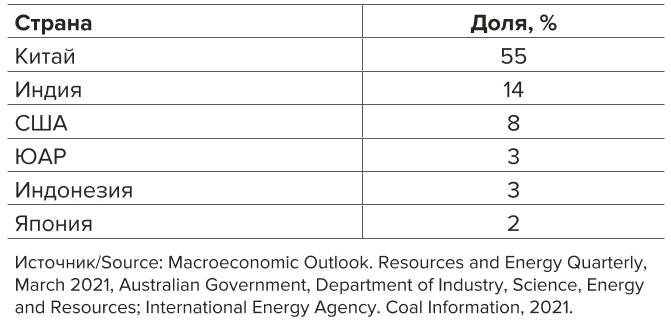

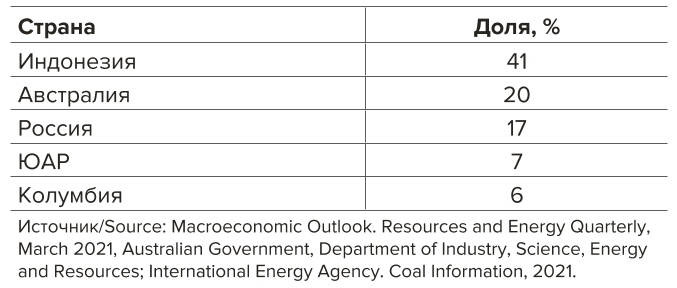

Примерно 85% мирового цемента и 75% стали производится с использованием угля. Работающие на угле электростанции в настоящее время обеспечивают 37% мировой потребности в электроэнергии. По мере своего развития страны ищут безопасные, надежные и доступные источники энергии для укрепления и развития своей экономики. Уголь – логичный выбор для многих из этих стран, поскольку он относительно широко доступен, безопасен и надежен (табл. 1).

- Таблица 1 Добыча угля ведущими странами мира, млн т

Table 1 Coal production by the world's leading countries (Mt)

Во всем мире многие страны извлекают выгоду из добычи угля – это рабочие места, роялти, инфраструктура. Угольная энергетика помогла более 600 млн человек в Китае вырваться из нищеты за последние 30 лет. Каждая страна выбирает структуру энергообеспечения, которая наилучшим образом отвечает ее потребностям, а для многих стран уголь является важнейшим источником топлива и неотъемлемой частью их экономического роста.

Макроэкономическое положение на основных рынках

Потребление, производство и предложение угля во многом обусловлены складывающейся макроэкономической ситуацией на мировых рынках.

Прогнозы мирового экономического роста продолжают пересматриваться в сторону повышения. После предполагаемого сокращения на 3,5% в 2020 г., согласно прогнозам, мировая экономика вырастет на 5,5% в 2021 г. В ноябре 2020 г. объем международной торговли восстановился до уровня, существовавшего до пандемии COVID-19. Мировая торговля выросла на 4% в четвертом квартале 2020 г., доведя рост за календарный год до 1,3%. Предыдущий среднегодовой рост за десятилетие 2010–2019 гг. составлял около 3,6%. Увеличение расходов на инфраструктуру должно привести к росту строительства, а производственная деятельность продолжит восстанавливаться в течение 2021 г., создавая высокий спрос на уголь, цветные металлы и железную руду.

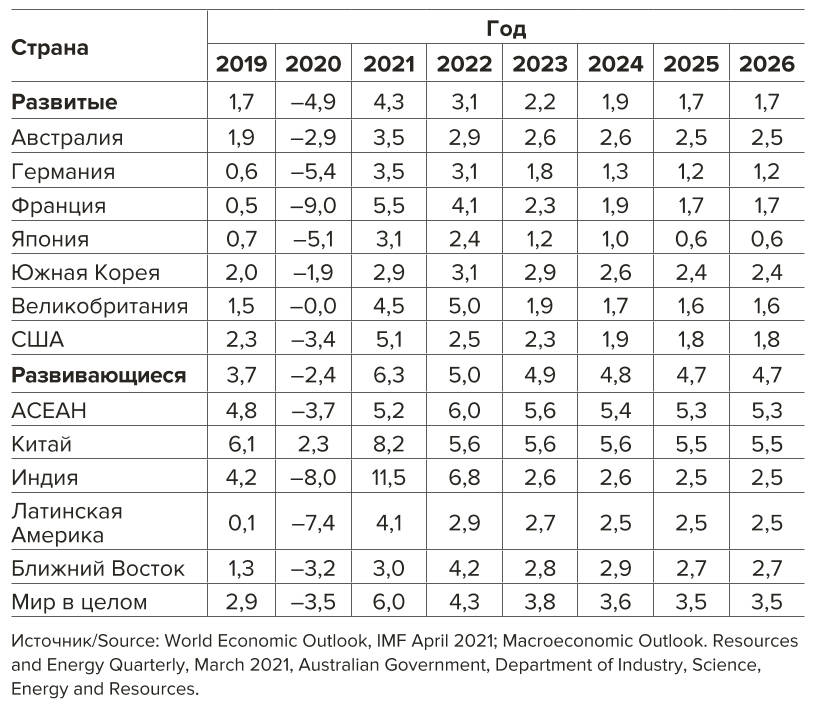

Что касается среднесрочной перспективы, МВФ прогнозирует, что мировой ВВП вырастет на 4,3% в 2022 г., а затем постепенно вернется к своему среднему значению чуть более 3% к 2026 г. (табл. 2). Ожидается, что восстановление будет неравномерным, поскольку страны с развитой экономикой смогли обеспечить обширную бюджетную и денежную поддержку для защиты своей экономики и, вероятно, выиграют от более быстрого распространения вакцины. Что касается развивающихся стран, то некоторые из них не смогли обеспечить аналогичный уровень налогово-бюджетной поддержки и, вероятно, столкнутся с более медленным распространением вакцины, что приведет к разным моделям экономического восстановления.

- Таблица 2 Прогноз темпов экономического роста ведущих стран мира (ежегодный рост ВНП, %)

Table 2 Forecast of the economic growth rates of the world's leading countries (annual growth of GNP, %)

Прогноз на 2021 г. улучшился для группы с развитой экономикой, где предполагается средний рост на 4,3%. МВФ ожидает, что экономика США в этом году вырастет на 5,1%. В Японии, которая объявила о своем собственном стимулировании на сумму более 700 млрд долл., также произошел значительный пересмотр экономического роста в сторону повышения. МВФ теперь прогнозирует на 2021 г. экономический рост в этой стране на уровне 3,1% (см. табл. 2).

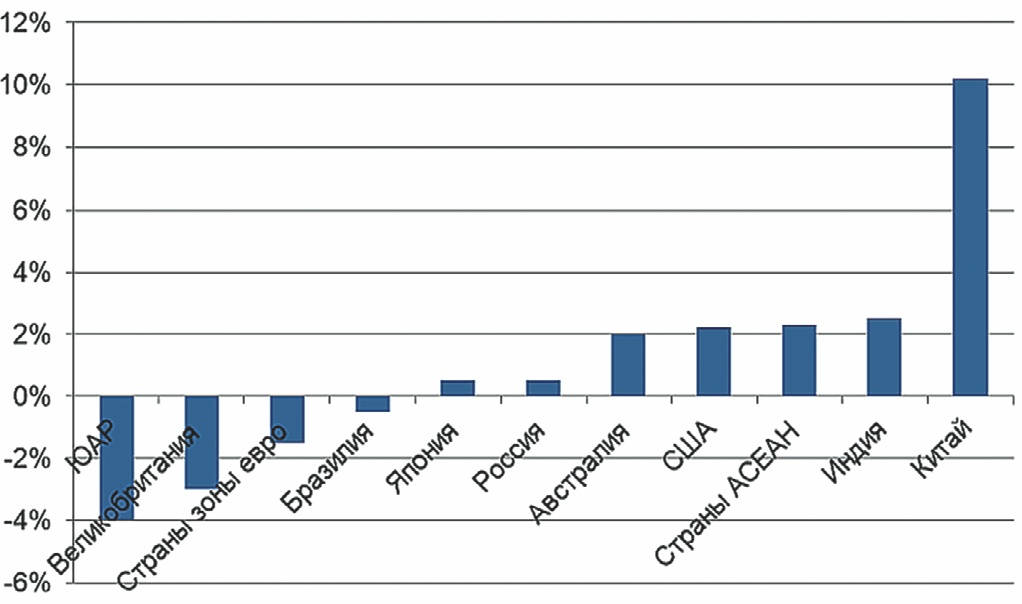

Ожидается, что США и Япония вернут свою экономическую активность к уровню 2019 г. в первой половине 2021 г., в то время как Еврозона и Великобритания останутся ниже этого уровня до 2022 г. Более 150 стран будут иметь уровни производства к концу 2021 г. ниже уровня конца 2019 г. (рис. 1).

- Рис. 1 Скорость восстановления основных экономик мира после коронавируса (уровень ВНП в декабре 2021 г. к декабрю 2019 г., %) Источник: World Economic Outlook, IMF April 2021.

Fig. 1 Recovery rates of the world's major economies after the coronavirus (GNP level in December 2021 to December 2019, %) Source: World Economic Outlook, IMF April 2021.

Обращает на себя внимание, что наиболее быстро восстанавливаются страны, занимающие ведущие места в мире по добыче угля.

Мировая торговля к концу 2020 г. восстановится до уровней, существовавших до COVID-19. В январе 2021 г. уровень мировой торговли был на 0,6% выше, чем в декабре 2020 г., в основном за счет экспорта из стран с развитой экономикой, таких как США, и импорта из стран с развивающейся экономикой.

Прогнозируется, что в 2021 г. мировое промышленное производство вырастет примерно на 6% после падения на 4,4% в 2020 г. Промышленное производство Китая (эталонный показатель спроса на сырьевые товары) упало во время начального периода локдауна в феврале 2020 г., но быстро восстановилось, достигнув докризисного уровня к сентябрю 2020 г. Рост промышленного производства Китая можно в первую очередь объяснить политикой поддержки строительства новой инфраструктуры и высоким спросом на сырьевые товары. Китай произвел более 1 млрд т стали в 2020 г., что является годовым рекордом. Промышленное производство в Индии восстанавливается (после падения более чем на 10% в марте 2020 г.) до уровня, превышающего докризисный. При этом рост электроэнергетики и обрабатывающей промышленности составил 5,1 и 1,6% соответственно.

Восстановление мирового промышленного производства поддерживает цены на сырьевые товары. Цены на железную руду, уголь и нефть резко выросли в конце 2020 –начале 2021 г. Растущий оптимизм привел к ожиданиям нового товарно-сырьевого «суперцикла» в течение 2021 г., поскольку экономика подпитывается большой поддержкой правительства и центральных банков. Расходы на материалоемкую инфраструктуру, вероятно, вырастут во многих странах. Быстрое экономическое развитие Китая с начала века породило последний товарный суперцикл. Имея такое же (но более молодое) население, Индия могла бы в конечном итоге повторить и воспроизвести опыт Китая с его повышенным спросом на ресурсы и энергетические товары.

Металлургический (коксующийся) уголь

Мировая торговля металлургическим углем в 2020 г. упала на 40 млн т, или примерно на 13%. Во многом это произошло из-за пандемии COVID-19 и связанных с ней мер сдерживания вируса, которые серьезно повлияли на производство и выплавку стали в большинстве стран. Сейчас большая часть всего сталеплавильного производства сосредоточена в Азии, и, хотя производство стали в Китае оставалось достаточно стабильным, резко упал спрос на металлургический уголь в Индии, Японии, Южной Корее и России. Постепенное ослабление мер по сдерживанию COVID-19 в конце 2020 г. привело к некоторому восстановлению производства стали за пределами Китая, что, в свою очередь, вызвало рост импорта металлургического угля в конце 2020 г. и в начале 2021. Тем не менее по производству стали Китай продолжает оставаться лидером в мире, при этом его сталелитейная промышленность демонстрировала высокие темпы роста в 2020 г. благодаря стимулирующим мерам правительства (табл. 3).

- Таблица 3 Добыча угля ведущими странами мира, млн т

Table 3 Coal production by the world's leading countries (Mt)

Прогнозируется, что мировая торговля металлургическим углем восстановится в течение оставшейся части 2021 и 2022 гг., поскольку промышленное производство за пределами Китая возвращается к нормальному уровню. Ожидается, что рынки металлургического угля быстрее всего вырастут в Индии и медленнее в Японии, Южной Корее и Европе. В Китае, где промышленное производство возросло в 2020 г., использование металлургического угля в основном останется стабильным, поскольку спрос на сталь постепенно достигнет своего пика в течение следующего десятилетия и увеличится значение альтернативных форм выплавки стали (особенно с использованием металлического лома).

В целом ожидается, что металлургический уголь будет восстанавливаться более быстрыми темпами, чем энергетический уголь, который сталкивается с рядом технологических и политических сдерживающих факторов. Расхождение во взглядах особенно заметно в США, где сталелитейное производство остается приоритетом в экономике в то время, как энергетические компании продолжают выводить из обращения устаревшие угольные энергетические мощности перед лицом ужесточения стандартов выбросов в атмосферу и ухудшения конкурентоспособности по издержкам.

Импорт

Китай – крупнейший в мире производитель стали и крупнейший покупатель металлургического угля, импортировавший его в объемах около 76 млн т в 2020 г. (табл. 4). Импорт в Китай оставался высоким на протяжении большей части 2020 г., несмотря на некоторые ослабление в конце года. Импорт из России увеличился в конце 2020 г., когда Китай стал искать альтернативы австралийскому углю.

- Таблица 4 Основные мировые импортеры металлургического угля

Table 4 Major global importers of metallurgical coal

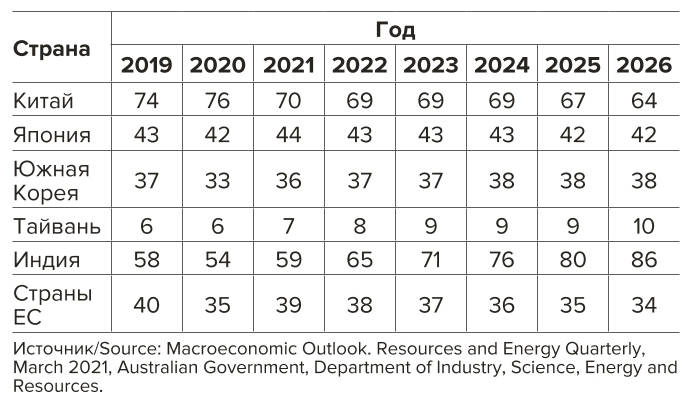

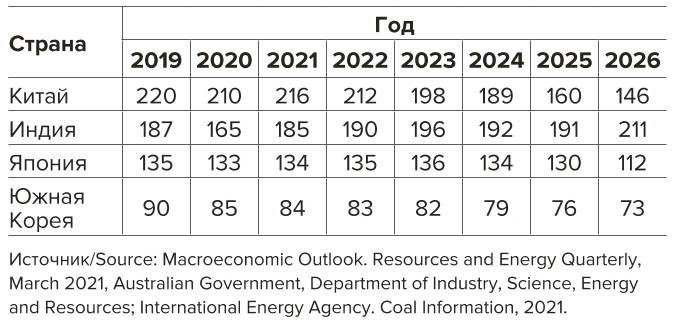

В перспективе импорт металлургического угля Китаем снизится по мере того, как страна будет наращивать собственное производство стального лома и повышать эффективность производства. Ожидается, что этот импорт уменьшится до 69 млн т в 2022 г. и до 64 млн т к 2026 г. (табл. 5).

- Таблица 5 Динамика импорта металлургического угля по странам, млн т

Table 5 Dynamics of metallurgical coal imports by country (Mt)

Индия – второй по величине производитель стали в мире и второй по объемам покупатель металлургического угля, который, по оценкам, импортировал его в объеме 54 млн т в 2020 г. Это меньше, чем 58 млн т, которые были ввезены в страну в 2019 г., что отражало последствия пандемии COVID-19 для сталелитейного производства в Индии. Однако, по мере того как индийское сталеплавильное производство постепенно преодолело наихудшие последствия пандемии, импорт увеличился во втором полугодии 2020 г.

Кроме того, Индия обнародовала планы по увеличению мощностей по производству стали со 142 млн т до 300 млн т в год к 2030 г. Это будет оказывать давление в сторону увеличения импорта, учитывая ограниченные внутренние резервы металлургического угля в Индии. Поскольку сталелитейное производство является приоритетом для Индии, предполагается, что импорт металлургического угля увеличится с 54 млн т в 2020 г. до 65 млн т ык 2022 г. и 86 млн т к 2026 г. (см. табл. 5).

Япония – третий по величине импортер металлургического угля в мире, ввезла 42 млн т в 2020 г. Это меньше, чем 43 млн т в 2019 г., хотя результаты за четвертый квартал 2020 г. демонстрируют явные признаки улучшения ситуации. Поскольку два крупных производителя планируют вывести из эксплуатации некоторые свои сталеплавильные мощности, в прогнозный период импорт металлургического угля в Японию к 2021–2022 гг. восстановится до уровней, существовавших до COVID, но в дальнейшем в основном останется стабильно на уровне чуть более 40 млн т в год.

Южная Корея – четвертый по величине импортер металлургического угля в мире, закупила 33 млн т в 2020 г. Это примерно на 10% ниже уровня 2019 г., но некоторое восстановление прогнозируется в 2021 г., при этом ожидается, что импорт достигнет 38 млн т к 2026 г.

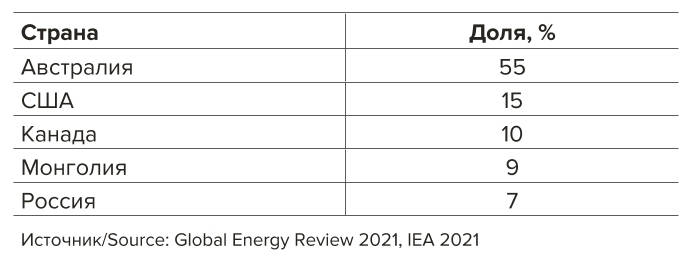

Экспорт

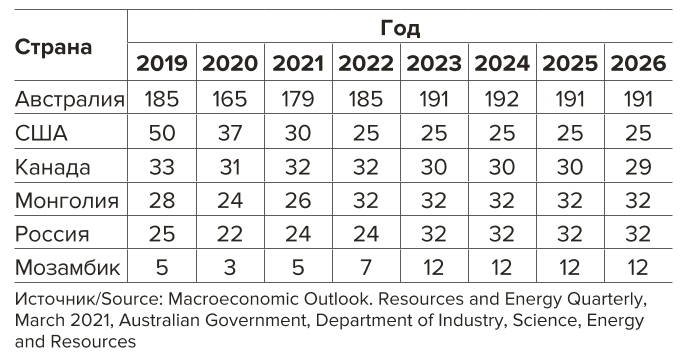

Австралия – крупнейший в мире экспортер металлургического угля, на нее приходится примерно до половины мировых поставок угля по морю (табл. 6). Объем экспорта из этой страны сократился со 185 млн т в 2019 г. до 165 млн т в 2020 г. (табл. 7) в основном из-за неформальных ограничений со стороны Китая на импорт австралийского угля. Некоторые из этих потерь, вероятно, будут компенсированы ростом экспорта в Индию, Бангладеш, Пакистан и на Ближний Восток с новым формированием цепочек поставок, которые, как ожидается, сохранятся в течение всего прогнозного периода. Наиболее значительный сдвиг в цепочках поставок, вероятно, произойдет между Австралией и Монголией. Австралия была крупнейшим экспортером в Китай в первой половине 2020 г., когда Китай закрыл границу с Монголией из-за COVID-19. Ситуация изменилась в конце года, когда Китай ввел неофициальные импортные ограничения на австралийский уголь и возобновил торговлю с Монголией.

Таблица 6 Основные мировые экспортеры металлургического угля

Table 6 Major global exporters of metallurgical coal

США долгое время были вторым по величине экспортером металлургического угля в мире после Австралии. Однако их экспорт резко упал (с 50 млн т до 37 млн т) в 2020 г., поскольку крупнейшие покупатели американского угля (особенно Бразилия и ЕС) сократили свое производство стали. Добыча угля в США происходит в основном во внутренних районах страны, что приводит к относительно высоким транспортным и производственным издержкам, из-за которых США трудно перенаправить угольные потоки на более отдаленные рынки сбыта.

В долгосрочной перспективе экспорт угля из США, видимо, продолжит снижаться вследствие высоких производственных затрат и долгосрочного сокращения сталеплавильных мощностей в Европе (см. табл. 7).

- Таблица 7 Экспорт металлургического угля по странам, млн т

Table 7 Dynamics of metallurgical coal exports by country (Mt)

По предварительным оценкам, в 2020 г. российский экспорт металлургического угля упал на 10%, до примерно 22 млн т. Однако во второй половине года экспорт увеличился и, ожидается, что к 2021 г. этот показатель вырастет до 24 млн т, а в течение оставшейся части прогнозного периода – до 32 млн т к 2026 г. (см. табл. 7). В российском угле содержится очень мало серы, что делает его конкурентоспособным для развивающихся азиатских рынков, где законы по борьбе с загрязнением среды становятся все более строгими. Россия также вкладывает значительные средства в новые добывающие мощности, пропускную способность и расширение железнодорожных путей и портов, что должно повысить конкурентоспособность российского угля и расширить доступ к покупателям в ЕС и Южной Азии.

Экспорт металлургического угля из Монголии, согласно оценкам, в 2020 г. упал примерно на 15%, в основном из-за мер сдерживания COVID-19, влияющих на экспорт в Китай. Монгольский экспорт, как ожидается, восстановится до доковидных уровней к 2022 г. и составит 32 млн т – к 2026 г. Этот экспорт будет поддерживаться недавним снижением тарифов в Китае в соответствии с Азиатско-Тихоокеанским торговым соглашением и завершением строительства ключевой железной дороги, соединяющей шахты в Монголии с покупателями в северном Китае.

Канада экспортировала 31 млн т металлургического угля в 2020 г., что примерно на 10% ниже ее типичного уровня экспорта (см. табл. 7). Однако только около 10% экспортного угля было отправлено в Китай, в результате чего Канада оказалась относительно уязвима в условиях слабого освоения некитайских рынков сбыта. В то же время сейчас экспорт в Китай увеличивается, по мере того как канадское производство привлекается к заполнению пространства, созданного неформальными ограничениями Китая на импорт австралийского угля.

Ожидается, что экспорт металлургического угля из Канады временно увеличится до 32 млн т в 2021 г., хотя в долгосрочной перспективе относительно высокий уровень производственных затрат и длинные маршруты поставок, по прогнозам, сократят экспорт до 29 млн т к 2026 г. В настоящее время в Мозамбике есть две шахты, занимающиеся экспортом металлургического угля: проект Moatize компании Vale и проект Songa компании Jindal Steel. Экспорт Мозамбика резко упал в 2020 г., поскольку низкие цены сильно повлияли на производителей с относительно высокой себестоимостью (см. табл. 7). Восстановление ожидается в течение ближайших нескольких лет, и, по прогнозам, экспорт достигнет 7 млн т в 2022 г. и 12 млн т к 2026 г. Этот рост будет в значительной степени обусловлен наращиванием добычи на шахте Moatize, а также строительством железнодорожной ветки к порту Nacala и его расширением.

Цены

В январе 2021 г. цены на металлургический уголь резко выросли, эффективно перекрыв падение, которое последовало за неформальными ограничениями Китая в отношении импорта австралийского угля в октябре 2020 г. Спрос вырос в Японии, Индии и ЕС, где производство стало восстанавливаться после пандемии COVID-19.

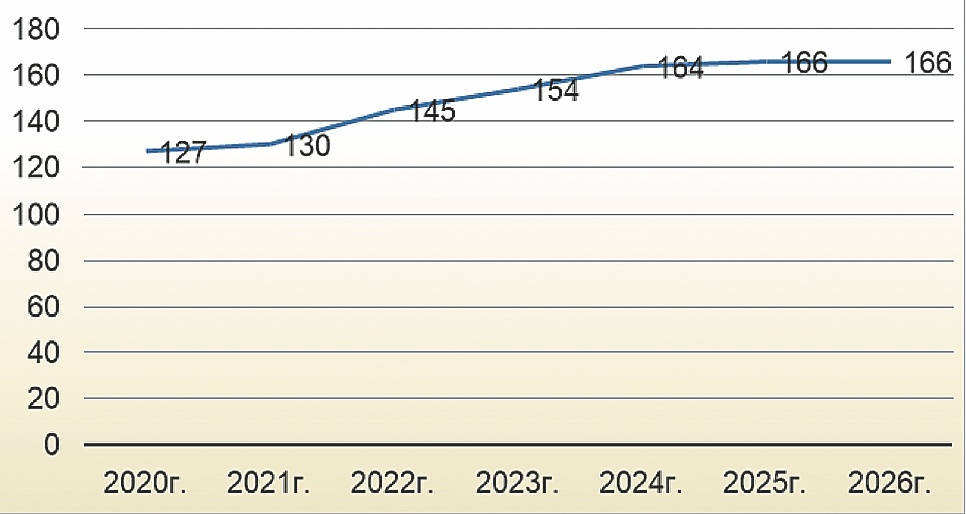

Ожидается, что восстановление цен на металлургический уголь возобновится в течение 2021 г. по мере роста сталеплавильного производства в мире. Номинальные цены составят в среднем 130 долл. за тонну в 2021 г., 145 долл. за тонну в 2022 г. и вырастут до 166 долл. к 2026 г. (рис. 2).

- Рис. 2 Прогнозируемая динамика цен на металлургический уголь (долл. за тонну) Источник: Macroeconomic Outlook. Resources and Energy Quarterly, March 2021, Australian Government, Department of Industry, Science, Energy and Resources; Global Energy Review 2021, IEA 2021.

- Fig. 2 Projected dynamics of metallurgical coal prices (USD per ton) Source: Macroeconomic Outlook. Resources and Energy Quarterly, March 2021, Australian Government, Department of Industry, Science, Energy and Resources; Global Energy Review 2021, IEA 2021.

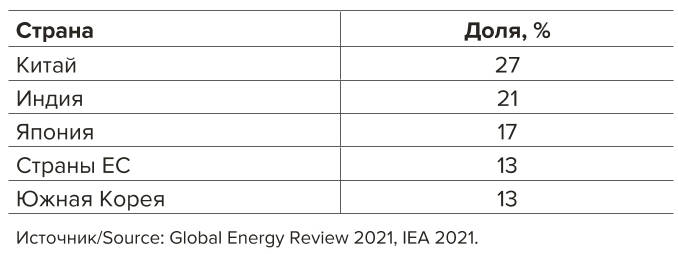

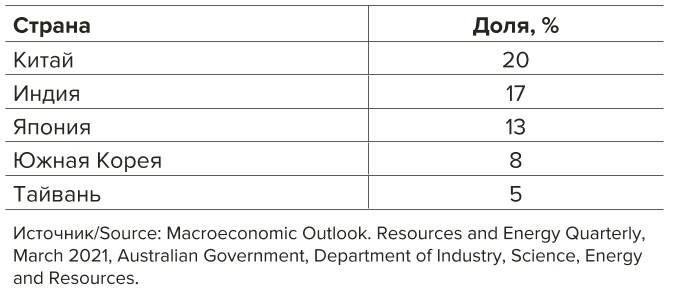

Энергетический уголь

В 2020 г. мировое потребление энергетического угля резко упало из-за пандемии COVID-19 и последующих мер глобального сдерживания производства, которые привели к значительному сокращению потребления электроэнергии во всем мире (табл. 8). Мировая торговля энергетическим углем упала в 2020 г. второй раз в этом столетии (первый – в 2015 г.). Падение импорта энергетического угля было особенно резким в Индии и ЕС, хотя спрос также значительно сократился также в Южной Корее и Японии. На торговлю углем повлияла и значительная конкуренция со стороны газа. Снижение цен позволило газу стать более конкурентоспособным в структуре энергетического баланса многих стран.

- Таблица 8 Основные мировые потребители энергетического угля

Table 8 Major global consumers of thermal coal

Замена угольной энергии газом и возобновляемыми источниками энергии наиболее заметна в США и Европе, хотя сейчас эта тенденция становится характерной и для других регионов. Несмотря на то что прогнозируется рост спроса на энергетический уголь в Юго-Восточной Азии, планы строительства угольных электростанций были существенно снижены в ряде стран, включая Вьетнам, Индонезию, Бангладеш и Филиппины. Ожидается также, что газ и возобновляемые источники энергии также будут играть большую роль в Южной Корее и Японии.

Политики усиливают структурное давление на угольную энергетику, оказывая потенциальное влияние на спрос на уголь за пределами прогнозного периода. Ряд стран недавно повысил свои обязательства по сокращению выбросов. Политические меры основываются на недавних объявлениях и из частного сектора, стремящегося инвестировать в глобальный энергетический переход. Доступ к капиталу стал сложнее для ряда угольных проектов и инвестиций, а некоторые страховщики также сокращают свою активность в сегменте ископаемого топлива.

Планы строительства угольных электростанций, которые ранее охватывали большую часть Азии, в последние годы сократились. Большая часть строительных контрактов сейчас находятся в Китае, хотя ожидается, что использование угля возрастет в Южной Азии (хотя и до более низких уровней, чем ожидалось ранее).

Предполагается, что потребление угля будет поддерживаться увеличением общего потребления электроэнергии в Индии, Бангладеш и ряде стран АСЕАН по мере роста отраслей промышленности и городов, где все больше людей впервые подключаются к электросетям.

Ожидается также краткосрочный рост использования энергетического угля по мере того, как мировая экономика продолжает восстанавливаться после рецессии, вызванной COVID-19. Недавнее повышение цен на газ также, вероятно, поможет спросу на уголь и обеспечит краткосрочное повышение его использования в Юго-Восточной Азии, Индии, ЕС и США.

- Таблица 9 Экспорт металлургического угля по странам, млн т

Table 9 Dynamics of metallurgical coal exports by country (Mt)

Как бы то ни было, в соответствии с прогнозами Международного энергетического агентства, мировой импорт угля уменьшится со временем во многих регионах (табл. 9). Ожидается, что сокращение импорта угля будет наиболее быстрым в Европе и Северной Америке, там, где его использование сокращалось и до пандемии COVID-19. Среди стран ОЭСР спрос на уголь будет снижаться ускоренными темпами после 2021 г. Издержки производства альтернативных источников энергии, включая ветровую и солнечную, продолжат дальнейшее падение с совершенствованием соответствующих технологий. Предполагается, что в США использование сланцевой нефти продолжит расти после непродолжительного сбоя, вызванного COVID-19. Ряд добывающих и энергетических компаний в США продолжают отказываться от энергетического угля несмотря на недавний рост цен на газ.

Импорт

Использование угля в Китае оставалось относительно устойчивым в 2020 г. и начале 2021 г. Импорт энергетического угля Китаем в четвертом квартале 2020 г. был примерно на 10% выше, чем за тот же период 2019 г., что отражало потребности крупных мощностей большинства электрогенераторов страны. Тем не менее ожидается, что в течение прогнозного периода использование угля в Китае стабилизируется. В последнем пятилетнем плане правительства Китая подтверждены обязательства достичь пика выбросов к 2030 г. и углеродной нейтральности к 2060 г. Однако импорт также будет зависеть от других факторов, влияющих на внутреннее использование угля в Китае (табл. 10).

- Таблица 10 Основные мировые потребители энергетического угля

Table 10 Major global consumers of thermal coal

В Китае началась волна строительства новых угольных электростанций после изменения политики в 2014 г., когда утверждения и разрешения на возведение угольных электростанций были делегированы региональным правительствам. В 2016 г. правительство Китая пересмотрело свою политику и перешло к политике сдерживания строительства угольных электростанций для предотвращения образования избыточных мощностей.

В начале 2020 г. политика была снова скорректирована. Национальная Энергетическая Администрация упростила процесс согласования строительства угольных электростанций. Это, вероятно, приведет к тому, что строительство угольных электростанций будет продвигаться быстрее в ближайшие несколько лет. Однако многие из этих новых станций заменяют старые мощности, а их более высокая эффективность, вероятно, ограничит рост использования угля.

Ожидается, что внутренняя добыча угля в Китае сохранится на достаточно высоком уровне, несмотря на воздействие мер по борьбе с COVID-19 в первые месяцы 2020 г., что будет сдерживать рост импорта в прогнозном периоде. Китай добывает более 3,5 млрд т угля в год, на его долю приходится около половины мировой добычи угля.

Экспорт энергетического угля Австралии в Китай снизился в 2020 г., несмотря на рост в начале года. Китай активно пытался управлять импортом угля в последние несколько лет – отчасти для поддержки своей национальной угольной промышленности и частично для достижения целей энергетической безопасности. Тем не менее ограничения на экспорт из Австралии повлияли на внутренние цены на уголь и доступность его в Китае.

В январе 2021 г. Национальная комиссия Китая по развитию и реформам (NDRC) выпустила план регулирования, который включает цели по стабилизации внутренних цен в диапазоне от 500 до 570 юаней (RMB), что эквивалентно 76–87 долл. США за тонну по текущему обменному курсу.

Считается, что цены в этом диапазоне в целом приемлемы для китайских энергетических компаний и промышленных потребителей, а также обеспечивают достаточную наценку отечественным угольщикам. NDRC обычно ослабляет импортные ограничения, когда внутренние цены превышают 570 юаней за тонну и ужесточает эти ограничения, когда цена опускается ниже 500 юаней.

В краткосрочной перспективе ожидается, что спрос на энергетический уголь в Китае вырастет в 2021 и 2022 гг. в соответствии с экономическим ростом. Несмотря на то что значительная доля электроэнергии будет производиться за счет гидроэнергии, газа и возобновляемых источников, в стране успешно строятся угольные электростанции.

Импорт энергетического угля Индией в 2020 г. снизился, хотя и неравномерно по источникам импорта. Австралийский экспорт в Индию резко вырос, достигнув месячного рекорда в январе 2021 г. в 7 млн т – почти вдвое больше, чем год назад. Этот рост во многом произошел за счет Индонезии. Продукция из Индонезии в настоящее время все больше направляется в Китай, в качестве замены австралийского угля. Эти структурные сдвиги эффективно повышают качество угля, импортируемого в Индию при снижении теплотворной способности поставляемого угля в Китай. Ожидается, что этот сдвиг в цепочке поставок сохранится в течение прогнозируемого периода.

В то же время Индия продолжила усилия по сокращению своей зависимости от импорта за счет расширения добычи угля в своем частном секторе. С этой целью правительство Индии объявило о втором раунде аукционов по разработке 75 рудников, из которых 68 – энергетические, два – металлургические, остальные – смешанные. Время разработки варьируется достаточно широко, некоторые блоки потенциально могут начать добычу через год, другие – через пять лет. Эти разработки могут добавить около 200 млн т в год к внутреннему индийскому производству угля.

Импорт угля в Индию в основном восстановился до прежнего – доковидного – уровня с ослаблением мер сдерживания и ростом спроса на сталь в результате нового строительства и ввода инфраструктурных объектов. В целом ожидается, что импорт энергетического угля Индией увеличится постепенно в течение следующих двух лет, достигнув 190 млн т в 2022 г. (см. табл. 9). После 2022 г. импорт будет ограничиваться государственными целями и политикой. В феврале 2020 г. министр угля и шахт Индии подтвердил планы правительства перейти на полное самообеспечение углем за счет внутренней добычи к 2023–2024 гг.

Япония является третьим по величине импортером энергетического угля в мире. Однако импорт в Японию был ограничен в конце 2020 г., несмотря на более холодную, чем обычно зиму. Дело в том, что уголь столкнулся с конкуренцией со стороны более дешевого газа на фоне снижения потребления электроэнергии в период пандемии COVID-19.

Импорт угля в четвертом квартале 2020 г. снизился на 10% по сравнению с аналогичным периодом 2019 г.

После 2020 г. будут действовать конкурирующие между собой тенденции: в Японии по-прежнему строятся высокоэффективные угольные электростанции, но возведение почти двух третей планировавшихся мощностей было приостановлено с 2016 г. Потребление угля снизится также за счет вывода из эксплуатации до 100 старых электростанций к 2030 г. В связи с сокращением населения потребность Японии в энергии с течением времени будет иметь тенденцию к снижению.

С другой стороны, ожидается, что производство атомной энергии снизится в течение зимнего периода 2020–2021 гг., создавая больше возможностей для использования угля. В настоящий момент только девять из 42 ядерных реакторов Японии получили разрешение на перезапуск после аварии на Фукусиме в 2011 г., и некоторые из них остаются бездействующими из-за новых требований к модернизации системы борьбы с терроризмом. Все это ограничивает конкуренцию со стороны атомной энергетики на перспективный период.

Ожидается, что в середине 2021 г. будет опубликован 6-й Базовый энергетический план Японии с дорожной картой до 2050 г. Ускорение темпов перезапуска ядерных реакторов может быть частью этого плана, но атомная энергия продолжает сталкиваться в стране с общественным сопротивлением.

Южная Корея является четвертым по величине импортером энергетического угля в мире, но ее импорт резко упал в четвертом квартале 2020 г., хотя экономика страны продолжала восстанавливаться после пандемии COVID-19. Ядерная генерация за зиму увеличилась, в значительной степени на базе удовлетворения более высокого спроса на электроэнергию для отопления. Политика правительства в отношении борьбы с мелкой пылью в зимний период, направленная на улучшение качества воздуха привела к временному закрытию около 16 угольных электростанций в первом квартале 2021 г.

Южная Корея сокращает импорт и потребление энергетического угля с 2018 г., так как государственная политика была направлена на решение проблем загрязнения воздуха. Она включала новые налоговые механизмы, направленные на поощрение использования газа вместо угля. Страна планирует перевести четверть своих угольных станций на газ к 2031 г.

В октябре 2020 г. президент Южной Кореи заявил, что к 2050 г. страна станет углеродно-нейтральной. Семь угольных энергоблоков, строящихся в настоящее время, вероятно, тем не менее будут завершены. Однако использование энергетического угля станет жертвой борьбы с загрязнением, включая периодические плановые остановки угольных электростанций (в том числе закрытие 9 станций в течение трех месяцев с декабря 2020 г.). По прогнозам, импорт энергетического угля в Корею будет неуклонно снижаться в течение второй половины прогнозного периода с учетом мер в рамках проекта энергетического плана Кореи на 2020–2034 гг.

Спрос на электроэнергию на Тайване в 2020 г. сохранялся на относительно стабильном уровне, отражая успех страны в сдерживании COVID-19. Однако импорт угля сокращается и ожидается его дальнейшее снижение в течение прогнозного периода в результате правительственной политики энергетического перехода. Тайвань стремится изменить баланс производства электроэнергии в сторону газа и возобновляемых источников энергии и отказаться от атомной энергетики и угля. Согласно нынешнему энергетическому плану Тайваня доля угля в производстве электроэнергии упадет с 46% в настоящее время до 27% к 2025 г.

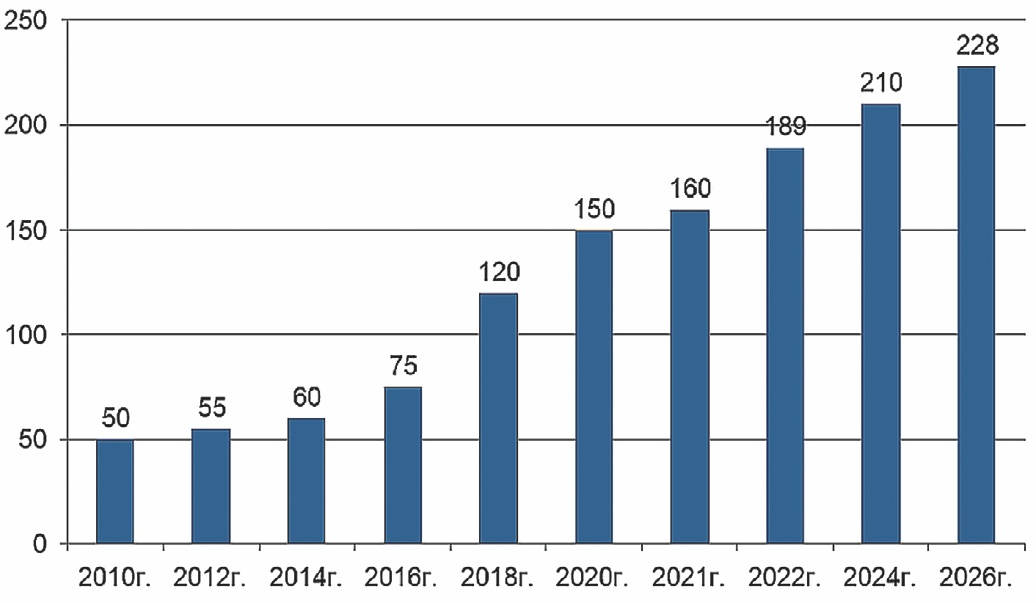

В 2020 г. страны Юго-Восточной и Южной Азии (за исключением Индии) вместе импортировали около 150 млн т энергетического угля и, как ожидается, будут играть существенную и растущую роль на этом рынке в 2020-х годах. Крупнейшими импортерами энергетического угля в этих регионах являются Малайзия, Вьетнам и Филиппины. Предполагается, что рост использования энергетического угля продолжится в двух последних странах и в прогнозном периоде. Вьетнам, по-видимому, станет ключевым фактором роста спроса на импорт. При этом около 5,5 ГВт дополнительных мощностей по выработке угольной энергии, вероятно, войдут в строй только в одной этой стране.

В то же время рост использования угля, по всей видимости, остановится на более низком уровне, чем ранее ожидалось. Национальный руководящий комитет Вьетнама по развитию энергетики снизил прогнозную долю угля на 2025 г. в общей выработке электроэнергии с 50 до 37%, в то время как Филиппины ввели мораторий на строительство новых угольных станций.

Пандемия COVID-19 также замедлила развитие ряда промышленных и энергетических сетей. Продолжается процесс использования альтернативных источников производства. Тем не менее ряд факторов, в том числе экономический рост и рост населения, продолжают стимулировать спрос на электроэнергию, и, ожидается, что дополнительные мощности, работающие на угле, будут играть важную роль в его удовлетворении. В итоге предполагается, что импорт энергетического угля в страны Юго-Восточной и Южной Азии увеличится, достигнув 189 млн т в год в 2022 г. и 228 млн т к 2026 г. (рис. 3).

- Рис. 3 Импорт энергетического угля странами Юго-Восточной и Южной Азии, млн т Источник: International Energy Agency. Coal Information, 2021.

- Fig. 3 Thermal coal imports by South- East and South Asian countries (Mt) Source: International Energy Agency. Coal Information, 2021.

Экспорт

В 2020 г. мировой экспорт энергетического угля упал примерно на 13%, причем производители значительно сократили его добычу. Однако по отдельным рынкам наблюдались значительные расхождения в течение года. Наибольшее давление испытали поставщики с высокими издержками (включая США и Колумбию) на рынке Атлантического бассейна, где спрос и цены упали особенно резко (табл. 11).

- Таблица 11 Основные мировые потребители энергетического угля

Table 11 Major global consumers of thermal coal

Ожидается, что экспорт угля частично восстановится в Атлантическом бассейне и на рынках Азиатско-Тихоокеанского региона в 2021 г. по мере развертывания вакцины от COVID-19 и восстановления экономики. Прогнозируется, что потребление электроэнергии увеличится в 2021 г., достигнув докризисного уровня ко второй половине года. Влияние обязательств по сокращению выбросов, изменение китайской политики в отношении угля и разработка запасов угля в Индии частными компании, все эти факторы остаются неопределенными, создавая сложные сценарии для экспортеров.

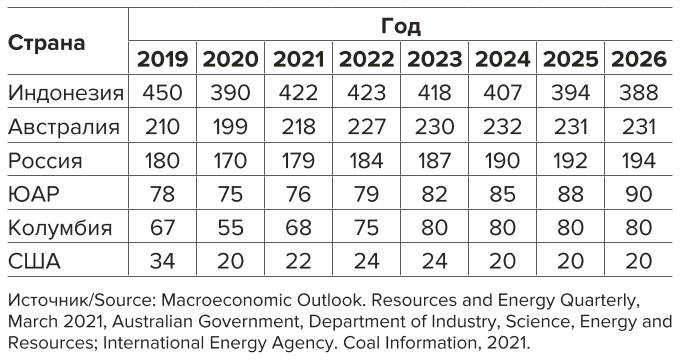

Индонезия – крупнейший в мире экспортер энергетического угля (табл. 11). В 2020 г. страна вывезла около 400 млн т по сравнению с 450 т в 2019 г. Это снижение с рекордного уровня 2019 г. отражало сложные экономические условия после вспышки пандемии COVID-19. Хотя запасы угля в Индонезии значительны, многие из них требуют высоких затрат, что сделало их нерентабельными в период низких цен в начале и середине 2020 г. Теплотворная способность индонезийского угля также относительно невелика, в то время как рынки готовы к надбавкам за более качественный уголь. Неофициальные ограничения китайского правительства на импорт австралийского угля привели к переходу на покупку индонезийского угля китайскими импортерами.

Добыча угля в Индонезии упала примерно на 17% в 2020 г. Власти Индонезии определили цель в 550 млн т на 2021 г. Это немного ниже 562 млн т, произведенных в 2020 г., но все же достаточно для поддержания относительно активного экспорта в течение года.

В итоге ожидается, что экспорт Индонезии немного вырастет в первый половине прогнозного периода по мере восстановления цен (табл. 12).

- Таблица 12 Экспорт металлургического угля по странам, млн т

Table 12 Dynamics of metallurgical coal exports by country (Mt)

Однако эксперты не ожидают возврата к уровням 2019 г. Цены на уголь остаются относительно низкими и нестабильными, несмотря на их недавний рост, и это, вероятно, станет сдерживающим фактором для инвестиций в угольную промышленность Индонезии. Экспорт угля также будет сдерживаться политикой правительства страны, которое недавно объявило о планах ограничить годовой экспорт, чтобы сохранить запасы угля для внутреннего потребления.

Экспорт австралийского энергетического угля в 2020 г. столкнулся с тяжелыми условиями сначала из-за значительного сокращения глобального энергопотребления, а затем из-за неофициального ограничения Китая на импорт австралийского угля. Эти ограничения привели к крупнейшему падению австралийского экспорта (15% в годовом исчислении) в III квартале 2020 г., что впоследствии повлияло на цены на австралийский уголь.

Экспорт энергетического угля поддерживался относительно высоким качеством австралийского продукта, что облегчало его выход на другие рынки сбыта. Несмотря на это, экспортная выручка зафиксировала самое большое падение более чем за 30 лет в 2020 г.

Экспорт австралийского угля также оставался подверженным влиянию долгосрочных структурных факторов, включая усиление конкуренции со стороны природного газа. Низкие цены на природный газ обеспечили ему конкурентные преимущества по сравнению с углем в последние кварталы 2020 г., хотя это давление, вероятно, немного снизится по мере роста цен на газ.

Условия для австралийских производителей энергетического угля остаются в целом сложными. В декабре 2020 г. компания Glencore объявила о планах закрытия четырех угольных шахт к 2023 г. вследствие их истощения. На этих шахтах добывается 11,5 млн т угля в год, или около 4% энергетического угля Австралии.

В целом, ожидается, что австралийский экспорт будет медленно расти после кратковременного снижения несмотря на ценовые ограничения. Объем экспорта энергетического угля из Австралии, по прогнозам, в 2021 г. составит 218 млн т, достигнув 231 млн т к 2025–2026 гг. (см. табл. 12).

После многих лет устойчивого роста добычи угольная промышленность России столкнулась с трудностями в непростом в 2020 г. Низкие цены оказали давление на производство в течение года, несмотря на падение стоимости российского рубля. Ожидается рост экспорта в начале прогнозного периода с его стабилизацией после 2024 г. (см. табл. 12). Россия вложила значительные средства в угольную инфраструктуру для поддержания поставок на азиатский рынок. Кроме того, низкое содержание серы в российских углях дает стране преимущество в таких странах, как Южная Корея, где законы о загрязнении в последние годы заметно ужесточились.

Экспорт из ЮАР вырос в III и IV квартале 2020 г. подряд, что указывает на быстрое восстановление угольной промышленности страны. Ожидается, что в 2022 г. экспорт Южной Африки вернется к уровню в 79 млн т (см. табл. 12).

Предполагается дальнейший рост экспорта из ЮАР в Индию, а добывающие компании также ищут возможности на других азиатских рынках – например, в Пакистане, поскольку потребление энергетического угля в Европе падает. Небольшой спад внутреннего потребления в стране энергетического угля также может привести к увеличению объемов экспорта. Внутреннее использование энергетического угля снижается в соответствии с планами правительства ЮАР по сокращению мощностей угольной генерации с нынешних 37 ГВт до 33 ГВт к 2030 г.

Колумбия остается относительно важным поставщиком энергетического угля на мировой рынок, но ее экспорт упал примерно на одну пятую (до 55 млн т) в 2020 г. на фоне сложных глобальных условий ведения бизнеса. Падение цен побудило компанию Glencore приостановить добычу на нескольких объектах в конце 2020 г. и вернуть лицензию на добычу на руднике Prodeco. Колумбийское производство было также нарушено забастовками на большой угольной шахте Cerrejón. Ожидается, что экспорт из этой страны вырастет до 80 млн т к 2023 г. и дальше будет держаться примерно на этом уровне.

Согласно оценкам, в 2020 г. США экспортировали около 22 млн т энергетического угля, что является резким падением с уровня в 34 млн т в 2019 г. (см. табл. 12). Большинство американских производителей отличаются высокими издержками производства, поскольку многие шахты расположены внутри страны, что увеличивает затраты на транспортировку груза.

Экспорт США остается чувствительным к цене, и, ожидается, что он существенно не увеличится, если только цены на уголь не вырастут. Угольный сектор США уже находился под давлением из-за низких цен на природный газ, падения спроса внутри страны и в Европе, а также отсутствия инфраструктуры на западном побережье США (около азиатских рынков). Пока не просматривается перспектив для изменения любого из этих факторов, а спрос на рынках вблизи восточного побережья находится в состоянии структурного спада.

Цены

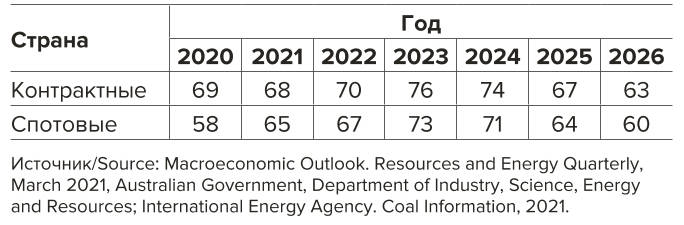

Цены на энергетический уголь резко упали в начале 2020 г., но восстановились в ноябре и в начале декабря. В начале 2021 г. они находились примерно на уровне, существовавшем до пандемии COVID-19. Недавний рост цен был вызван частично холодной погодой в Северо-Восточной Азии, а частично сокращением поставок чувствительных к цене производителей.

Хотя цены в основном восстановились, ситуация сместилась в пользу неавстралийских источников поставок из-за ограничений импорта, введенных Китаем. Эталонная спотовая цена австралийского энергетического угля заметно выросла в декабре 2020 и январе 2021 г., достигнув примерно 80 долл. США, поскольку корейские энергетические компании увеличили свои ставки на спотовом рынке. Впоследствии цены стабилизировались и немного снизились, хотя они остаются намного выше среднего показателя 2020 г. По мере нормализации погодных условий ценовое давление, вероятно, ослабнет. Тем не менее продолжающееся восстановление мировой экономики до 2021 г. может привести к более благоприятным условиям для цен на энергетический уголь в оставшееся время года (табл. 13).

- Таблица 13 Динамика мировых контрактных и спотовых цен на энергетический уголь, долл. за тонну

Table 13 Dynamics of world contract and spot prices for thermal coal (USD per ton)

Заключение

По оценкам компании GlobalData, мировая добыча угля в 2020 г. снизится на 6% из-за локдаунов и ограничений, связанных с COVID-19. При этом значительное сокращение наблюдается в США (23%), Индонезии (14%), России (8%) и Австралии (9%). Кроме того, в течение прошлого года, согласно оценкам, мировой спрос на энергетический уголь сократился на 3,5%, в то время как спрос на металлургический уголь упал на 5,9%. Тем не менее, по данным GlobalData, в 2021 г. мировая добыча угля вырастет на 1,8%3.

Поскольку угольная промышленность США уже столкнулась с высокими издержками производства и низкими ценами на природный газ, пандемия COVID-19 серьезно повлияла на добычу в этой стране, и ключевые компании приостановили свою деятельность. Кроме того, снижение внутреннего спроса, а также спроса на экспортном рынке повлияло на объемы производства в Индонезии и России. Ожидается, что мировая добыча угля будет расти со среднегодовым темпом роста в 2,3% в период с 2021 по 2025 г. и достигнет 8,8 млрд т в 2025 г. В то время как производство энергетического угля, как ожидается, будет иметь среднегодовой темп роста в 2% и достигнет 7550 млн т, металлургический уголь, по прогнозам, будет демонстрировать более сильный рост – на 4,2% в год и достигнет 1217 млн т в 2025 г.

Индия внесет наибольший вклад в этот рост. Ожидается, что производство в этой стране увеличится с 740 млн т в 2020 г. до 1,2 млрд т в 2025 г. За ней следуют Китай, Индонезия, Австралия и Южная Африка, совокупное производство которых, как ожидается, увеличится с примерно 5 млрд т в 2021 г. до 5,43 млрд т в 2025 г.