Гипотеза об абсолютной ценности ресурсов недр

![]() С.Н. Рахматов1, Н.В. Коробовский2, Т.Ш. Пазылов3, К.З. Курманалиев4

С.Н. Рахматов1, Н.В. Коробовский2, Т.Ш. Пазылов3, К.З. Курманалиев4

1 ООО «Альянс Алтын», г. Бишкек, Кыргызская Республика

2 ООО «Горный Ключ», г. Бишкек, Кыргызская Республика

3 ООО «ТИМайнинг», г. Бишкек, Кыргызская Республика

4 ООО «Геолэкспертпроект», г. Бишкек, Кыргызская Республика

Горная Промышленность №2 / 2024 стр. 151-159

Резюме: В практике Кыргызской Республики оценка запасов и ресурсов месторождений основана на стоимостной оценке, доходном и/или затратном методе. Агломерированные экономические показатели приведённых чистых денежных потоков и внутренняя норма прибыли в доминирующем значении отражают работу капитала и премии на капитал без правовых и экономических категорий горной ренты по типам выплаты на собственность за ресурсы. В настоящее время стоимость горного проекта определяется нормами установленных налогов и платежей и во многом экспериментальными нововведениями в виде доли в распределении чистых денежных потоков, конкурсных и аукционных платежей. На основе изучения горного проекта Кумтор за период 1996–2020 гг. выделены границы горной ренты по типам влияния вторичных факторов экономической отдачи от разработки и фактора влияния проекта на макроэкономические показатели страны. Интегрированные показатели трёх факторов объединены в категорию ценность ресурса с границами раздела дохода для собственника недр и инвестиционный капитал.

Ключевые слова: горная рента, границы ренты, нормированная прибыль на капитал, оставленная стоимость, макроэкономический эффект, абсолютная ценность ресурса

Для цитирования: Рахматов С.Н., Коробовский Н.В., Пазылов Т.Ш., Курманалиев К.З. Гипотеза об абсолютной ценности ресурсов недр. Горная промышленность. 2024;(2):151–159. https://doi.org/10.30686/1609-9192-2024-2-151-159

Информация о статье

Поступила в редакцию: 09.02.2024

Поступила после рецензирования: 04.03.2024

Принята к публикации: 06.03.2024

Информация об авторах

Рахматов Сабир Нарынбекович – генеральный директор, ООО «Альянс Алтын», г. Бишкек, Кыргызская Республика; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.

Коробовский Николай Владимирович – председатель совета директоров, ООО «Горный Ключ», г. Бишкек, Кыргызская Республика

Пазылов Тимур Шайлобекович – директор, ООО «ТИ-Майнинг», г. Бишкек, Кыргызская Республика; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.

Курманалиев Капар Зарлыкович – горный инженер-геолог, ООО «Геолэкспертпроект», г. Бишкек, Кыргызская Республика; e-mail: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript.

Введение

Актуальность ценностной оценки месторождений определяется не- возобновляемостью ресурса недр. Ограниченность ресурса в каждом отдельном месторождении влечёт за собой конъюнктурный экономический подход к экономической оценке, это определяется количеством ресурса недр (месторождения) как локального объекта для ограниченной по времени и в пространстве активностью. Стоимостная геолого-экономическая оценка вполне годна при отсутствии разделения доходов и долевой собственности в горном проекте между владельцем недр (государством) и разработчиком их (инвестором). Подобное в доминирующем значении применяется как метод разработки в горном мире – либо самостоятельная разработка государственной компанией (Российская Федерация, Республика Узбекистан, Туркмения, Республика Казахстан и др.), либо правом пользования владеет горная компания на основе лицензирования, концессии и др. соглашений.

Для развитой экономической системы и прав пользования недрами характерны передача прав пользования корпоративным структурам с определением рентного платежа в виде базовых налогов и роялти. Для экономических систем развивающегося типа всё осложняется отсутствием институционального закрепления правил разделения капитала (ренты) от коммерческой деятельности. Принятые правила оценки недр западного типа обычно вступают в коллизионные противоречия с видением ценности ресурса со стороны владельца. Многочисленные типы договоров, соглашения, их кратковременность и постоянные попытки изменения разделения дохода являются перманентным источником противоречий и феномена ресурсного национализма.

В основании такого положения и противоречий владельца и инвестора находится применяемый инструментарий геолого-экономической оценки объекта, основанный на различных типах стоимостной оценки. При этом первичная стоимостная оценка характеризуется отсутствием гибкости, динамичности и экономической логичности в процессе развития проекта. В первую очередь эти факторы связаны с отсутствием соответствующего механизма оценки, основанной на эмпирических данных динамики изменения цены на сырье, искажением понятия инвестиций. В последнее входят: горизонты планирования, срок оборота капитала, структура капитала по операционным затратам, себестоимость, амортизация, степень роста и эффективность технологических режимов работ (потери, разубоживание, системы вскрытия, подготовка и очистные работы и т.д.), извлечение полезных ископаемых, увеличение производительности труда за счёт роста профессиональной подготовки персонала, управленческая эффективность и т.д., определяемые многолетним развитием проекта. Но основным фактором видится обычный для месторождения прирост запасов, не оценённый первоначальным технико-экономическим обоснованием (ТЭО). Подобный прирост по объёмам сырья может составлять объёмы, сопоставимые с первоначальной геолого-экономической оценкой и подсчётом запасов, и нередко значительно превышают первичные данные.

Для крупных, средних месторождений золота отмечается один фактор, который в значительной мере влияет на ценность и стоимость горного проекта – оборачиваемость капитала после завершения амортизации основных фондов первичного контура запасов проекта, амортизации и премии на строительство рудника, золотоизвлекательной фабрики (ЗИФ) и инфраструктуры.

Они не имеют значительного влияния на оборачиваемость капитала проекта. Оборот капитала на развитом проекте может достигать 1–1,5 мес. для доминирующей части операционного капитала. Некоторая часть капитальных затрат развития, поддержания (оборудование, транспорт, часть долговременных капитальных горных работ) со значительным сроком амортизации может иметь более значимые сроки оборачиваемости от 1 до 5 и более лет. Последние фонды обычно имеют малую долю в структуре финансирования проекта.

Создаётся схема, при которой инвестиционная картина проекта полностью меняет свои характеристики и значения, тогда в доминирующем значении выступает фактически рабочий капитал на покрытие краткосрочных обязательств с минимальным влиянием инвестиций в виде капитальных вложений на поддержание и развитие проекта (воспроизводство, оборудование, транспорт, ЗИФ). Это влечёт за собой необходимость пересмотра финансовой модели проекта с соответствующим изменением горизонта планирования проекта, NPV, IRR, дисконтирования и т.д. Соответственно, изменяются доля и роль первичного капитала, и это должно выражаться в виде изменения распределения доходов от горного проекта между владельцем ресурса и инвестиционной стороной.

Совокупность перечисленных факторов выступает катализатором пересмотра и изменений соглашений по недропользованию западного типа инвестиционного сообщества, которое объединяется в понятие ресурсный национализм, выход из которого в соответствии с цивилизованными правилами видят в судебных арбитражных решениях. Международные арбитражные разбирательства не могут изменить фундаментальную основу противоречий. Без концептуальных изменений оценки проектов, без разработки ценности месторождения с соответствующим инструментарием возможно дальнейшее усугубление проблемы ресурсного национализма.

Для Кыргызской Республики это привело к фактической экспроприации горного проекта золоторудного месторождения Кумтор у компании Centerra Gold. Разведка и подсчёт запасов месторождения были завершены в 1989 г. В 1995 г. была проведена геолого-экономическая стоимостная оценка, стадия строительства начата 1995 г., и в 1997 г. началась коммерческая эксплуатация. За период 1996–2021 гг. были пересмотрены основополагающие соглашения: в 2003, 2006, 2007, 2009, 2014, 2017, 2019 гг., которые завершились упомянутой экспроприацией горного проекта. За этот же период были выполнены восемь оценок и подсчётов запасов. Первоначальной оценкой 1989 г. в ГКЗ Кыргызской Республики (Государственная комиссия Кыргызской Республики по запасам полезных ископаемых) были апробированы запасы и учтены прогнозные ресурсы в количестве 716,4 т золота, подтверждённые оценкой с использованием инструмента №43-101 (Канада) по резервам и ресурсам. На настоящий момент объём добычи золота составил 953 т (эксплуатационная руда без учёта потерь до 5%) и оценкой на период 2021–2031 гг. определены резервы в и ресурсы [1].

Анализ составляющих и структуры доходов, затрат и прибыли проекта Кумтор, распределения и источника возникновения являются задачами работы. Цель – правовое и экономическое определение, обоснование категории «ценности ресурсов» недр [2; 3].

Результаты

Горная рента. Экономическая составляющая горного проекта

Для категории горная рента при изучении показателей месторождения Кумтор установлены типы ренты, их влияние и границы раздела. На основе первого Соглашения геолого-экономической оценки 1990 г. [4; 5] выделена абсолютная рента, которая определена в 6% от валового дохода. Разница между первой оценкой и второй, выполненной инвестиционной стороной, которая составила 26,7% на капитал, оценена как границы дифференциальной ренты II, генерируемой применением капитальных затрат на эффективные геотехнологии и производительность труда, в первую очередь за счёт внедрения современных видов оборудования, транспорта, механизмов, сырья и материалов, технологии переработки и извлечения, организации и управления проектом [4].

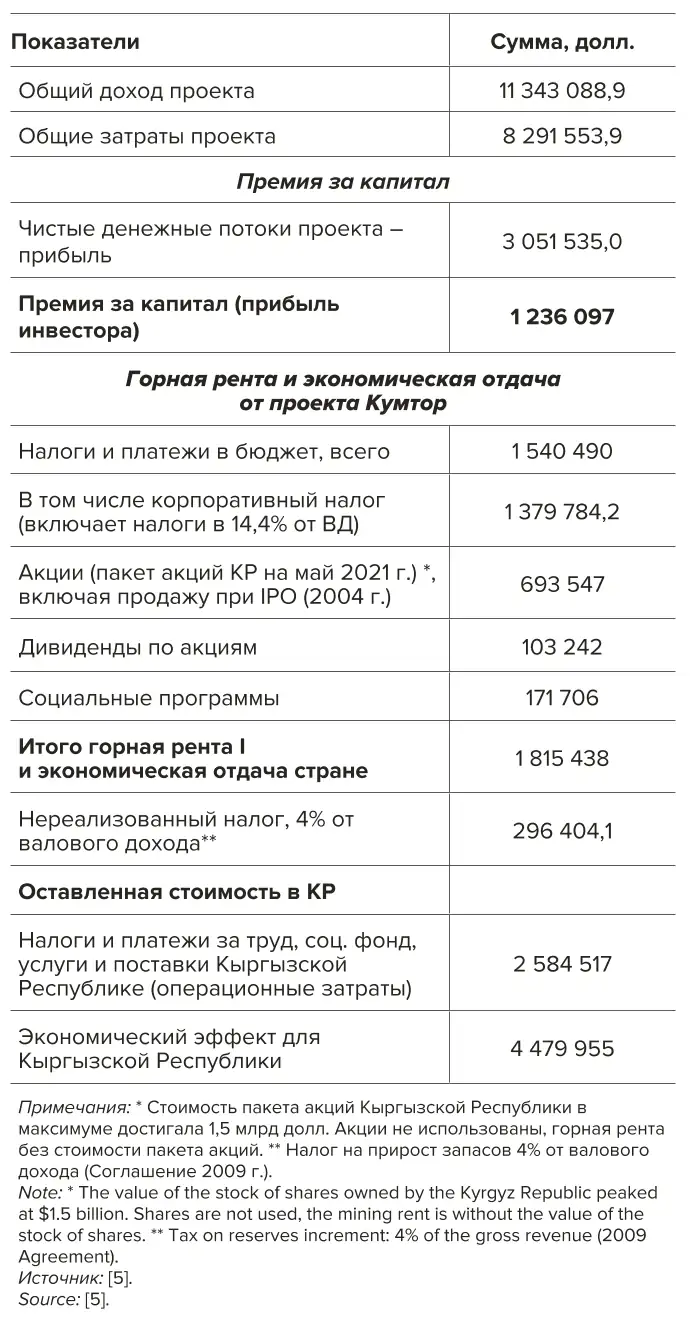

На основе эмпирических данных реализации проекта, установленные границы абсолютной и дифференциальной II видов ренты, выделена рента I на прирост запасов (объём месторождения) и рост цены на золото. Предложена граница раздела по горной ренте чистых денежных потоков проекта в 81%, распределение ренты и прибыли на капитал в виде соотношения 81% к 19% от фактических чистых денежных потоков 3051 млн дол. за период 1996–2020 гг. [4; 5]. Фактическое распределение прибыли горного проекта Кумтор за этот период составило соотношение 1815,5 млн долл. – налоги и другие платежи к 1236,1 млн долл. денежных потоков инвестора.

Следует отметить, что пакет акций Кыргызской Республики в компании Сenterra Gold (CG) в значительной мере исказили показатели горной ренты. При закрытии сделки – Мировое соглашение 2022 г., отказ от акций без компенсации, вывел стоимость акций из расчётов. Неиспользованные возможности от капитала в акциях (594,4 млн канадских долларов) на момент закрытия сделки 22.07.2022 г., при генерации около 70% денежных потоков компании, оказали доминирующее влияние на капитализацию CG, которая после закрытия сделки о передаче 100% права пользования рудником Кумтор и аннулирования 77,4 млн акций ОАО «Кыргызалтын» осталась с капитализацией 1,67 млрд канад¬ских долларов.

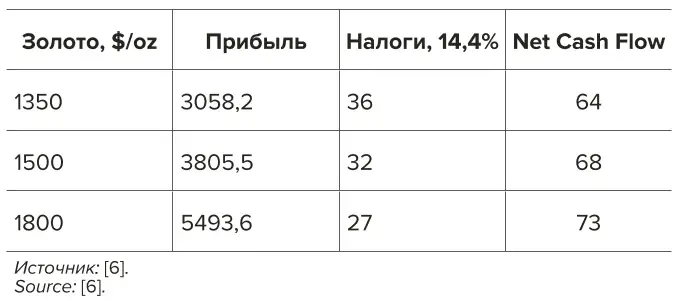

Оценка проекта Кумтор, фактическая стоимостная по техническому рапорту 2021 г. составила 5493,6 млн долл. при цене 1800 долл/унция до 2031 г.

Таблица 1 Экстраполяция корпоративных налогов и чистых денежных потоков от прибыли, 2021–2031 гг.

Table 1 Extrapolation of the corporate taxes and net cash flows from earnings, 2021–2031

Из них только 27% относятся к налоговым платежам (абсолютной и части ренты II), 73% могут быть отнесены к дополнительной горной ренте (дифференциальная рента I). Диагностика, измерение размерности и границ горной ренты по типам при 100% собственности на проект требуют такой же детальной оценки, как и при совместном производстве с инвестиционным капиталом, что связано с необходимостью формирования капитала и фондов развития, поддержания компании, полностью управляемой Кыргызской Республикой, в том числе при внедрении сервисного типа договорных отношений без риска (капитальные и эксплуатационные затраты за счёт владельца компании и ресурсов недр [1; 6].

Таким образом, в рамках 100% собственности на горный проект страны, горная рента через налоги или без них, но при изъятии чистых денежных потоков при эксплуатации генерируются все типы ренты.

Для абсолютной ренты – ординарные по геолого-экономическим показателям объекты, в том числе с отрицательной рентабельностью, возможно использование абсолютной ренты для 37% рудных месторождений и рудопроявлений Кыргызской Республики (в том числе разведочные работы). Абсолютная рента регулируется только нормами страны владельца ресурса, становится возможным при оценке объекта с нулевыми и даже отрицательными уровнями ренты вовлекать месторождение в эксплуатацию для решения социально-экономических, макроэкономических задач развития регионов. В частности, это может относиться к объектам с признаками монопольной ренты, к примеру, месторождения редкоземельных элементов, для которых свойственно при высоком спросе и недостатке предложения формировать цену на продукт на основе спроса и возможностей покупателя сырья и продукта.

Очевидно, что для реализации проектов с абсолютной и/или монопольной рентой требуется специальная нормативная база для создания договорной базы проекта, расчётов и обоснования ренты, методов и инструментов регулирования и управления.

Граница дифференциальной ренты II на дополнительный капитал для извлечения дополнительной прибыли с использованием эффективных технологий, как собственность инвестора, также может регулироваться нормативными актами как налоговым режимом (проект Кумтор, соглашение 2009 г.), так и предельной нормой прибыли на основе расчётов [6] и обоснования в диапазоне 15–20–25– 30%, выбор которых определяется потребностью рынка и социально-экономическими задачами страны-собственника ресурса, а обоснование определяется потребностью рынка и социально-экономическими задачами страны-собственника ресурса, со снижением после завершения окупаемости первичных капитальных затрат.

Вторичные аспекты экономической отдачи проекта Кумтор

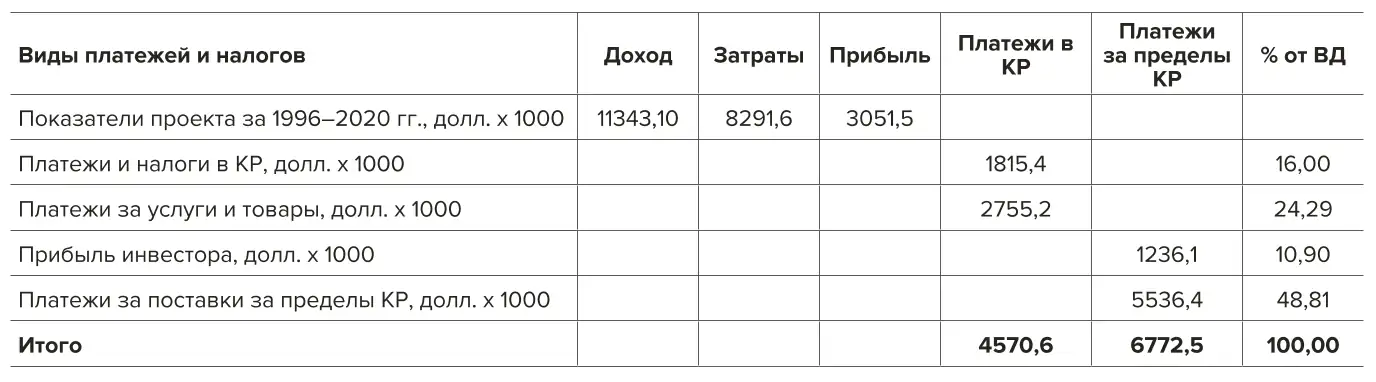

Широко известный мультипликационный эффект от горного проекта через расширение вовлечения рабочих мест в основной и смежных отраслях народного хозяйства иллюстративно представлен в табл. 2, измеренные результирующие экономические показатели от валового дохода, затрат и распределение прибыли между Кыргызской Республикой и Сomeco Сorp., Сenterra Gold, рассчитанные как отношение абсолютных данных проекта за период 1996– 2020 гг. В табл. 2 приведена отдача для Кыргызской Республики прямых платежей налогов и платежей как цифровой экономический эффект для собственника ресурса.

Таблица 2 Результирующие экономические показатели проекта за период 1996–2020 гг.

Table 2 Resulting economic indicators of the project for the period of 1996–2020

Вторичные параметры экономической отдачи представлены в виде затрат горного проекта, не отражаемых в рамках горной ренты и премии за капитал. Они относятся к оставленной стоимости и приходятся на затраты по статьям капитальных и эксплуатационных затрат: закупки услуг и товаров в Кыргызской Республике, заработная плата и налоги на труд (подоходный налог и социальные отчисления). По годовым финансовым отчётам ЗАО «Кумтор Голд Компани» суммарно составили 2584,5 млн долл. Модель соглашения 2009 г. предусматривала наращивание пакета акций Кыргызской Республики в компании за прирост минерально-сырьевой базы проекта – увеличение ценности месторождения от прироста и цены на золото в 4% от ежегодного валового дохода 296 млн долл. на 2020 г., всего оценка составляла более 0,5 млрд долл. Модель не реализована.

Общий экономический эффект, монетизированный для собственника ресурса – горная рента и оставленная стоимость – составила 4480 млн долл., или 39,5% от валового дохода. Величина, которая вполне поддаётся измерению на стадии геолого-промышленной оценки горного проекта для реализации.

Показатель, позволяющий при обосновании абсолютной и дифференциальной ренты II изменять границы нормы прибыли на инвестиционный капитал для обоснования договорных режимов недропользования – концессионных, сервисных с риском, сервисных нерисковых (операционных) соглашений. (нет сказуемого)

Макроэкономические аспекты ценностной оценки горного проекта Кумтор

В 1995 г. продолжался лавинообразный спад в экономике Кыргызской Республики, связанный с распадом объединённого интегрированного экономического механизма СССР. К этой дате ВВП Кыргызской Республики в сопоставлении с 1992 г. составлял 55%. Макроэкономическое влияние проекта Кумтор в разные годы составляло от 10 до 12% ВВП, до 48% промышленного производства и свыше 50% экспорта страны. Измерение, иллюстрирующее последнее из перечисленных макроэкономических показателей в 2020 г., составило: экспорт – 1964,5 млн долл., из них золото – 987,0 млн долл., или 50,24% с соответствующим влиянием на платёжный баланс страны [4; 5].

Изучение структуры платежей проекта Кумтор позволяет оценить влияние макроэкономического показателя по платежному балансу (от показателя экспорта) (табл. 3). При 100%-ном или ином долевом распределении прибыли прибыль инвестора локализуется в соответствующей стране. Таким образом, при реализации проекта Кумтор платежи на территории Кыргызской Республики, оцениваемые в сомах, составляют 40,3%. Вывод за границу прибыли и платежи за поставки товаров и услуг, платежи в валюте – 59,7%.

Таблица 3 Удельные показатели экономики проекта Кумтор

Table 3 Specific economic indicators of the Kumtor project

Объём платежей за пределы Кыргызской Республики при 100%-ной собственности на горный проект может сокращаться до 48,8%. Для собственника (Кыргызской Республики), в данном случае чистая прибыль, может иметь второстепенное значение. Это связано с тем, что чистая прибыль остаётся в распоряжении владельца ресурса – разработчика. Для владельца ресурса первостепенное значение могут иметь макроэкономические показатели.

Продажи золота и продукты других рудных полезных ископаемых регулируются ценами товарных бирж за пределами Кыргызской Республики, что определяет поступление дохода в соответствующей валюте. Значительность объёмов производства продукта из ресурсов недр позволяет пересмотреть оценку разработки месторождений исходя из наращивания валютной составляющей резервов на счетах Кыргызской Республики.

Подобный подход, наряду с другими макроэкономическими эффектами – валовой продукт, бюджетные доходы, а также учёт социально-экономического эффекта – рабочие места, влияние на региональный валовой продукт, создает условия, которые позволяют по-иному производить оценку и проектирование разработки месторождений. Так, для получения максимального и оптимального чистого денежного потока по ТЭО 2020 г. Центерра Голд планировала предельный коэффициент вскрыши в 29, включая участки Сарытор и Юго-Западный.

Для Кыргызской Республики оптимизация может иметь другой смысл – значительное увеличение добычных работ за счет прироста контура карьера и запасов к отработке до уровня показателей нулевой рентабельности для решения социально-экономических вопросов регионов. Изменение кондиций разработки: минимально-промышленного содержания, бортового содержания полезного компонента, изменяет подходы как к методике разведки и подсчету запасов, так и к категории охраны недр в части полноты извлечения полезного ископаемого.

Правовое и экономическое обоснование ценности

Приведенных категорий ценности в правовой и экономической парадигме страны (КР) не существует. Эти категории базируютсяна определении минеральной ренты, к примеру, как «представляет собой разницу между стоимостью добытых запасов полезных ископаемых в мировых ценах и их совокупными издержками на добычу»1. Таким образом, горная рента, вторичный экономический эффект от горного проекта и макроэкономический эффект на собственность ресурса в недрах выдвигают гипотезу об абсолютной ценности.

Ценность полезного ископаемого определяется природной ценностью для целей потребления, присущей продукту, сырью – природная исходная функция [2; 7–13]. Стоимость определяется затратами или доходами от производства продукта – капитальные, эксплуатационные, и рыночной ценой, определяющей доход. Доход за минусом затрат, прибыль – стоимость. Для существующей стоимостной оценки в затраты относятся налоги, роялти – долевая собственность владельца ресурса. При этом изначальная стоимость на 100% принадлежит владельцу, но для создания продукта с рыночными свойствами нужен операционист. Это может быть собственное производство, тогда ценность определяется только за минусом затрат. Или привлеченный капитал. Последний определит сущность стоимостной оценки с игнорированием ценности. Привлеченный капитал стремится к максимизации прибыли на капитал, поэтому возникает область раздела доходов – горная рента и капитал с премией за капитал. Последнее распределяется и на прирост сырья и/или прирост цены за счет внешнего рынка [1; 3; 14; 15]. Основание для стоимостной оценки и разделения на основе первичных оценок базируется на постулате о приоритете капитала в ценности продукта. Игнорируется тезис о ценности в силу природного и рыночного факторов его формирования.

При этом рыночная цена с её волатильностью лишь опосредованно зависит от операциониста – совокупный уровень производства объёмов продукта, формирование издержек совокупных рынков в целом и др. Цена не в доминирующем значении зависит от владельца ресурса, так же как и от операциониста. Спрос-предложение зависят от необходимости потребления и существующего объема производства. В равной мере слабо зависят от владельца и операциониста.

Кроме цены на продукт, существует фактор формирования ценности в виде прироста контуров разведанных запасов, которые опять же зависят от затрат на разведку, но в первую очередь от природного фактора, определяющего концентрацию и скопление полезного ископаемого – рост запасов и рост цены на продукт.

В этом случае несопоставимая стоимость затрат на разведку в сравнении с приростом дохода и прибыли не может принадлежать или равномерно распределяться между владельцем и операционистом.

Дополнительная прибыль на капитал, возникающая не от природной ценности сырья и продукта, а от снижения издержек производства – производительность, оптимизация производства, технологии, инфраструктурные и другие затраты – это в большей мере является приростом операциониста. Возникновение дополнительной прибыли за счет вычета амортизации следует рассмотреть особо в силу принадлежности капитала и оборудования, техники, но и возможности использования дешевого или окупленного капитала для производства.

Стабильность договорной базы по существующим институтам стоимостной оценки и премии за капитал (равное до начала производства, в процессе производства и после прироста запасов за счет природных факторов возникновения месторождения) вступают в противоречие с ценностной оценкой. Таким образом, стоимостная оценка стоимости капитала и премии за капитал в стабилизированной договорной базе – без учета прироста запасов, роста цены на продукт, окупаемости капитала, роста производства и производительности – вступают в коллизию.

В этом случае необходимы механизмы учета рисков снижения цены на продукт для капитала, т.е. изначальный риск на капитал до и в первичные периоды при снижении цены возлагается на капитал, и рост цены рассматривается как премия за риск.

Также в этом ряду находится и система окупаемости капитала. В частности, для золота свойственно производство и воспроизводство капитала от оборота, который может составлять весьма малый период. Для Кумтора – до одного месяца – срок производства и продаж партий продукта, который может составлять и составляет до 10–12 продаж в год. При этом из дохода производится воспроизводство капитала – капитальные и эксплуатационные затраты в себестоимости. Вероятно, кроме капитала роста и поддержания, которые могут иметь более длительный срок амортизации (ремонт и поддержание техники и оборудования, геологоразведочные работы, капитальные затраты строительства выработок и инфраструктур) и должны определяться отдельно, особо.

Во всяком случае эксплуатационные затраты имеют срок оборачиваемости капитала в сроки продажи. К этому же относятся и капитальные затраты, непосредственно обеспечивающие эксплуатацию – строительство, ремонт и т.д.

Вступает в противоречие с фактами и система кодов западного типа – оценки резервов, при которой резервы – это часть ресурсов, которые извлекаются при экономической приемлемости, прибыльности, что даёт широкое поле для интерпретаций для операциониста – фрагментация оценок и негибкость распределения доходов – границы раздела горной ренты и капитала с премией. С учетом представления этой информации для инвестиционного сообщества, эти формальные правила работают в большей мере с точки зрения капитала, для которого оптимальным является возможность неограниченного роста чистых денежных потоков, что является приемлемым для рынка, но имеет ограничения для владельца, который в силу заинтересованности в получении или вовлечении капитала в производство всегда будет согласен с оценками и подобной справедливостью, но только на каких-то ограниченных этапах и интервалах времени. После окупаемости капитала эта система для владельца ресурса становится ограничивающей и несправедливой. Особенно при приросте контуров запасов и росте цены на продукт – сущность коллизии, выражаемой понятием ресурсный национализм.

Метод ценностной оценки горных проектов в настоящее время не применяется в горном мире, поэтому должен быть разработан и внедрен проектом Горного Кодекса Кыргызской Республики. Сущность ценностной оценки:

- полезное ископаемое имеет ценность в природном происхождении;

- ценность полезного ископаемого определяется рынком (цена и потребность);

- ценность коррелируется в доминирующем значении от цены рынка на продукт;

- ценность определяется стоимостью капитала на производство продукта (добыча, переработка, горные и технологические особенности и т.д. – элемент горной ренты, изменяемый с ростом производительности и развития технологии производства и т.д.) – премии за капитал. Расчетная величина в зависимости от приведенных параметров норм прибыли по типам горной ренты. К примеру: стоимость первоначального капитала по проекту Кумтор составляла 452 млн долл., к 2001 г. проект вышел на положительные денежные потоки. После этого оборачиваемость капитала (инвестиций) составляла 1–1,5 мес – по периодам производства и продаж золота (10–12 продаж в год). Таким образом, капитальные и эксплуатационные затраты восстанавливались из текущих продаж – себестоимости. Стоимость капитала составляла не более 1/10 от годовых затрат. По стоимостной же оценке приводятся показатели NPV IRR на горизонт планирования (5–10 лет). Это ведет к завышению оценки и стоимости капитала более чем в 100 раз;

- ценность определяется, в отличие от стоимостной оценки с максимальным, оптимальным контуром запасов для максимизации NCF, максимальным контуром запасов вплоть до нулевой отметки рентабельности. В случае принятия макроэкономических эффектов для владельца ресурсов по критерию накопления и пользования валютной составляющей к макроэкономическим эффектам относятся: платежный баланс, торговый баланс, заработная плата, налоги, закупки у местных производителей товаров и услуг – выплаты в национальной валюте. Поддержка курса местной валюты к доллару США.

Фактически для каждого отдельного рудного месторождения на основе ценностной оценки вводятся автономные соглашения с оценкой стоимости капитала и раздела прибыли. Это влечет за собой отказ от действующего налогового режима и неналоговых платежей по каждому такому объекту. Горным кодексом должны быть внедрены инструменты и процедуры оценки, определения границы раздела доходов, стоимости капитала и т.д. Инструменты и процедуры должны прописываться в виде универсальных формул, но данные в формулах формируются исходя из реальности оценок (геологические, горные, технологические и т.д.), в том числе по градации стоимости продукта и/или сырья.

Без разработки этой тематики невозможно преодолеть рубеж противостояния между процессами, объединенными в понятие ресурсный национализм и гарантии доходности инвестиционной деятельности горных компаний, особенно значимой для развивающихся типов экономики.

Ценность ресурса и его основная определяющая и монетизирующая часть возникают из горной ренты, в структуре которой, распределяемой в пользу собственника недр, выделяется абсолютная и дифференциальная рента I. В теоретических источниках, как англоязычных, так и русскоязычных, нет «общепризнанного мнения о горной ренте, определения и её распределения» [12]. Отсутствие детализирующих разработок этой категории, кроме действующих в разных странах плоских шкал налогообложения горной отрасли, значительно осложняют эффективность горной отрасли, в первую очередь для собственника недр. При попытках необоснованного увеличения налоговых составляющих часть месторождений выходят в область забалансовых. Для действующих рудников, горных проектов развиваются экономические негативные экономические тенденции для инвестиционного капитала и для собственника ресурсов.

Лаборатория «Макроэкономика недропользования» Московского горного университета на основе постулата, что «рента, как незаработанная часть прибыли (сверхприбыль)» [12], отмечает практическую невозможность отделить заработанную прибыль от ренты с учетом многочисленных и разнонаправленных факторов, влияющих на рентабельность горнодобывающей деятельности, и предлагает для этих целей объективные макроэкономические показатели: средний уровень процентной ставки, отражающей среднюю эффективность всякой деятельности, которая, в свою очередь, определяет границу между заработанной прибылью и рентой. Прибыль любого предприятия, независимо от видов деятельности и источника ее получения, существенно превышающая средний уровень процентной ставки, объективно является рентой [6; 12; 14; 16–18].

Исходя из констатации в Конституции Кыргызской Республики, ст. 16 «1. Земля, ее недра, природные ресурсы являются исключительной собственностью Кыргызской Республики. 2. Земля и природные ресурсы используются как основа жизни и деятельности народа Кыргызской Республики» при монетизации горной ренты она возникает как правовая категория. И, соответственно, выделяются источники возникновения:

- «абсолютная ценность природных ресурсов;

- различия в условиях эксплуатации природных ресурсов;

- капитал;

- право собственности на капитал» [12].

Таким образом, фундаментальным нормативным актом, Конституцией, определяется правовая сущность ценности ресурсов недр и направление её использования после монетизации в правовом режиме недропользования в Кыргызской Республике, но отсутствуют правовые нормы выделения, расчета, определения границ горной ренты и её составляющих типов, границы части ренты как прибыль на капитал, разработка которых требует детализированных исследований и внедрения в правовое поле экономики и недропользования в Кыргызской Республике.

Также для определения границ горной ренты по типам и создания правовых обоснований разделения для нормирования премии на капитал – нормы прибыли и сверхприбыли по типам горной ренты при использовании инструментов изменения границ абсолютной ренты на основе вторичной экономической отдачи и макроэкономической отдачи и влияния на ценность ресурсов – требуются детализированные экономические, соответственно, правовые исследования и внедрения в нормативную базу горной отрасли.

Обсуждение

Видение, вытекающее из заложенного противоречия, не может разрешаться существующими институтами лицензионных и договорных отношений между владельцем ресурса и инвестором. Это является перманентным источником не- разрешаемых споров и коллизий отношения сторон в горных проектах – экономических, юридических, горно-геологических последствий неразрешимости противоречий сторон [4; 5; 19–22].

- Ценность ресурсов недр в месторождениях как уникальных геологических и экономических объектов может определяться как извлекаемые ресурсы от нулевой точки рентабельности с монетизацией горной ренты трёх типов за минусом издержек производства и премии на капитал с нормируемой прибылью по типам горной ренты. Диапазон ценности может определяться от отрицательных значений рентабельности.

- Ценность определяется тремя составляющими аспектами: горной рентой различных типов, экономическими показателями влияния на экономику страны – оставленной стоимостью и показателями влияния реализации горного проекта на макроэкономические показатели. Последние, как экономический эффект, определяются по макроэкономической отдаче: платежный баланс, торговый баланс, рабочие места, валютные накопления, обменный курс и т.д.

- Внедрение института горной ренты и расчеты ценности месторождения через дополнительную экономическую отдачу и макроэкономическое влияние позволяют создать новый институт оценки горного проекта для экономики страны.

- Правовое обоснование ценности ресурса вытекает из конституционного определения собственности на недра и использование монетизированного и вспомогательного экономического эффекта. Требует дальнейшей детализации по элементам правовой системы: горная рента, границы типов горной ренты, нормированная прибыль.

- Договорные отношения владельца недр и инвестора сосредоточены в области распределения стоимостной оценки проекта. Налоги, долевая собственность, отчисления и др. – для владельца и прибыль от общего дохода – для инвестиционного капитала.

- Для крупных и долгосрочных проектов проявляется и еще одно свойство, которое можно отнести к ценности месторождения – сокращение оборачиваемости инвестиционных средств. Заключается оно в том, что при стабилизации горных, технологических, геологических и т.д. параметров проекта затраты большей части капитальных средств и всех эксплуатационных средств сокращаются до периода оборота – добыча и продажа продукта, получение дохода от части годового объема производства. Эти средства вновь входят в оборот и переходят в затраты капитальные и эксплуатационные следующего цикла оборота.

Заключение

Ценность месторождения в горном проекте для собственника ресурса недр включает горную ренту трех типов на основе нормирования прибыли для границы горной ренты, экономическую отдачу дополнительных закупок товаров и услуг, платежи и налоги на труд, макроэкономическое влияние.

Внедрение ценностной оценки, горной ренты, нормирование прибыли, границы раздела ренты и прибыли на инвестиционный капитал отражают реализацию правовой нормы Конституции Кыргызской Республики на исключительную собственность на ресурсы недр и реализуют суверенное право владения, пользования и распоряжения собственностью.

Рассмотрение ценности требует тщательной гармонизации и учета сложившейся практики стоимостной оценки стоимости ресурсов, создает условия для разработки и внедрения правовых и экономических категорий, принципов, инструментов управления и регулирования недропользованием Кыргызской Республики.

Список литературы

1. Зайцев А.Ю. Методический подход к обоснованию капитальных вложений золоторудных месторождений на основе удельных затрат. Записки Горного института. 2019;238:459–464. https://doi.org/10.31897/PMI.2019.4.459 Zaitsev A.Y. Methodological approach to substantiation of capital investments of gold fields based on unit costs. Journal of Mining Institute. 2019;238:459–464. https://doi.org/10.31897/PMI.2019.4.459

2. Arbatli E. Resource nationalism revisited: A new conceptualization in light of changing actors and strategies in the oil industry. Energy Research & Social Science. 2018;40:101–108. https://doi.org/10.1016/j.erss.2017.11.030

3. Борисович В.Т., Курбанов Н.Х., Заернюк В.М., Сейфуллаев Б.М. Практика управления рисками в компаниях золотодобывающего сектора. Горный журнал. 2018;(11):70–75. https://doi.org/10.17580/gzh.2018.11.13 Borisovich V.T., Kurbanov N.Kh., Zaernyuk V.M., Seifullaev B.M. Practical risk management at gold mining companies. Gornyi Zhurnal. 2018;(11):70–75. (In Russ.) https://doi.org/10.17580/gzh.2018.11.13

4. Курманалиев К.З. Обзор, анализ эмпирического опыта горного проекта золоторудного месторождения Кумтор. Аналитика, 30 дек. 2021 г. Режим доступа: https://analitika.akipress.org/news:5660/rus (дата обращения: 06.03.2024). Kurmanaliev K.Z. Review, analysis of empirical experience of the mining project of the Kumtor gold deposit. Analitika, December 30, 2021. (In Russ.) Available at: https://analitika.akipress.org/news:5660/rus (accessed: 06.03.2024).

5. Kurmanaliev K.Z., Jelisejevs A., Korobovsky N.V., Alekseeva O. Сollisions of subsoil ownership in a transitional economy by the example of modern Kyrgyzstan. Eurasian Mining. 2023;(2):51–55. https://doi.org/10.17580/em.2023.02.11

6. Ericsson M., Drielsma J., Humphreys D. Why current assessments of ‘future efforts’ are no basis for establishing policies on material use – a response to research on ore grades. Mineral Economics. 2019;32(1):111–121. https://doi.org/10.1007/s13563-019-00175-6

7. Михайлов Б.К., Петров О.В., Кимельман С.А. (ред.) Богатство недр России. Минерально-сырьевой и стоимостной анализ. СПб.: Всероссийский научно-исследовательский геологический институт им. А.П. Карпинского; 2007. 550 с. Mikhailov B.K., Petrov O.V., Kimelman S.A. (ed.) The wealth of Russia's subsoil resources. Mineral and raw materials and cost analysis. St. Petersburg: All-Russian Research Geological Institute named after A.P. Karpinsky; 2007, pp. 550. (In Russ.).

8. Luo G., Zheng L., Zeng Q. Natural resources perspective of economic performance: Streamlining mineral resources as a path to sustainable development. Resources Policy. 2023;86(Part B):104236. https://doi.org/10.1016/j.resourpol.2023.104236

9. Кимельман С. Горная и ценовая рента в современной российской экономике. Вопросы экономики. 2010;(7):52–64. https://doi.org/10.32609/0042-8736-2010-7-52-64 Kimelman S. Mining and price rent in the modern Russian economy. Voprosy Ekonomiki. 2010;(7):52–64. (In Russ.) https://doi.org/10.32609/0042-8736-2010-7-52-64

10. Клименко В.А., Карпович Ю.В. Теория поиска ренты: теоретическое осмысление. Экономическая наука сегодня. 2020;(11):37–42. Режим доступа: https://rep.bntu.by/handle/data/76243 (дата обращения: 06.03.2024). Klimenko V.A., Karpovich Y.V. Theory of rent-seeking: theoretical comprehension. Ekonomicheskaya Nauka Segodnya. 2020;(11):37–42. (In Russ.) Available at: https://rep.bntu.by/handle/data/76243 (accessed: 06.03.2024).

11. Narula R. Multinational firms and the extractive sectors in the 21st century: Can they drive development? Journal of World Business. 2018;53(1):85–91. https://doi.org/10.1016/j.jwb.2017.09.004

12. Разовский Ю.В. Горная и другие виды ренты. Горный информационно-аналитический бюллетень. 1995;(2):115– 119. Razovsky Yu.V. Mining and other types of rent. Mining Informational and Analytical Bulletin. 1995;(2):115–119. (In Russ.)

13. Цхададзе Н.В., Иоселиани А.Д. Земельно-рентные отношения: от классиков до современности. Вестник Московского университета МВД России. 2019;(2):219–226. https://doi.org/10.24411/2073-0454-2019-10107 Tskhadadze N.V., Ioseliani A.D. Land and rental relations: from classics to modernity. Vestnik Moskovskogo Universiteta MVD Rossii. 2019;(2):219–226. (In Russ.) https://doi.org/10.24411/2073-0454-2019-10107

14. Шаталов С.Д., Пинская М.Р., Прокаев В.А., Цаган-Манджиева К.Н. Концепция рентного налогообложения добычи и извлечения твердых полезных ископаемых. Финансовый журнал. 2023;15(3):9–24. https://doi.org/10.31107/2075-1990-2023-3-9-24 Shatalov S.D, Pinskaya M.R., Prokaev V.A., Tsagan-Mandzshieva K.N. The rent taxation concept for solid minerals extraction and recovery. Financial Journal. 2023;15(3):9–24. (In Russ.) https://doi.org/10.31107/2075-1990-2023-3-9-24

15. Яцкий С.В. Проблемы стоимостной определенности ренты. Проблемы современной экономки. 2018;(3):86–90. Режим доступа: http://www.m-economy.ru/art.php?nArtId=6409 (дата обращения: 06.03.2024). Yatskiy S.A. The problem of cost definition of rent. Problems of Modern Economics. 2018;(3):86–90. (In Russ.) Available at: http://www.m-economy.ru/art.php?nArtId=6409 (accessed: 06.03.2024).

16. Adomako S., Tran M.D. Sustainable environmental strategy, firm competitiveness, and financial performance: Evidence from the mining industry. Resources Policy. 2022;75:102515. https://doi.org/10.1016/j.resourpol.2021.102515

17. Лисачев А.Н. Проблемы распределения горной ренты в современной России. Горный информационноаналитический бюллетень. 2012;(S4):170–177. Lisachev A.N. Problems of distribution of a mining rent in modern Russia. Mining Informational and Analytical Bulletin. 2012;(S4):170–177. (In Russ.)

18. Мирьин Е.В. К вопросу о рикардианской ренте. Экономика и бизнес: теория и практика. 2022;(6-2):39–41. https://doi.org/10.24412/2411-0450-2022-6-2-39-41 Maryin E.V. On the question of the ricardian rent. Economy and Business. 2022;(6-2):39–41. (In Russ.) https://doi.org/10.24412/2411-0450-2022-6-2-39-41

19. Shi J., Liu Y., Sadowski B.M., Alemzero D., Dou S., Sun H., Naseem S. The role of economic growth and governance on mineral rents in main critical minerals countries. Resources Policy. 2023;83:103718. https://doi.org/10.1016/j.resourpol.2023.103718

20. Sadik-Zada E.R. Resource rents, savings behavior, and scenarios of economic development. Resources Policy. 2023;81:103258. March, https://doi.org/10.1016/j.resourpol.2022.103258

21. Shahbaz M., Balsalobre-Lorente D., Sinha A. Foreign direct Investment–CO2 emissions nexus in Middle East and North African countries: Importance of biomass energy consumption. Journal of Cleaner Production. 2019;217:603–614. https:// doi.org/10.1016/j.jclepro.2019.01.282

22. Zallé O. Natural resource rents and regime durability: Identifying cross-country durability regimes. Resources Policy. 2023;81:103318. https://doi.org/10.1016/j.resourpol.2023.103318