Российский нефтесервис – найти свою нишу

В.А. Крюков, академик РАН, доктор экономических наук, профессор, директор ФГБУН «Институт экономики и организации про- мышленного производства Сибирского Отделения РАН» (ИЭОПП СО РАН) (г. Новосибирск)

А.Н. Токарев, д-р экон. наук, зав. Центром ресурсной экономики (ЦРЭ) ИЭОПП СОРАН

А.Е. Севастьянова, канд. экон. наук, вед. науч. сотрудник ЦРЭ ИЭОПП СО РАН

Я.В. Крюков, канд. экон. наук, ст. науч. сотрудник ЦРЭ ИЭОПП СО РАН

Введение

Добыча углеводородного сырья (далее УВС) играет значительную роль в обеспечении социально-экономической устойчивости современной России. Нефтегазовый сектор в мире и в России находится в процессе перехода от индустриальной модели функционирования и развития к модели, основанной на доминировании современной экономики знаний на всех стадиях процесса изучения, освоения (включая добычу и переработку) и последующего использования минерально-сырьевых ресурсов. Одним из основных результатов влияния современной экономики знаний стало избыточное предложение многих видов минерально-сырьевых ресурсов – в первую очередь углеводородов. Это произошло не только (и не столько) вследствие появления уникальных технологий и методов изучения, поиска и добычи, но и вследствие взаимосвязанного изменения целого ряда условий и составляющих – от науки, технологий и до изменения рамок реализации проектов. В современном минерально-сырьевом секторе чрезвычайно возросла роль наукоемких сервисных компаний. Именно в сервисном сегменте лежат предпосылки и возможности решения многих проблем добычи, а также повышения ее эффективности – как с позиций отдельных компаний, так и с точки зрения государства.

Российский рынок нефтесервисных работ и услуг не может не учитывать данные процессы – не только в силу того, что в России представлены активно работающие многие ведущие зарубежные компании, но и потому, что социально-экономическая эффективность добычи минеральносырьевых ресурсов во многом определяется тем, как и в какой мере она влияет на развитие науки, машиностроения и образования.

1. Роль нефтегазового сервиса

Сервисные услуги в нефтегазовом секторе (далее – нефтесервис) включают целый ряд направлений деятельности, среди которых как традиционные виды работ – бурение скважин (прежде всего эксплуатационных и разведочных); текущий и капитальный ремонт скважин; строительство инфраструктуры, так и наукоемкие – сейсмические исследования и геофизические работы, применение методов повышения нефтеотдачи пластов и интенсификации добычи, а также цифровые технологии (которые, впрочем, во все большей степени «пронизывают» все виды отмеченных выше работ).

Повышение роли сервисного сектора в современных условиях связано с необходимостью снижения издержек (также и вследствие неблагоприятной динамики цен), нарастанием сложности вовлекаемых в освоение месторождений и объектов, а также ростом финансовых и прочих рисков (что неизбежно вызывает реинжиниринг бизнес-процессов с целью их снижения). Именно поэтому в мировой практике основной объем работ по разведке, освоению и разработке месторождений выполняют сторонние сервисные компании. Эта трансформация обусловлена в том числе и нарастающей технологической сложностью процессов добычи нефти и газа.

В современных условиях разработка и использование многих новых технологий в разведке и добыче углеводородного сырья происходят либо по инициативе, либо с участием сервисных компаний. Так, по оценкам зарубежных экспертов, нефтесервисные компании играют лидирующую роль в разработке и внедрении более 60% новых технологий, а также в получении около 80% патентов, имеющих непосредственное отношение к технологиям добычи УВС2.

Поскольку «знания являются важнейшим стратегическим ресурсом, а обучение – важнейшим процессом»3, увеличивается роль и значение нефтегазового сервиса во многих аспектах: от генерации знаний до участия в решении социально-экономических проблем ресурсных территорий – как стран, так и отдельных регионов.

Интеллектуальный, наукоемкий сервис, даже при более высокой стоимости услуг позволяет значительно снизить затраты на прирост запасов, себестоимость добываемой продукции. Например, благодаря современным технологиям (в том числе более широкому использованию горизонтальных скважин), использованию более достоверной информации о свойствах и структуре залежей, вместо нескольких скважин бурится одна высокотехнологичная, но она обеспечивает более высокую производительность и, соответственно, рентабельность добычи. Роль таких технологий очень высока, поскольку стоимость бурения (с учетом его сопровождения) составляет около половины от общего объема капиталовложений в нефтедобычу. В рамках сервисного сектора создаются предпосылки для более быстрого применения новых технических решений и инноваций, растет спрос на высококвалифицированные кадры.

При работе в условиях риска и высокой конкуренции нефтяные компании не могут позволить себе иметь высококвалифицированный персонал и наукоемкое оборудование, предназначенное для выполнения высокотехнологичных работ, в ситуации, когда потребность в них имеет эпизодический характер. Использование услуг сервиса позволяет нефтяным компаниям перенести риски недоиспользования персонала и специализированного оборудования на данные компании. Такой подход дает возможности сервису сконцентрироваться на выполнении специализированных операций (или комплексов данных операций), опираясь прежде всего на свои уникальные компетенции, навыки персонала, собственные технологии, а также инновации в организации работ. Результаты такой специализации проявляются в сокращении издержек и для сервиса, и для потребителей услуг – нефтедобывающих компаний.

В свою очередь, сокращение удельных издержек на разведку и добычу часто ведет к приросту ресурсной базы добычи углеводородов. Это связано с тем, что возникают предпосылки, во-первых, для продления добычи на «старых» объектах (что определяет в том числе значительные положительные социальные эффекты, прежде всего на региональном уровне); во-вторых, для вовлечения в хозяйственный оборот новых участков недр (субрентабельных и трудноизвлекаемых запасов).

Сокращение издержек на добычу (при прочих равных условиях) ведет к росту прибыли и, соответственно, налога на прибыль, направляемого в бюджеты. При этом в России большая часть этого налога направляется в региональные бюджеты. Приросту налоговой базы способствует и увеличение ресурсной базы для добычи углеводородов вследствие расширения круга рентабельных объектов. Таким образом, нефтесервис и генерирует дополнительные налоговые поступления и создает предпосылки для устойчивости добычи УВС (и формирования соответствующих мультипликативных эффектов в экономике).

Наличие высокоэффективного нефтесервиса является той средой, которая обеспечивает условия для развития малых и средних нефтедобывающих компаний. Такие компании обычно не имеют своих сервисных подразделений и поэтому могут быть эффективными только при наличии развитого, конкурентного рынка в нефтесервисе.

2. Тренды развития международных рынков нефтегазового сервиса

В современных условиях нефтегазовая отрасль в мире быстро меняется, о чем, например, свидетельствует изменение состава и структуры ведущих компаний-лидеров. За последние 20 лет данный список обновился более чем наполовину. Новые компании, применяющие технологии гидроразрыва, а также горизонтального бурения, в сочетании с мониторингом в реальном времени проведения данных операций, сумели существенно снизить издержки на добычу как традиционной, так и сланцевой нефти. Это было бы невозможно без новых знаний и компетенций персонала, гибких форм контрактных отношений многих участников, опережающего развития исследований и разработок.

Развитие рынка нефтегазового сервиса как на международном, так и на страновом уровне, во многом зависит от планов (традиций и «переговорной силы») компаний-потребителей услуг в сфере обустройства и разработки месторождений УВС, поддержания добычи на нефтяных и газовых месторождениях. В случае сервисного рынка (т.е. рынка покупателя услуг) последний приобретает ряд черт, которые, как правило, сдерживают рост технологического уровня нефтегазового сервиса.

С одной стороны, зависимый от компаний-операторов рынок сервиса находится под влиянием тех же факторов и условий, что и сегмент «upstream» в целом. Добывающие компании активно занимаются оптимизацией деятельности, снижают издержки в рамках всей вертикально интегрированной цепочки, осуществляют переход на новые технологические решения. Даже в периоды относительно высоких цен на углеводороды операторы нефтегазовых проектов очень чувствительны к повышению издержек.

С другой стороны, по мере роста сложности извлечения углеводородов и роста доли трудноизвлекаемых запасов роль нефтесервисных компаний в мире растет, компании активно конкурируют в сфере оказания высокотехнологичных услуг. Сервисные компании вынуждены идти по пути постоянных преобразований для адаптации к меняющимся условиям и новым вызовам, обеспечивать прирост эффективности, сопоставимый с другими высокотехнологичными отраслями. Это обстоятельство предполагает расходы на науку и новые технологии. В случае если нефтесервисная компания (особенно в наукоемком сегменте) не инвестирует в новые исследования и разработки, она очень скоро теряет все свои конкурентные преимущества (кроме, пожалуй, одного – знания конкретной территории и особенностей ее геологического строения).

В целом стратегия международного нефтегазового сервиса основана на непрерывных технологических усовершенствованиях и снижении стоимости услуг для входа на новые рынки и расширения номенклатуры сервиса. Именно технологический прогресс в сфере добычи нефти и газа позволил крупнейшим странам-производителям выйти на достигнутые уровни добычи сырья. Достигнуты эти объемы добычи были во многом благодаря деятельности нефтесервисных компаний, снижающих стоимость услуг и использующих самые современные технологические решения.

Особенностью современной ситуации является то, что вложения нефтесервиса в технологические усовершенствования не обеспечивают высокого уровня доходности вследствие масштабного применения новых технологий в условиях жесткой конкуренции, что отчетливо проявилось на нефтесервисном рынке США. Неустойчивость цен на углеводороды на мировом рынке лишь обострила проблемы нефтесервисных компаний. Нефтесервисный сектор ведущих добывающих стран находится в поиске новых форм развития бизнеса для преодоления тенденции падения доходности в отрасли.

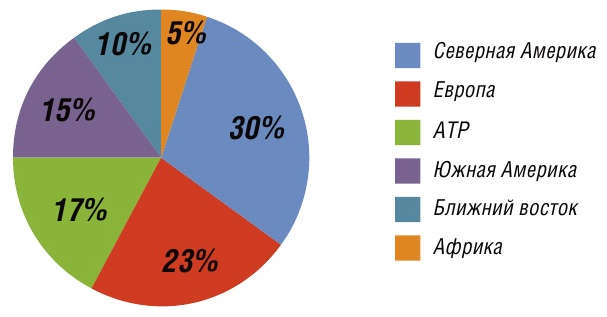

- Рис. 1 Доли нефтесервисного рынка по регионам (по объемам выручки крупнейших компаний)*

В настоящее время лидерами, которые формируют основные тренды на мировых рынках, являются нефтегазосервисные компании из Северной Америки. При этом нефтесервисный рынок в этом регионе является крупнейшим в мире (рис. 1). Этот рынок является очень конкурентным: на нем работают более 1000 компаний, и только 6 из них имеют рыночную капитализацию более 10 млрд долл. К крупнейшим компаниям, контролирующим около 26% мирового нефтесервисного рынка, следует отнести Schlumberger, Halliburton и Baker Hughes4. При этом также растет роль малых и средних нефтесервисных компаний – доля 25 крупнейших компаний в общей выручке сегмента в 2018 г. находилась на уровне 52%, что на 4% ниже, чем в 2014 г.

Расширение предложения технологических решений

До 2014–2015 гг. технологические инновации в сервисной отрасли происходили в рамках обособленных продуктовых линеек, каждая из которых осуществлялась в пределах отдельного технологического процесса и не была ориентирована на рост эффективности в рамках всей технологической цепочки. В настоящее время нацеленность инноваций во все большей степени смещается с отдельных технологий в сторону создания и развития комплексных и высокопроизводительных технологических систем5.

Сокращение издержек

Сокращение сроков горизонтального бурения, растущая протяженность боковых стволов скважин (что позволяет бурить меньшее число скважин) – все это приводит к падению доходов нефтесервисных компаний. Например, по данным Bloomberg, в июне 2014 г. США добывали 8,4 млн барр. в сутки, в работе было 1545 буровых установок, спустя пять лет – в июне 2019 г. – добыча увеличилась почти в 1,5 раза (до 12,2 млн барр/сут.), при этом буровых установок было почти в 2 раза меньше (788)6.

В 2014–2015 гг. добывающие компании в первую очередь сосредоточились на краткосрочных мерах по снижению издержек – таких, как отсрочка реализации проектов, а также сокращение персонала. Нефтесервисные компании отреагировали на это сокращение снижением издержек на 20–30%. В настоящее время подход к сокращению издержек как со стороны добывающих, так и со стороны нефтесервисных компаний, имеет более стратегический характер. В частности, добывающие компании более активно занимаются оптимизацией деятельности, снижают издержки в рамках всей вертикально интегрированной цепочки.

На данный момент резерв для снижения издержек в нефтесервисном секторе США практически исчерпан. Так, аналитическая компания Wood Mackenzie считает, что нефтесервисным компаниям в США следует бурить больше (скважины сначала обеспечивают значительную отдачу, но при этом быстро истощаются). Однако в этом случае возрастает потребность в дополнительном финансировании7.

Изменение форм взаимодействия сервисных компаний и операторов проектов

Сложившаяся модель отношений сервисных компаний и компаний-операторов, в рамках которой сервисные компании выступали в роли только подрядчиков работ, во все большей степени меняется в сторону развития в рамках более широкого спектра форм сотрудничества. В мире все больше востребованы интегрированные сервисные компании, способные в рамках своей деятельности обеспечивать все технологические стадии добычи, а не только предоставлять отдельные услуги («закупочная» модель). Например, Schlumberger и Halliburton в настоящее время предоставляют практически все услуги, необходимые для разведки и добычи нефтегазовых ресурсов.

Однако для этого нефтесервисный рынок должен пройти определенную трансформацию – изменить существующую модель заключения контрактов, сформировавшуюся в конце 1990-х годов. В «закупочной» модели все аспекты выбора масштаба проекта и технического проектирования новых объектов разработки выполнялись специалистами компаний-операторов. Общий объем работ разделялся на множество отдельных стадий и этапов, а затем выставлялся на тендеры, при этом ключевым критерием для выбора подрядчика являлась цена. Традиционная «закупочная» модель основана исключительно на технической роли сервисных компаний при вовлечении в разработку новых объектов и делает акцент на их вспомогательной роли.

Одним из важнейших трендов является замена существующей модели новым подходом, основанным на сотрудничестве и согласованности действий между операторами и крупнейшими сервисными компаниями – сервисные компании становятся активными участниками освоения нефтегазовых объектов, начиная с ранних этапов проектирования.

Основные тренды развития нефтесервисных рынков в Европе в целом повторяют отмеченные выше тенденции для рынка Северной Америки. Вместе с тем для нефтесервисного рынка Европы характерны некоторые особенности становления и развития, обусловленные рядом причин исторического и географического характера. Прежде всего значительна роль государства: регулирование нефтесервисного рынка (защита интересов местных компаний) и поддержка локализации технологических компетенций.

Однако ключевым фактором, определяющим тренды развития мировых нефтесервисных рынков, остаются цены на углеводороды – с 2015 г. свыше 170 компаний в США объявили о банкротстве из-за колебаний цен на нефть. Падение цен на нефть затронуло прежде всего те компании, которые работают на рынке сланцевой нефти в условиях высокой конкуренции. Адаптироваться к кризисной ситуации смогли те участники рынка, которые имели резервы по снижению себестоимости и росту производительности выполняемых технологических операций. Сочетание инноваций и подходов к трансформации отрасли дало определенные результаты – средняя протяженность боковых стволов и объем закачиваемых растворов и смесей увеличились на 35–50%, что во многом обеспечило прирост добычи нефти и газа в США почти на 50% в период с 2015 г. по 2018 г.8

В начале 2020 г. «большая тройка» сервисных компаний объявила о распродаже части активов. Schlumberger, Halliburton и Baker Hughes выставили на продажу подразделения на общую сумму в 800 млн долл., что было попыткой выйти из наименее прибыльных сегментов бизнеса9. Лидеры рынка пытаются приспособиться к падающему спросу на нефтесервисные услуги и сохранить привлекательность для инвесторов. По оценкам компании Rystad Energy, международный нефтесервисный рынок не восстановится до 2025 г.

В «пиковом» 2014 г. объемы рынка оценивались в 920 млрд долл., а до 2025 г. потери сервисных компаний могут составить 2,3 трлн долл.

Стоит отметить, что спад на нефтесервисном рынке из-за замедления «традиционной» экономики ускоряет переход технологического развития компаний в более востребованные сегменты экономики. В частности, нефтесервисные компании, выполняющие большую часть работ в области инжиниринга, проектирования и управления мегапроектами нефтяных компаний, диверсифицируют свою деятельность в рамках расширения участия в проектах «зеленой энергетики».

Российский и международные рынки нефтегазового сервиса имеют некоторые общие особенности развития, но в то же время имеют и различия – и по ключевым особенностям, и по подходам к их учету. К числу общих особенностей можно отнести, во-первых, то обстоятельство, что и российские, и международные сервисные компании имеют дело со сложными объектами разработки (в случае США и Канады это сланцевые и высоковязкие объекты, в российских условиях – трудноизвлекаемые запасы и месторождения традиционного типа, находящиеся на стадии падающей добычи). Эти особенности, во-первых, требуют применения новых технологий и способов поддержания добычи. Во-вторых, и российские, и международные компании в настоящее время работают в условиях низкой маржинальности и растущих издержек. Возможности увеличения расценок за работы ограничены, а применяемые технологические решения требуют постоянного прироста инвестиций и изменения подходов к их применению.

К числу различий можно отнести, во-первых, более низкий технологический уровень развития российских нефтесервисных компаний, функционирующих, как правило, в рамках традиционных нефтегазовых провинций (ЯНАО, ХМАО, Татарстан, Поволжье) и не располагающих инвестиционными возможностями для создания новых технологий (и, тем более, научных работ поискового характера) в том объеме, в каком это могут себе позволить ведущие западные компании. Отчасти этому способствуют и сами добывающие компании, привлекающие для выполнения сложных и высокотехнологичных работ (критически важных, как правило) западных подрядчиков. Во-вторых, различны подходы к решению проблем нефтесервиса. В России в виду нацеленности системы государственного регулирования минерально-сырьевого сектора на простоту и прозрачность применяемых процедур происходит консолидация ранее независимых сервисных компаний в составе ведущих компаний (в противоположность тому, что происходило в отрасли в 2000–2010 гг.). На международном уровне в основном преобладает тенденция кооперации и интеграции усилий различных компаний, затем диверсификации и только потом слияний и поглощений. Выигрывает, как правило, та компания, которая стремится формировать и развивать уникальные компетенции и навыки персонала в новых видах нефтесервисных работ.

3. Нефтесервисный рынок России: поиск своего пути

Спрос на отдельные укрупненные сегменты нефтегазовых услуг во многом определяется состоянием ресурсной базы нефтегазового сектора: характеристиками ресурсов и запасов углеводородного сырья, степенью выработанности участков недр, количеством и структурой фонда скважин. Зрелые месторождения требуют выполнения большого объема работ по ремонту скважин, а на перспективных объектах необходимо проведение геологоразведки, а также бурения разведочных и эксплуатационных скважин.

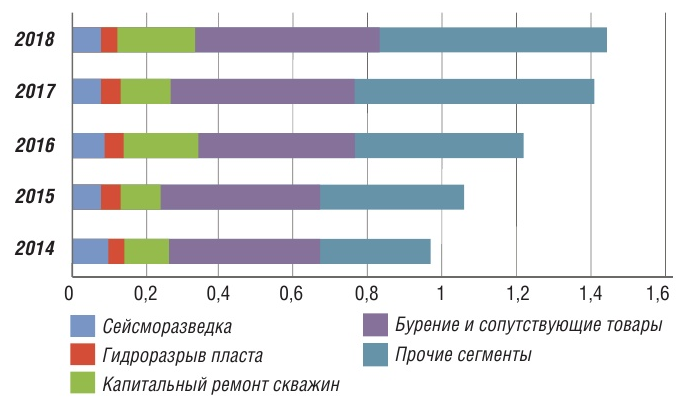

Ключевые тренды российского нефтесервисного рынка определяются тем, что большинство действующих месторождений традиционного типа находится на завершающей стадии разработки, а новые объекты (часто это трудноизвлекаемые запасы – как в районах традиционной деятельности, так и в новых труднодоступных районах), требуют широкого применения новых наукоемких технологий. В настоящее время к основным драйверам роста нефтесервисного рынка России следует отнести капитальный ремонт скважин и бурение (рис. 2), при этом растет доля высокотехнологичного горизонтального бурения.

- Рис. 2 Структура выручки нефтесервисного рынка России по видам работ (трлн руб.) ( Петлевой В. В России растет спрос на более дорогое бурение и ремонт скважин // Ведомости. 2019. 29 октября.)

Вовлекаемые в разработку новые запасы не являются простыми для освоения: они часто характеризуются большой глубиной залегания, сложностью геологического строения и, соответственно, сложностью извлечения. Поэтому интегральные издержки на добычу нефти в России имеют тенденцию к росту (не только издержки на подъем нефти по столу скважины до устья, но и издержки воздействия на пласт, осуществления капитального ремонта, восполнения извлеченных запасов). Эти обстоятельства вызывают необходимость поиска новых организационных и технологических решений по поддержанию добычи с меньшим уровнем издержек. Определяющую роль при этом играют сервисные компании.

Консолидация сервисных активов в составе крупнейших ВИНК

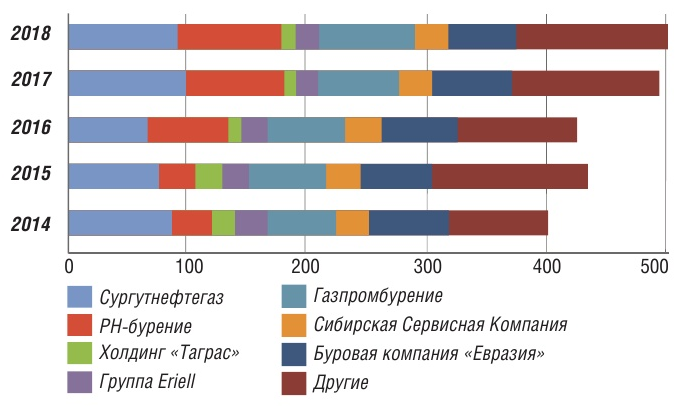

Нефтесервисный рынок России в значительной степени консолидирован, характеризуется высокой степенью концентрации (рис. 3). Так, к крупнейшим игрокам на рынке буровых работ относятся ПАО «Сургутнефтегаз», ООО «РНБурение» (дочерняя структура ПАО «НК «Роснефть») и «Газпром бурение» (ранее входившее в группу «Газпром»). Общая доля этих трех компаний на рынке бурения в период 2014–2018 гг. находилась на уровне 50% (47–52%). Доля пяти крупнейших компаний российского рынка бурения достигает почти 70% (68–69%). В 2018 г. в пятерку лидеров (кроме отмеченных выше трех компаний) входили Буровая компания «Евразия» и Сибирская сервисная компания. Для сравнения – на рынках Северной Америки доля 25 крупнейших нефтесервисных компаний находится на уровне 50%, что говорит о высокой степени концентрации российского рынка.

- Рис. 3 Выручка крупнейших игроков на рынке бурения в России (млрд руб.)

До начала 2000-х годов на нефтесервисном рынке прослеживалась обратная тенденция – компании выводили нефтесервисные подразделения из своей структуры, число компаний увеличивалось. Это аргументировалось в том числе тем, что для выполнения высокотехнологичных работ эффективнее привлекать специализированные зарубежные компании. В настоящее время крупные нефтегазовые компании активно развивают собственный или аффилированный сервис. Например, ООО «РН-бурение» обладает одной из самых разветвленных филиальных сетей в России среди буровых компаний (12 филиалов). Внутренний сервис «Роснефти» покрывает 60% потребностей, компания планирует в среднесрочной перспективе полностью перейти на самообеспечение. ПАО «Сургутнефтегаз» практически с момента своего образования почти полностью закрывает потребности в бурении внутренним сервисом. Ограничения на работу иностранных компаний в России также подталкивают ВИНК развивать собственные нефтесервисные подразделения и покупать более мелких участников рынка или в прошлом свои структуры.

Один из свежих примеров – анонсированная покупка компании «Газпром бурение» единым подрядчиком «Газпрома» – компанией «Газстройпром»10. В 2011 г. буровая компания была продана «Газпромом» в рамках реализации мер по снижению долговой нагрузки. В 2018 г. ООО «Газпром бурение» было включено в санкционный список США. Причем это один из крупнейших игроков рынка: выручка ООО «Газпром бурение» в 2018 г. составила 79 млрд руб. (что составляет около 16% выручки по всему российскому сегменту «Бурение»).

Политика нефтегазодобывающих компаний по отношению к сервису может существенно различаться: как от компании к компании, так и с течением времени. Например, ПАО «Газпром нефть» в процессе реструктуризации активов в 2000-е годы выделило из своего состава практически все сервисные подразделения. В 2019 г. на ежегодной расширенной встрече ПАО «Газпром нефть» и ключевых подрядных организаций компания предложила принципы стратегического партнерства с поставщиками нефтесервисных услуг. Таким образом, имеет место переход от форм чисто рыночной контрактации к формам кооперации и взаимодействия на основе договоров сотрудничества. За счет создания взаимовыгодных условий ПАО «Газпром нефть» стремится выстроить сквозную систему взаимоотношений, повысить эффективность работы всей цепочки и достичь взаимоприемлемого подхода к реализации совместных бизнес-инициатив. ПАО «Газпром нефть» намерено перейти от принципа выбора исполнителей на отдельные объемы работ к выстраиванию долгосрочных взаимоотношений с подрядчиками11.

Стабилизация и снижение доли зарубежных высокотехнологичных компаний

Международные сервисные компании в большинстве случаев имеют в своем составе предприятия, производящие оборудование; подразделения, оказывающие сервисные услуги, а также научно-технические центры. Характерной их особенностью является то, что они оказывают дорогостоящие услуги и практически никогда не торгуют своими ноу-хау. Российский крупный (по нашим меркам) сервис обычно работает в среднем ценовом диапазоне, приближаясь по качеству предоставляемых услуг к своим зарубежным конкурентам. В дальнейшем он имеет шансы для постепенного доведения качества данных работ до уровня международных нефтесервисных гигантов. Однако при этом ниша наукоемких и передовых решений и технологий для отечественных компаний в этом случае недоступна.

На долю крупнейших зарубежных компаний – Halliburton, Weatherford, Schlumberger и Baker Hughes – до введения международных санкций приходилось около 20% российского рынка. После введения ограничений эти игроки начали сокращать свою деятельность в России по некоторым сегментам нефтесервисного рынка.

Зарубежные сервисные компании выступали основными поставщиками технологий в Россию в начале 2000-х годов. В настоящее время на таких игроков, как Schlumberger и Halliburton, приходится около 14% российского рынка сервиса в нефтегазовой отрасли12. Иностранные компании одними из первых в России начали выполнять сложные разновидности операций по гидроразрыву пласта, перенесли на новый уровень услуги цементирования, подготовки буровых растворов и другие услуги сопровождения бурения, впервые применили технологию колтюбинга, а также заняли доминирующее положение на рынке специализированного программного обеспечения.

Одна из особенностей сервиса зарубежных компаний – высокая стоимость услуг. Поэтому, в том числе и по этой причине, в настоящее время наблюдается снижение активности зарубежных участников российского рынка. Практика показывает, что за простым бурением российские нефтедобывающие компании предпочитают обращаться к отечественным подрядчикам. Услугами иностранных компаний они пользуются в основном при реализации сложных проектов, когда более востребованы технологии и компетенции в области системного интегрированного управления проектами.

Трансформация в сторону «рынка заказчика»

Данный тренд предполагает принятие заказчиком (нефтяной компанией) рисков при выполнении работ на «сложных» объектах (в первую очередь это используется при проведении буровых работ) и является альтернативой выполнения работ «под ключ» на традиционных объектах.

Усложнение нефтесервисных операций заставляет добывающие компании пересматривать подходы к закупкам услуг и переходить к формам контрактов, которые чаще используются за рубежом. По условиям таких контрактов компания-заказчик несет ответственность за планирование работ по строительству скважины и за риски, а буровой подрядчик предоставляет оборудование и сдает скважину. Такие договоры позволяют снижать затраты за счет перераспределения рисков и возможности проводить сервис на раздельной основе. Традиционно буровые подрядчики в России несли полную ответственность за сдачу скважины в эксплуатацию в рамках выполнения работ по генподряду.

Договоры на строительство скважин стимулируют буровых подрядчиков строить скважины настолько быстро и дешево, насколько это возможно. Переход на западный тип контрактов с оплатой работ по суточной ставке пока не способствовал развитию нефтесервисного рынка в России, условия работы на котором усложняются с каждым годом. Например, в целом по стране расценки на буровые работы ежегодно растут на величину, не превышающую показатель годовой инфляции (а в отдельных регионах они даже уменьшаются). Российские подрядчики, в отличие от своих зарубежных коллег, вынуждены брать на себя повышенные геологические риски.

Эти условия выдвигаются заказчиками уже на предтендерном этапе. Буровые компании вынуждены принимать эти условия для возможности участия в тендерах. При наступлении рисков подрядчики могут понести значительные убытки, что особенно чувствительно для малых нефтесервисных компаний. Поэтому последние вынуждены уходить с региональных рынков, на которых широко используется такое распределение рисков.

Рост объемов высокотехнологичного горизонтального бурения

Рост доли трудноизвлекаемых запасов побуждает добывающие компании пересматривать свои подходы к разработке месторождений и закупкам сервиса. Сервисные компании, в свою очередь, также вынуждены подстраиваться под меняющиеся запросы рынка, модернизируя свой производственный парк.

- Рис. 4 Доля горизонтальных скважин в общем фонде скважин

С 2014 г. фактором, оказавшим влияние на падение объемов «традиционного» эксплуатационного бурения, стало резкое наращивание объемов проходки в более эффективном горизонтальном бурении (рис. 4), которое позволяет получать дебиты в 3–8 раз большие по сравнению с обычными наклонно-направленными скважинами. Это привело к тому, что для достижения заданного объема добычи компаниям необходимо бурить меньшее число эксплуатационных скважин. В 2014 г. к этому фактору добавилось снижение инвестиционной активности добывающих компаний-заказчиков из-за снижения мировых цен на нефть и введения секторальных санкций. К 2030 г. прогнозируемая доля горизонтального бурения превысит 50%13.

Повышение сложности операций по гидроразрыву пласта

На месторождениях, находящихся на стадии падающей добычи, для поддержания объемов добычи на существующем уровне компании вынуждены применять все доступные методы повышения нефтеотдачи, развивать бурение, а также наращивать число операций капитального ремонта скважин. В число технологий повышения нефтеотдачи входят зарезка боковых стволов, в том числе горизонтальных, гидроразрыв пласта (ГРП) (включая все большие объемы многостадийных ГРП), обработка призабойной зоны скважин.

Сегмент ГРП в России растет как в связи со все большим распространением этих операций на новых скважинах, так и со стремлением поднять за счет ГРП дебиты на переходящем фонде скважин (т.е. на скважинах, пробуренных до наступления текущего календарного года). В настоящее время примерно на 70% новых скважин производятся операции ГРП. Это обусловлено тем, что нефтяным компаниям приходится вводить в разработку менее продуктивные залежи.

При этом эффективность проведения гидроразрыва пласта в России падает уже несколько лет. По оценке Deloitte14, если в 2013 г. в среднем один ГРП приводил к 1,4 тыс. т дополнительной добычи нефти, то в 2018 г. эта величина составила 1,1 тыс. т. Основными причинами снижения эффективности являются: недостаточная изученность пород, технологические неточности и проведение ГРП в «ручном» режиме. Международные сервисные компании активно применяют такие технико-технологические решения, как моделирование ГРП, тренажеры ГРП и программные комплексы для автоматического управления флотом ГРП. В данный момент российские компании делают только первые шаги в этом направлении.

В 2018 г. (впервые с 2014 г.) объем ввода эксплуатационных скважин в России не вырос по сравнению с предыдущим годом, а наоборот – уменьшился (более чем на 3%). При этом показатель ввода более технологически сложных горизонтальных скважин продолжил рост и увеличился почти на 21%: с 2974 скважин в 2017 г. до 3587 скважин в 2018 г. Объем ввода наклонно-направленных скважин снизился почти на 14%: с 5955 скважин в 2017 г. до 5104 в 2018 г. По той же схеме в 2018 г. развивался и рынок ГРП. Количество операций менее дорогого одностадийного ГРП по сравнению с предыдущим годом снизилось на 7,5%, в то время как количество дорогих операций многостадийного ГРП увеличилось на 41%15. Тенденция вытеснения менее затратных и низкоэффективных технологий более дорогими, но более эффективными может стать долговременной на российском нефтесервисном рынке.

Ключевым трендом на рынке на ближайшие годы несомненно будет переориентация нефтегазовых компаний в сторону сегмента многостадийного ГРП (МГРП), как наиболее эффективного с точки зрения повышения нефтеотдачи пластов. Согласно оценкам Russian Petroleum Investor16 объем всего рынка ГРП к 2030 г. в денежном выражении оценивается на уровне 577 млрд руб., причем доля сегмента МГРП превысит 80%. Таким образом, МГРП станет локомотивом, который позволит увеличить рынок ГРП в целом.

Усложнение операций по капитальному ремонту скважин

В 2018 г. общие расходы компаний на капитальный ремонт скважин (КРС) выросли в полтора раза (по отношению к 2017 г.) и составили 206,5 млрд руб. Это связано со старением эксплуатационного фонда скважин – повышаются уровень сложности и трудоемкость их обслуживания.

Снижение расходов продемонстрировали ПАО «Газпром нефть» и АО «Славнефть» (на 14 и 15% соответственно)17.

Удорожанию операций в данном случае способствует технологическое усложнение КРС в связи со старением фонда скважин, а также увеличение расценок на работы по ремонту (в том числе в связи с инфляцией). С другой стороны, удорожание ремонтов скважин и необходимость более частого выполнения этих операций положительно влияют на нефтесервисный сегмент КРС.

Производство и использование отечественного оборудования

В российском нефтесервисе крайне актуален вопрос обновления оборудования, в том числе для проведения высокотехнологичных работ. Сегменты бурения и ГРП в этом отношении очень показательны.

Сложилась практика использования оборудования китайского производства (например, буровых станков и комплектующих к ним – как правило, являющихся модифицированным ребрендингом оборудования Уралмаша). На первый взгляд, эта практика достаточно успешна – нефтесервисные компании имеют возможность получать оборудование и комплектующие китайского производства оперативно и с длительной отсрочкой платежей. С другой стороны, создается угроза разрушения системы связей и взаимоотношений во взаимодействии компаний, специализирующихся на ремонте нефтепромыслового и бурового оборудования, а также сервисных компаний различной специализации.

В настоящее время около 38% операций ГРП приходится на иностранные компании: Weatherford (США), Schlumberger (США), PeWeTe (Австрия), Halliburton (США), Calfrac (Канада). Объем рынка составляет около 30 млрд руб. При этом в целом по рынку более 95% используемых компонентов оборудования – американского, европейского и китайского производства. В России действуют около 90 флотов ГРП, более 80% которых выпущены 10 и более лет назад. Их потребуется заменить в ближайшие 3–5 лет.

В конце 2019 г. Правительство РФ утвердило правила субсидирования проектов по производству оборудования, необходимого для проведения ГРП. Это должно стимулировать запуск серийного производства отечественного комплекса оборудования. Поддержка будет оказана путем субсидирования опытно-конструкторских и технологических работ. Сумма субсидий составит 1,5 млрд руб. за 3 года18.

Усиление конкуренции со стороны нефтесервисных компаний из Китая

На российском нефтесервисном рынке усиливается присутствие демпингующих китайских компаний, которые активно пользуются возможностями удерживать низкие цены на услуги и нацелены на длительную перспективу участия в добычных проектах в России.

Такие компании имеют более высокую финансовую устойчивость и доступ к недорогим кредитным ресурсам. Это создает риски ухода с рынка части малых и средних нефтесервисных компаний, обладающих широким набором компетенций в части оказания нефтесервисных услуг. При этом оставшиеся компании должны будут замещать часть выпадающих услуг своим сервисом. Это приведет к снижению качества работ, а в конечном счете – к потерям для добывающих компаний и экономики территорий.

4. Развитие механизмов государственного регулирования нефтесервиса

На протяжении всей новейшей истории российский рынок нефтегазового сервиса имел тенденцию к росту, несмотря на периодически переживаемые отраслью кризисы. Для этого была веская причина – старение фонда скважин создавало необходимость активного привлечения сервисных компаний во все больших масштабах. В долгосрочной перспективе рост нефтесервисного рынка в России будет обеспечиваться в основном за счет старения месторождений и их разбуривания для поддержания нефтеотдачи. Кроме того, прирост выручки нефтесервисным компаниям может обеспечить разработка более сложных новых объектов и месторождений (прежде всего приуроченных к трудноизвлекаемым запасам).

Вместе с тем российский нефтесервис в значительной степени ограничен технологически и специализирован на операциях по бурению и капитальному ремонту скважин. Ключевые мировые тренды (прежде всего цифровизация деятельности) пока не в полной мере затронули Россию. Несмотря на отдельные фрагментарные успехи (например, на шельфе, у ПАО «Газпром нефть»), цифровизация в России охватила пока только верхний уровень принятия решений и не дошла массово до уровня отдельной скважины или залежи углеводородов. В отличие от западного, российский нефтесервисный рынок характеризуется высокой степенью концентрации.

С одной стороны, это ограничивает возможности конкуренции и не позволяет малым и средним нефтесервисным компаниям повышать расценки за выполняемые работы. С другой стороны, позволяет избежать массовых банкротств нефтесервисных компаний и сохранить структуру рынка в условиях нестабильных цен на углеводороды.

В России еще только предстоит сформировать эффективный рынок нефтегазового сервиса. В процессе его становления и развития необходимо обеспечивать: бескризисную, надежную работу с точки зрения удовлетворения потребностей нефтегазовых компаний, для чего необходим в том числе текущий, постоянный мониторинг ситуации на рынке нефтегазового сервиса; доступность кредитных ресурсов для обеспечения устойчивой работы нефтесервисных компаний; приемлемую рентабельность производственной деятельности, позволяющую развиваться нефтегазосервисным компаниям (в том числе независимым); кооперацию и взаимодействие (не только различных компаний, но также и государственных институтов – особенно при разработке и продвижении отечественных научно-технологических решений и разработок); приток и закрепление квалифицированных кадров в сервисных компаниях.

Для формирования эффективного сервисного рынка в России необходимо развитие механизмов государственного регулирования, которые должны включать стимулирование с использованием инструментов налоговой политики и кредитования соответствующих компаний, меры технического регулирования (нормы и регламенты), антимонопольную и научно-техническую политику.

Необходимо формирование и поддержание спроса на услуги отечественного происхождения (прежде всего высокотехнологичные, наукоемкие). К таким мерам следует отнести формирование и развитие механизмов технического регулирования. Данные механизмы вместе с развитием системы мониторинга и контроля геологоразведки и разработки месторождений будут стимулировать повышение качества предоставляемых услуг, развитие технологической базы нефтесервисных предприятий. Вплоть до настоящего времени государству не удалось организовать современную и эффективную систему контроля за разработкой месторождений нефти и газа, а также стимулирование добычи трудноизвлекаемых запасов. Такое положение приводит к тому, что спрос на новые технологии и оборудование ниже уровня, который требуется для рационального освоения недр с позиций их собственника – государства.

Для стимулирования спроса на услуги требуется формирование реальной конкурентной среды в добыче нефти и газа, которая бы стимулировала компании к сокращению издержек. Существующий в настоящее время в России фактически олигопольный рынок далеко не в полной мере способствует сокращению издержек.

Одной из сфер, где государству удалось сделать реальные шаги, направленные в том числе на рост спроса на нефтесервисные услуги, является стимулирование освоения новых нефтегазовых провинций. Здесь следует отметить, например, меры по налоговому стимулированию добычи нефти в новых районах, прежде всего в Восточной Сибири. Также представляется необходимым стимулирование ввода в эксплуатацию простаивающих скважин, освоение мелких малорентабельных объектов. Это будет способствовать воспроизведению и упрочению производственной связки «малые добывающие компании – независимые сервисные компании», что принципиально важно для создания полноценного рынка в нефтяной промышленности России.

Также необходимы меры по повышению инвестиционной привлекательности сервисного сектора, т.е. необходимы стимулирующие меры с учетом особенностей функционирования предприятий данного сектора экономики (как с точки зрения производственного процесса, так и современного состояния нефтесервиса в России). Например важную роль для развития наукоемкого сервиса призвано играть льготное налогообложение расходов, направляемых на НИОКР.

В связи с рядом опасений относительно неоднозначного влияния деятельности международных сервисных компаний, важная роль государства видится также в создании условий для трансфера новых наукоемких технологий российским компаниям, стимулировании развития отечественных сервисных компаний, в мониторинге ситуации на рынке нефтесервиса.