Экономия и производительность: российский рынок ленточных конвейеров, применяемых на обогатительных фабриках, рудниках и в шахтах

С.О. Боговик, аналитик группы «КАНЕКС»

Применение конвейерного транспорта на поверхностных и в шахтных комплексах горных предприятий, в карьерах и на обогатительных фабриках при правильном учете факторов эксплуатации может дать значительное сокращение расходов на энергоносители и увеличение производительности труда. Рассмотрим основных отечественных производителей ленточных конвейеров, импорт и экспорт, объем и динамику рынка с 2014 г.

АО НПО «Аконит», АО «Тяжмаш» и АО «Курганский машиностроительный завод конвейерного оборудования» формируют основную часть отечественного рынка

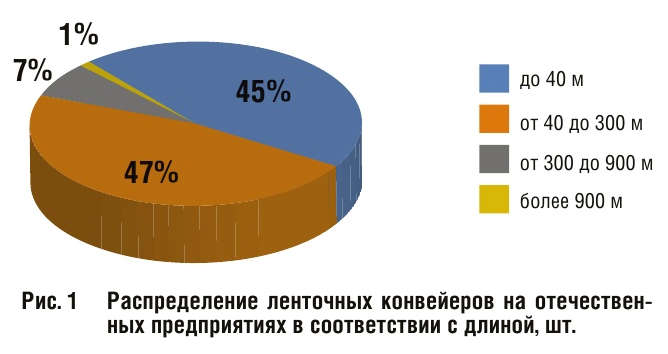

Доля ленточных конвейеров российского производства на отечественном рынке составляет около 85%. Наибольшим спросом (более 90%) пользуются ленточные конвейеры длиной, не превышающей 300 м (рис. 1). Все компании, указанные в табл. 1, способны работать в этом сегменте.

Но далеко не все они могут производить ленточные телескопические конвейеры (их длина в разложенном состоянии обычно не превышает 64 м). Отсюда возникает дефицит предложения, который предприятия вынуждены компенсировать за счет импорта. Стоит также отметить, что лишь семь российских компаний способны изготовить магистральные и стационарные конвейеры большой длины. Между тем, этот сегмент может обеспечить внушительную прибыль производителю.

На сегодняшний день лишь у трех компаний: АО НПО «Аконит», АО «Тяжмаш» и АО «Курганский машиностроительный завод конвейерного оборудования» – экономическое состояние оценивается как наиболее благоприятное (на основании экспертных оценок и информационно-аналитической базы «СПАРК-Интерфакс»). Они и формируют основную часть отечественного рынка.

Франция и Китай — лидеры по объему поставок ленточных конвейеров в РФ

Доля ленточных конвейеров зарубежного производства на российском рынке составляет около 15%. Основной объем поставок обеспечивают компании из Франции, Китая, США, Украины, Великобритании и Ирландии (табл. 2). В 2015 г. наблюдалось снижение импортных поставок указанного оборудования. Это связано с ослаблением курса рубля (цены на поставки зафиксированы в долларах) и замедлением развития экономики в стране. Но вскоре ситуация начала стабилизироваться.

Рост импорта в денежном эквиваленте в 2017 г. (рис. 2) вызван тремя крупными поставками: одного магистрального конвейера французской компании RBL-REI S.A. на ПАО «Уралкалий» (длина с двумя рабочими ветвями составляет 6,4 км) и двух стационарных конвейеров китайского производства для транспортировки угля в АО «Восточный порт».

Стагнация экспортных поставок

В последние годы экспорт ленточных конвейеров находится в состоянии стагнации. Лишь в 2016 г. наблюдался некоторый подъем, связанный с поставкой в Республику Туркменистан для реконструкции и модернизации государственного концерна «Туркменхимия» (рис. 3).

Вместе с тем основным потребителем, осуществляющим ежегодные закупки российских ленточных конвейеров, является Дехканабадский завод калийных удобрений (Узбекистан), который приобретал конвейеры для расширения производственных мощностей.

Золото и уголь — перспектива для ленточных конвейеров

Анализ данных о закупках показал, что ленточные конвейеры используются в большей степени на золотодобывающих (37%) и угольных предприятиях (23%) (рис. 4).

Благодаря вводу в строй новых золоторудных месторождений: Сухой Лог и Чертово Корыто («Полюс»), Нежданинское и Прогноз («Полиметалл»), Гросс («Нордголд»), Курасан и Высокое (ЮГК), Кекура и Клен (Highland Gold), новых мощностей по переработке упорных руд и концентратов: Покровский рудник («Петропавловск»), золото-сурьмяных флотоконцентратов месторождения Олимпиады («Полюс»), а также увеличению мощностей действующих месторождений: Павлик-2 (ИК «Арлан»), Наталка, Вернинское и Куранахское («Полюс»), Албазино и Майское (Амурский ГМК, «Полиметалл»), использование горнодобывающего и обогатительного оборудования, в т. ч. ленточных конвейеров, должно увеличиться.

На угольных предприятиях также прослеживается тенденция к увеличению использования ленточных конвейеров.

Это связано:

• с заменой локомотивной откатки более производительным конвейерным транспортом (шахта «Комсомолец» «СУЭК-Кузбасс»);

• с переходом на открытую добычу, на которой используются конвейеры (шахта «Джебарики-Хая» «Якутуголь», шахта ¹ 12 «Стройсервис»).

Объем рынка ленточных конвейеров на обогатительных фабриках, рудниках и шахтах России к 2021 г. составит не менее 3 млрд руб.

Сегодня на обогатительных фабриках, рудниках и шахтах РФ эксплуатируется более 6 тыс. ленточных конвейеров. Годовой объем их потребления около 350 единиц. В денежном выражении объем рынка оценивается в 2,5–2,7 млрд руб. В связи с этим в ближайшей перспективе возможны два варианта развития событий (рис. 5):

1. Пессимистичный вариант (стагнация рынка) вероятен при отсутствии увеличения объемов производства добывающих предприятий. При этом объем российского рынка ленточных конвейеров к 2021 г. будет увеличиваться на уровень инфляции.

1. Оптимистичный вариант (оживление рынка). Объем российского рынка ленточных конвейеров к 2021 г., помимо инфляции, увеличится на 10% за счет развития добывающих предприятий и ввода в эксплуатацию новых месторождений.

В каждом рассматриваемом случае к 2021 г. объем рынка будет увеличиваться.

Проведенный анализ рынка ленточных конвейеров показал недостаток предложения телескопических конвейеров отечественного производства.